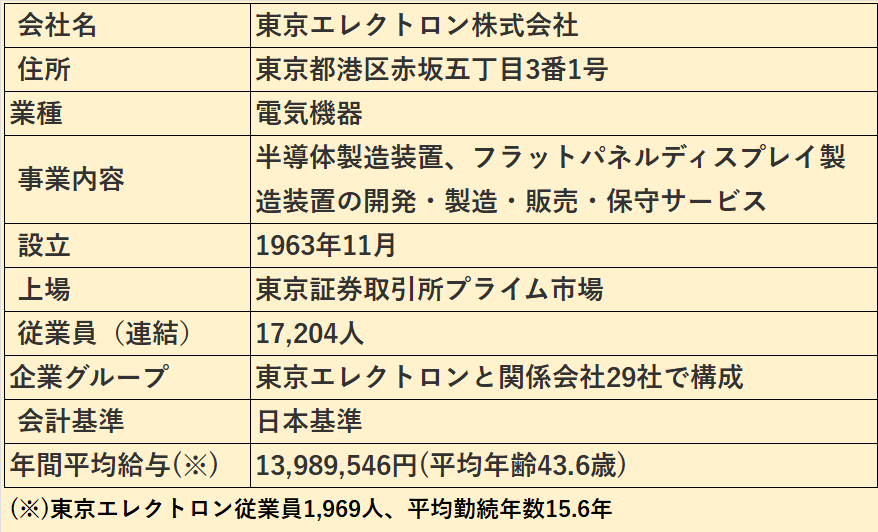

今回は、半導体製造装置の開発・製造・販売で世界有数の東京エレクトロン株式会社(以下、東京エレクトロン)の2023年3月期決算を取り上げたいと思います。

はじめに

この記事を読んでわかること

この記事を読んでわかることは、以下の3点です。

1.東京エレクトロンの収益力

(1)東京エレクトロンの収益力、即ち、稼ぐ力がどの程度あるのかがわかります。

(2)具体的には、売上高や利益が増加したのか、減少したのか、その要因を把握、分析することで、東京エレクトロンの収益力がわかります。

2.東京エレクトロンの財政状態

(1)東京エレクトロンの財政状態、即ち、財務の健全性がわかります。

(2)具体的には、売上債権の貸倒れ、棚卸資産の収益性低下、資金繰り、財務安定性を分析することで、東京エレクトロンの財政状態が良し悪しがわかります。

(3)業績が良くても財政状態に問題があれば、後に巨額の損失を計上する可能性も考えられるため、財政状態の分析は重要です。

3.東京エレクトロンのキャッシュフローの状況

(1)東京エレクトロンのキャッシュフローの状況がわかります。

(2)業績が好調でも、キャッシュ・フローに反映されない場合、財政状態に問題がある可能性があるため、営業活動によるキャッシュ・フローの分析は特に重要です。

なお、分析では主に有価証券報告書、決算短信、決算説明資料など一般に公開された情報を用いています。

実際の投資などに際しては、ご自身のご判断でお願いします。

参考:職務経歴・専門性

分析結果の利用の参考に、主な職務経歴と専門性について記載させていただきます。

(会計監査)

大手監査法人で会計監査を行ってきました。

会計監査では、家電小売、化学、鉄道、ガス、住宅建材、銀行などの法定監査、政令指定都市の包括外部監査など、幅広い業種を担当しました。

(官公庁への出向)

最初は、金融庁・証券取引等監視委員会で、有価証券報告書の虚偽記載に関する犯則事件の調査、課徴金調査・開示検査を担当しました。

調査又は検査の主な内容は、上場企業の粉飾決算や会計上の重大な誤謬の解明です。

次に、財務省関東財務局で、有価証券報告書レビュー(※)を担当しました。

(※)重点テーマ審査、情報等活用審査

上場企業が政令や会計基準を準拠しているかどうかの審査です。

(保有資格)

①公認会計士(Certified Public Accountant)

②公認不正検査士(Certified Fraud Examiner)

東京エレクトロン 決算分析の結果

分析結果の概要

2023年3月期の東京エレクトロンの業績は、半導体製造装置の市場規模が過去最大になったことを背景に、増収増益と好調でした。

セグメント別では、主力の半導体製造装置セグメントが、連結全体の業績を牽引しました。

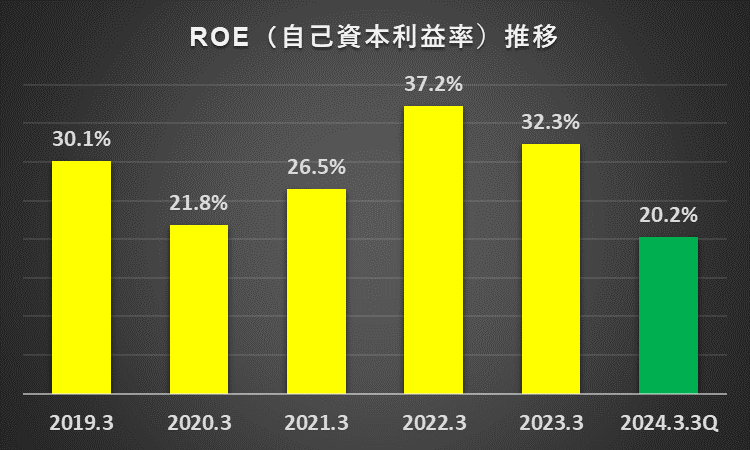

ROEは、20%台から30%台の高い水準で推移しています。

財政状態は、売上債権の回収可能性、資金繰り、財務安定性は特に問題ないと考えます。

一方、棚卸資産については、棚卸資産回転期間が長期化し、棚卸資産評価損が増加しているため、収益性の低下が懸念されます。

キャッシュ・フローについては、順調と考えます。

営業CFは大幅増加、投資CFからは継続的に設備投資が行われていることがわかります。

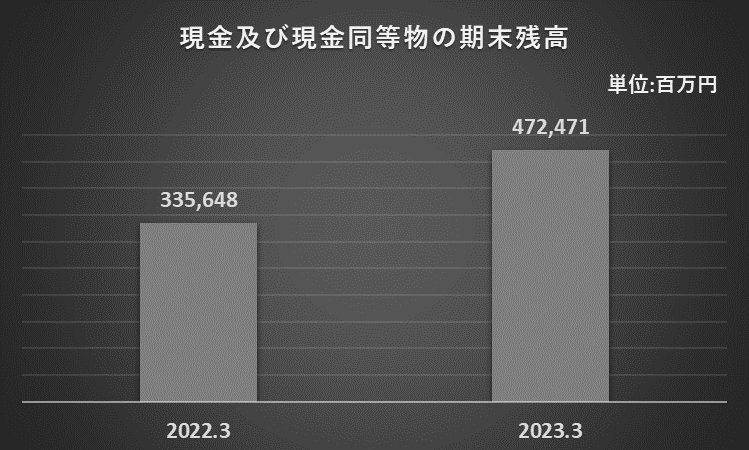

現金及び現金同等物期末残高も増加しました。

業績推移と業績予想

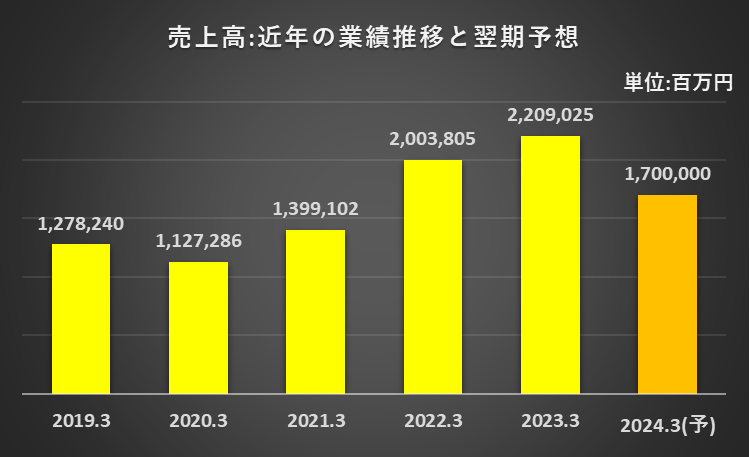

売上高の推移と翌期予想

売上高は、2020年3月期は減収でしたが、2021年3月期以降、増収を継続しています。

半導体需要が高まった2022年3月期は、特に高い伸びとなっています。

連結業績予想(2023年5月11日 決算短信)によれば、2024年3月期の売上高は1兆7,000億円です。

当年度の売上高と比べて、5,090億円の減収予想です。

半導体メーカーの設備投資の先送りや抑制の傾向を考慮したためと考えられます。

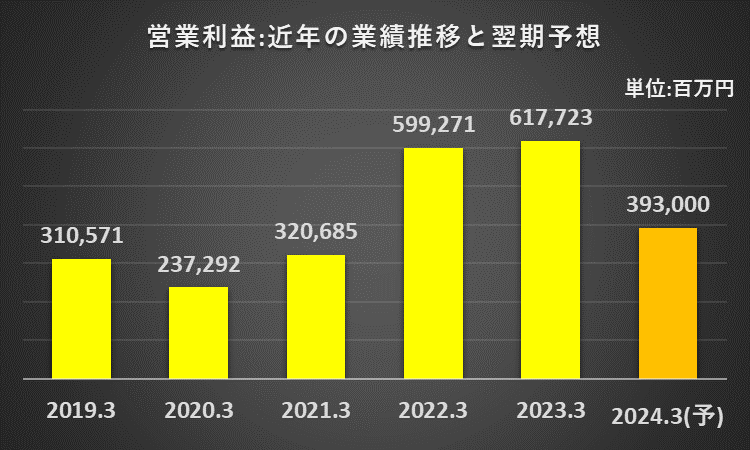

営業利益の推移と翌期予想

営業利益も売上高と似た傾向で、2020年3月期は減益でしたが、2021年3月期以降、増益を維持しています。

売上高と同様、半導体需要が高まった2022年3月期は、特に高い伸びとなっています。

連結業績予想(2023年5月11日 決算短信)によれば、2024年3月期の営業利益は3,930億円です。

当年度の営業利益と比べて、2,247億円の減益予想です。

こちらも売上高と同様、半導体メーカーの設備投資の先送りや抑制の傾向を考慮したためと考えられます。

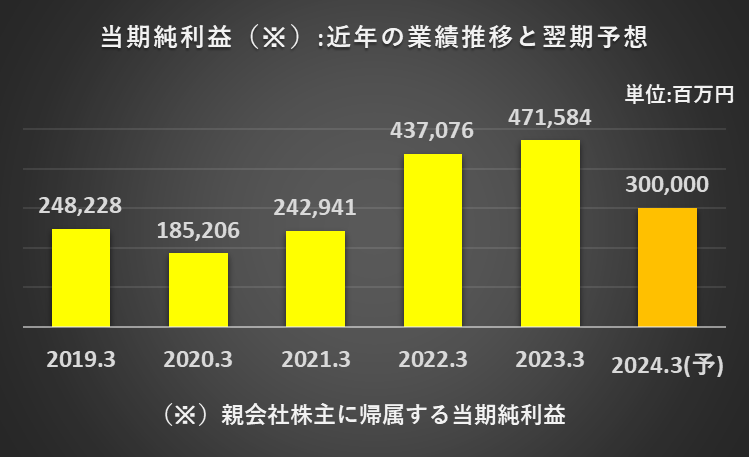

当期純利益の推移と翌期予想

親会社株主に帰属する当期純利益(以下、当期純利益)も売上高や営業利益と似た傾向です。

2020年3月期は減益でしたが、2021年3月期以降、増益を維持しています。

売上高や営業利益と同様、半導体需要が高まった2022年3月期は、特に高い伸びを示し、2023年3月期の4,715億円は過去最高益でした(決算説明資料)。

連結業績予想(2023年5月11日 決算短信)によれば、2024年3月期の当期純利益は3,000億円です。

当年度の当期純利益と比べて、1,715億円の減益予想です。

売上高や営業利益と同様、半導体メーカーの設備投資の先送りや抑制の傾向を考慮したためと考えられます。

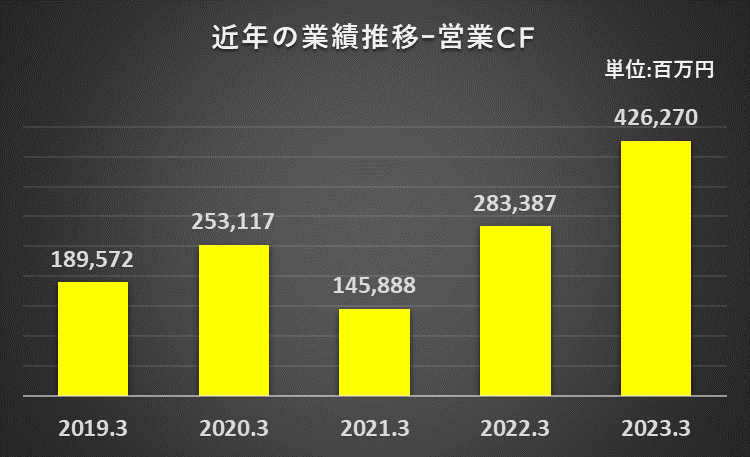

営業活動によるキャッシュ・フローの推移

営業CFは過去5年間プラスを継続しています。

2021年3月期に営業CFが減少しましたが、主な要因は前受金の減少でした。

その後、半導体需要が高まった2022年3月期以降は、営業CFは大幅に増加しています。

東京エレクトロン ROE推移の分析

ROE(自己資本利益率)の推移

上のグラフは、2019年3月期から2024年3月期第3四半期までの、東京エレクトロンのROE(自己資本利益率)の推移です。

ROEは、2023年3月期まで、20%台から30%台の高い水準で推移しています。

2024年3月期第3四半期のROEは、第3四半期までの業績を年間ベースに置き換えて計算したもので、あくまでも参考です。

(2024年3月期第3四半期のROE参考値の算出過程)

=(親会社株主に帰属する当期純利益×12カ月÷9カ月)÷自己資本(期首と3Q期末の平均)×100%

=(239,024百万円×12カ月÷9カ月)÷{(1587,594百万円+1563,951百万円)÷2}×100%

=20.2%

*当期純利益の値を年間ベースへ引き直しています。

実際のROEは、第4四半期の業績によって変わってくる可能性があります。

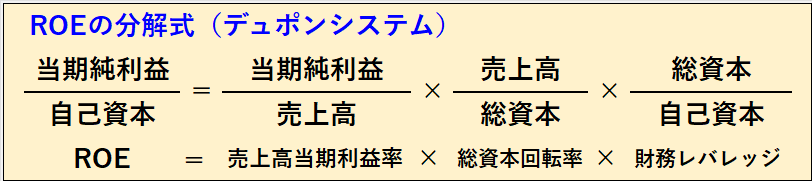

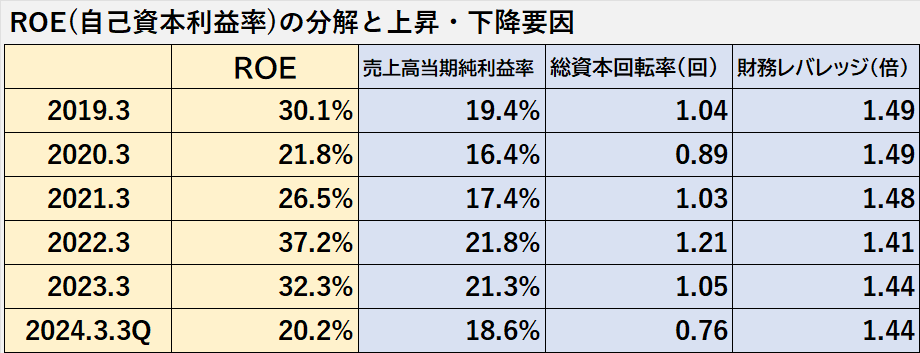

ROEの分解(デュポンシステム)

東京エレクトロンのROEの変動要因を、デュポンシステムを使って分析したいと思います。

デュポンシステムでは、ROEは、売上高当期利益率、総資本回転率、財務レバレッジの3つに分解できます。

デュポンシステムの各指標の推移から、ROEは、売上高当期純利益率と総資本回転率の動きに連動する形で推移しています。

財務レバレッジの影響はあまり大きくないと考えられます。

2023年3月期の東京エレクトロンの業績

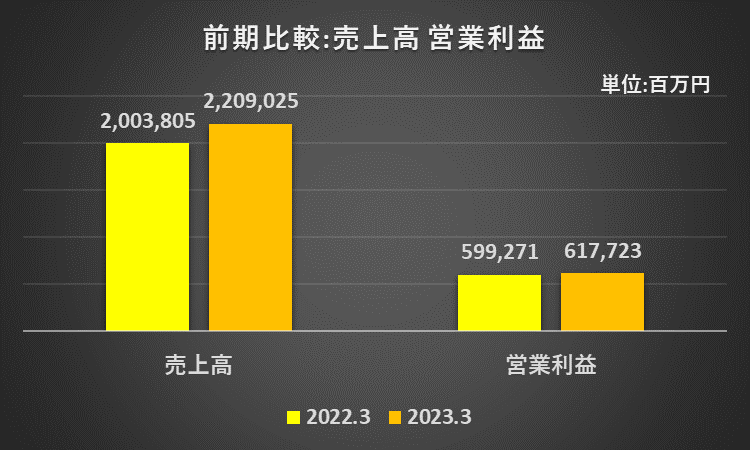

前期比較:売上高 営業利益

売上高は、前年度の2兆38億円から2兆2,090億円へ増加、2,052億円の増収でした。

また、営業利益も、前年度5,992億円から6,177億円へ増加、184億円の増益でした。

背景には、電子機器を支える半導体の役割と技術革新の重要性が高まったことで、半導体製造装置市場が過去最大規模になったことがあります。

セグメント別の業績

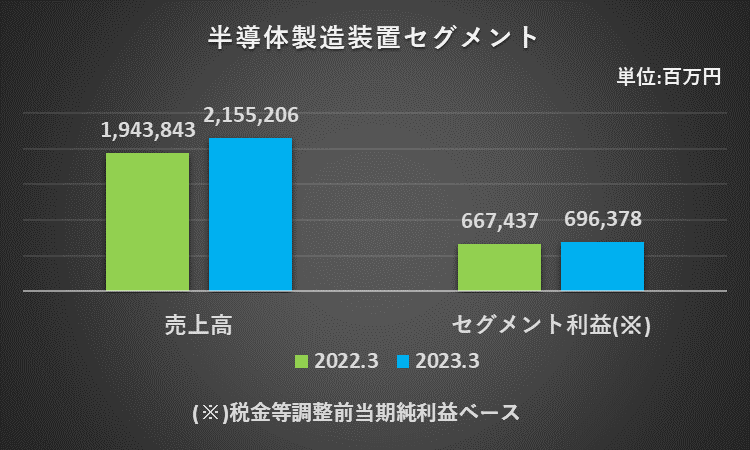

半導体製造装置セグメント

主力の半導体製造装置セグメントは増収・増益でした。

増収・増益の要因は、以下の2点です。

(1)ロジック及びファウンドリ向け半導体設備投資が広範囲で行われたこと

(2)メモリ向け設備投資が、年間通じて高水準だったこと

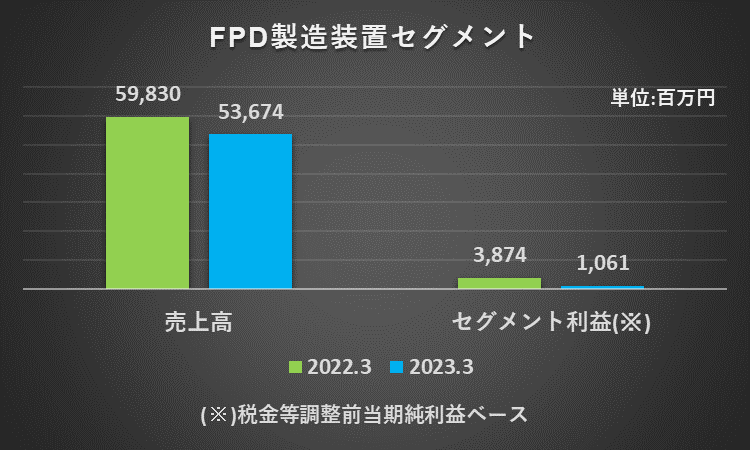

FPD製造装置セグメント

フラットパネルディスプレイ(FPD)製造装置セグメントは、減収・減益でした。

減収・減益の要因は、テレビ用大型液晶パネル向け設備投資の一巡により、FPD TFTアレイ向け製造装置市場全体が減速傾向となったことです。

安全性の分析(財政状態)

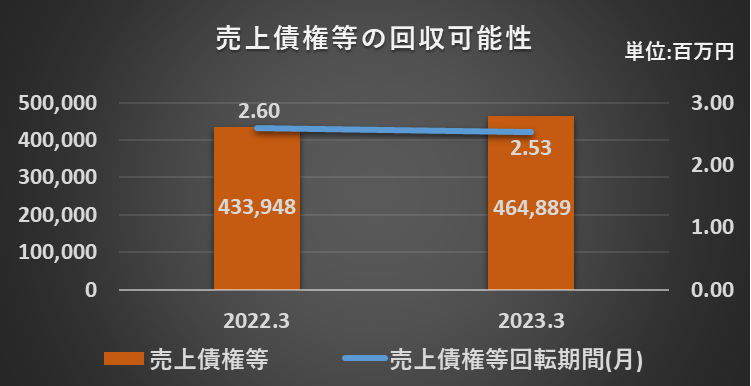

売上債権の回転期間(回収可能性)

売上債権の回収可能性は、特に異常性はないと考えます。

理由は、売上債権等回転期間が、2.60か月から2.53か月へ短期化したことです。

売上債権等(受取手形、売掛金、契約資産)が増加していますが、売上増加に伴うものと考えます。

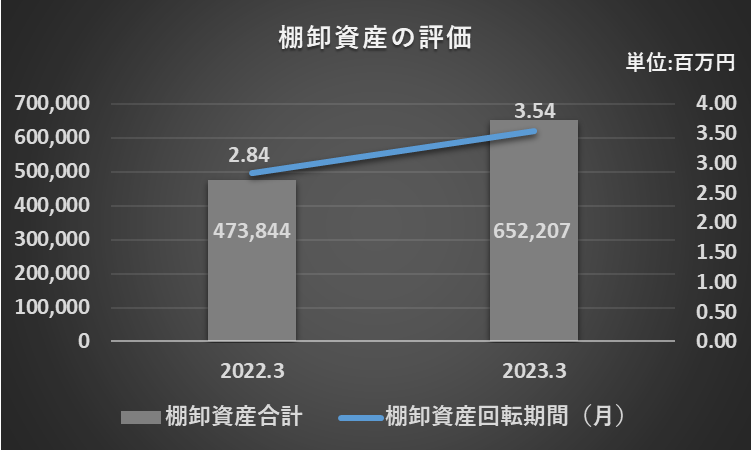

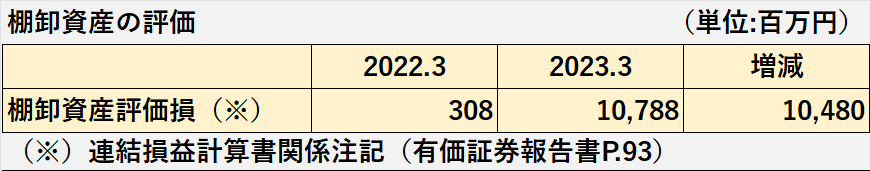

棚卸資産回転期間(棚卸資産の評価)

棚卸資産の評価については、留意が必要と考えます。

理由は、棚卸資産回転期間が2.84月から3.54月へ長期化しているためです。

2024年3月期の業績を減収・減益と予想している一方、棚卸資産残高が増加している点も気になります。

棚卸資産評価損が増加していることからも、棚卸資産の収益性がかなり低下している状況(※)がわかります。

(※)正味売却価額<棚卸資産帳簿価額 → 売却すると赤字が生じる状況

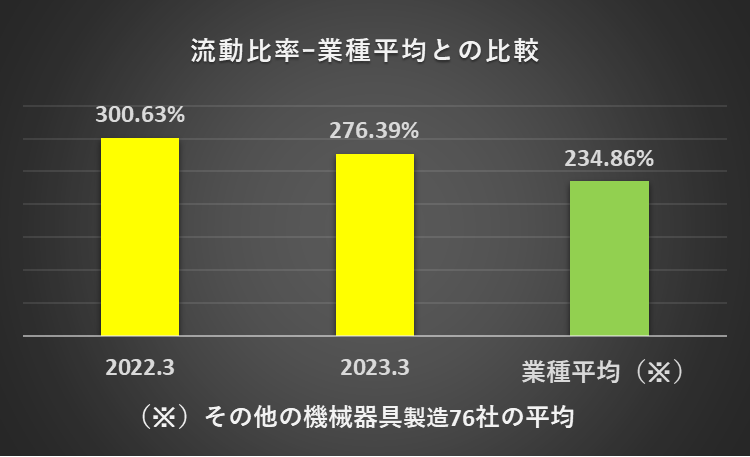

流動比率(資金繰り)

資金繰りは良好と考えます。

流動比率は、300.63%から276.39%へ低下しましたが、一般的な目安とされる100%を大きく超えています。

また、業種平均234.86%(※)も上回っています。

(※)産業別財務データハンドブック2022 (株式会社日本政策投資銀行・編集)

その他機械器具製造76社の過去11年間の平均(2011年ー2021年)を算出

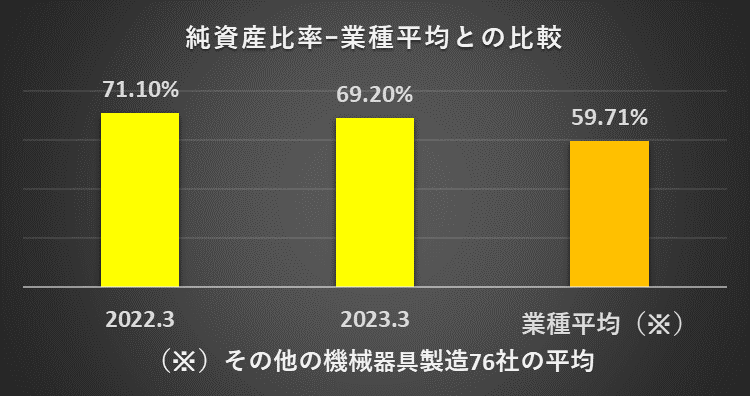

財務安定性(純資産比率)

財務安定性も良好と考えます。

純資産比率は71.10%から69.20%へ少し低下しましたが、目安とされる50%を超える水準を維持しています。

業種平均(59.71%)も上回っており、財務安定性は良好です。

(※)産業別財務データハンドブック2022 (株式会社日本政策投資銀行・編集)

その他機械器具製造76社の過去11年間の平均(2011年ー2021年)を算出

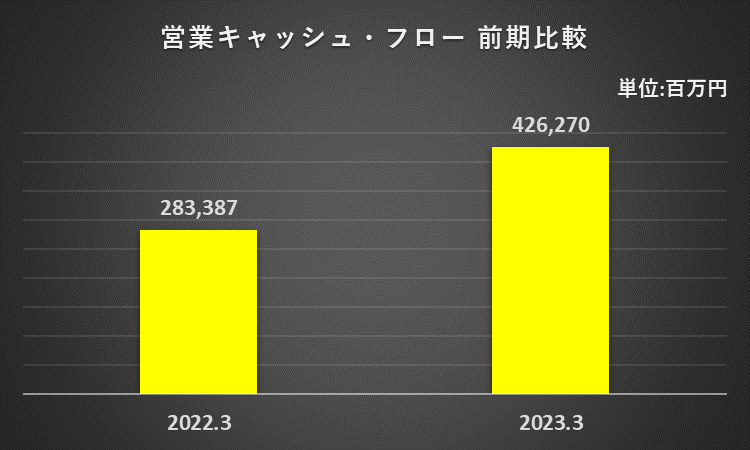

キャッシュ・フローの分析

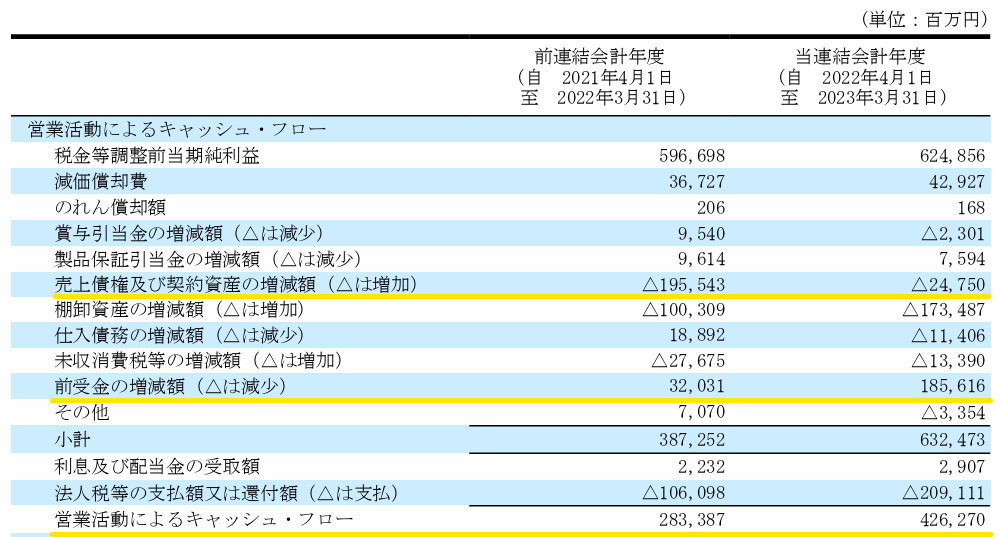

営業活動によるキャッシュ・フロー 前期比較

営業CFは、283,387百万円から426,270百万円へ大きく増加しました。

営業CF増加の主な要因は、以下の通りです。

(1)「売上債権及び契約資産の増加額」が、前年度の△195,543百万円から△24,750百万円へ減少したこと

(2)「前受金の増加額」が、前年度の32,031百万円から185,616百万円へ増加したこと

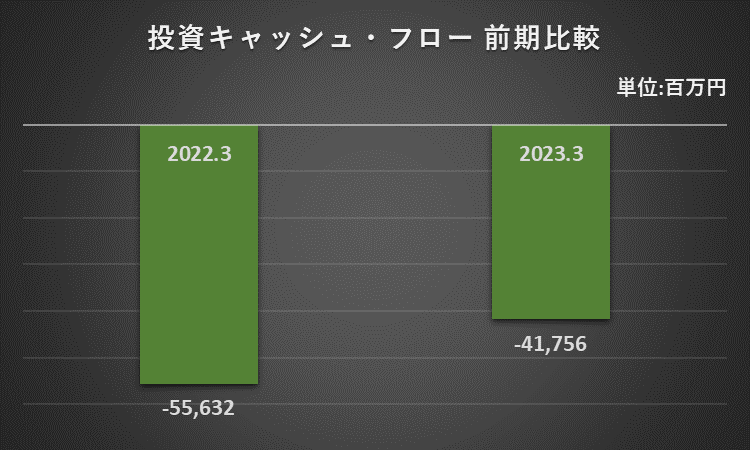

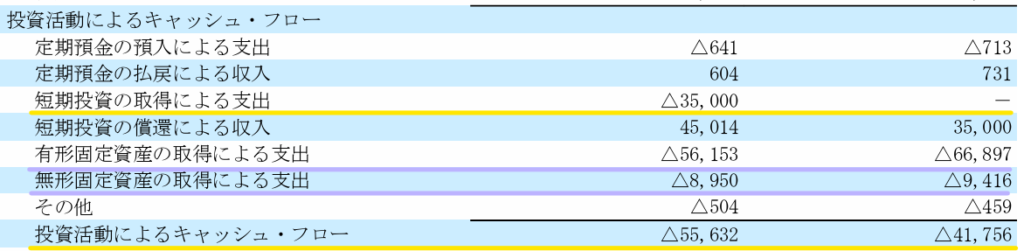

投資活動によるキャッシュ・フロー 前期比較

投資CFは、△55,632百万円から△41,756百万円へ支出ベースで減少しました。

減少の主な要因は、当年度は「短期投資の取得による支出」がなかったことです(前年度は△35,000百万円)。

また、当年度に行われた設備投資に関連した支出は、以下の通りです。

(1)有形固定資産の取得による支出:△66,897百万円

(2)無形固定資産の取得による支出:△9,416百万円

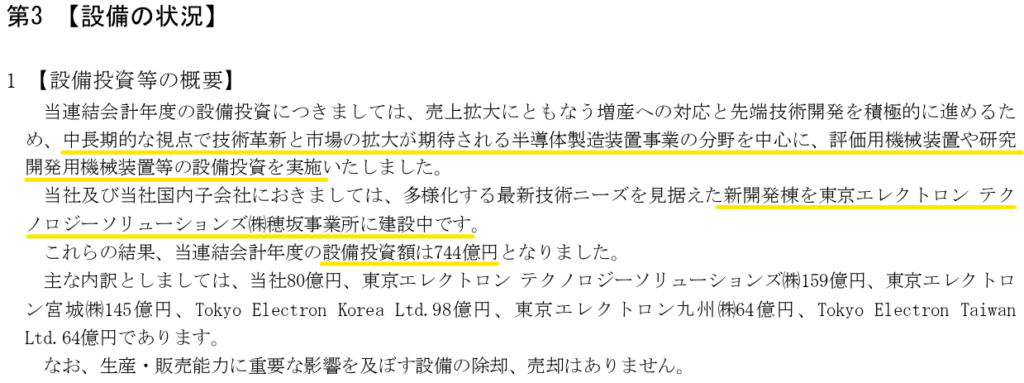

設備投資については、有価証券報告書の「設備投資等の概要」で示されています。

(1)評価用機械装置、研究開発用機械装置への設備投資を行ったとのことです。

(2)新開発棟の建設も行っていると記載されています。

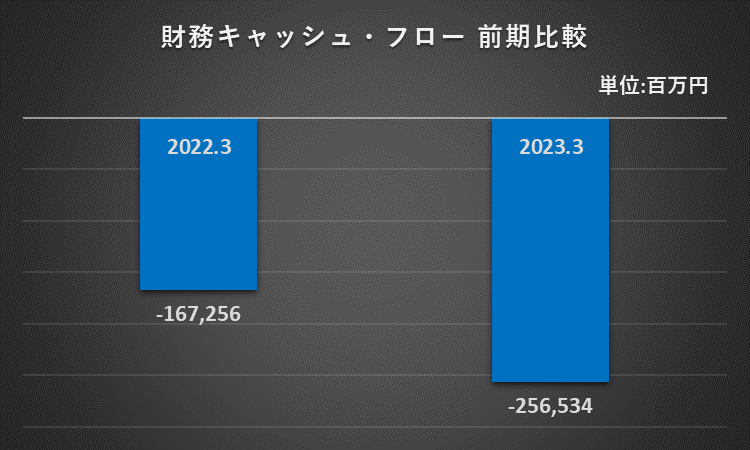

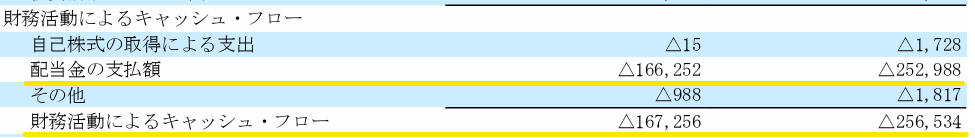

財務活動によるキャッシュ・フロー 前期比較

財務CFは、△167,256百万円から△256,534百万円へ支出ベースで増加しました。

増加の主な要因は、「配当金の支払額」が増加したことです(△166,252百万円→△252,988百万円)。

現金及び現金同等物期末残高 前期比較

現金及び現金同等物期末残高は、前年度の335,648百万円から472,471百万円へ増加しました。

増加の主な要因は、営業CFの増加です。

東京エレクトロン 決算分析まとめ

最後に東京エレクトロンの決算分析のまとめを行いたいと思います。

2023年3月期の東京エレクトロンの業績は、半導体製造装置の市場規模が過去最大になったことを背景に、増収増益と好調でした。

セグメント別では、主力の半導体製造装置セグメントが、連結全体の業績を牽引しました。

ROEは、20%台から30%台の高い水準で推移しています。

財政状態は、売上債権の回収可能性、資金繰り、財務安定性は特に問題ないと考えます。

一方、棚卸資産については、棚卸資産回転期間が長期化し、棚卸資産評価損が増加しているため、収益性の低下が懸念されます。

キャッシュ・フローについては、順調と考えます。

営業CFは大幅増加、投資CFからは継続的に設備投資が行われていることがわかります。

現金及び現金同等物期末残高も増加しました。

これをもちまして、東京エレクトロンの分析を終了とさせていただければと思います。

長文にもかかわらず、ここまでお読みいただきまして、誠にありがとうございました。

コメント