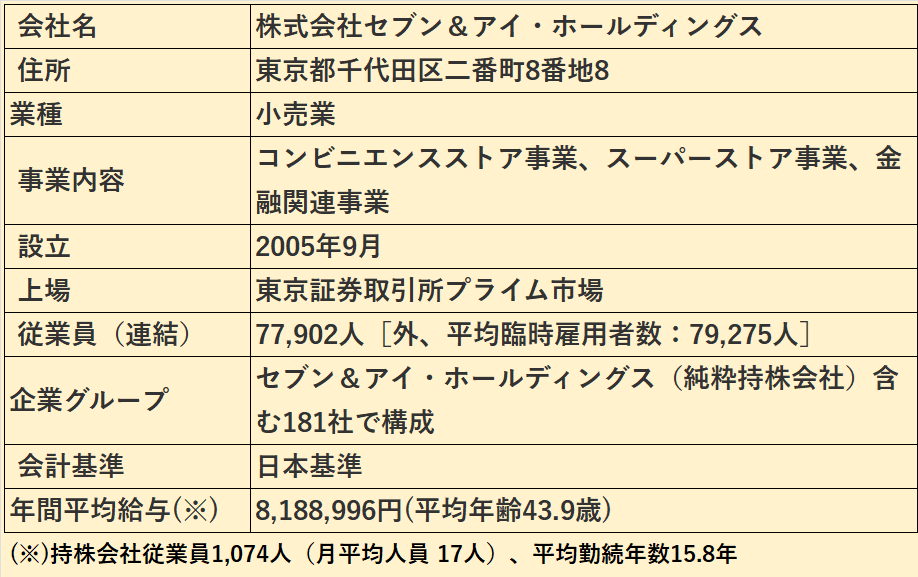

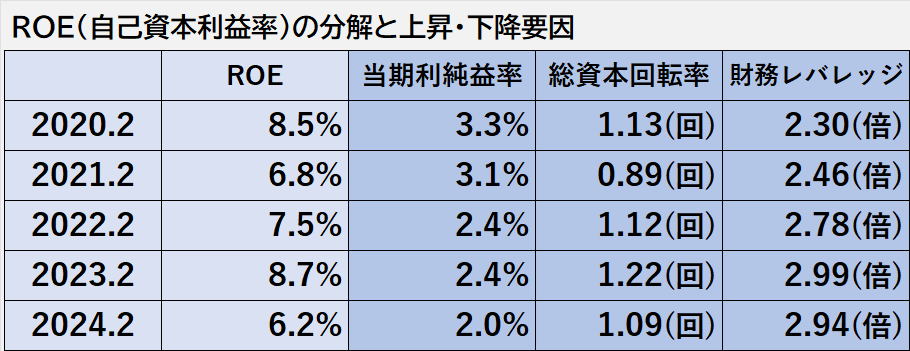

今回は、国内最大の流通グループである株式会社セブン&アイ・ホールディングス(以下、セブン&アイHD)の2024年2月期を取り上げたいと思います。

はじめに

この記事を読んでわかること

1.収益力

(1)会社の収益力、即ち、稼ぐ力がわかります。

(2)具体的には、売上高や利益が増加または減少した要因を把握することで、会社の収益力を分析します。

2.財政状態

(1)会社の財政状態、即ち、財務の健全性がわかります。

(2)具体的には、売上債権の貸倒れ、棚卸資産の収益性低下、資金繰り、財務安定性を把握することで、会社の財政状態を検証します。

(3)業績が良くても財政状態に問題があれば、後に大きな損失に繋がる可能性もあるため、財政状態の分析は重要です。

3.キャッシュフローの状況

(1)業績好調でもキャッシュ・フローを獲得できない場合、財政状態に問題がある可能性があります。

(2)特に営業活動によるキャッシュ・フローの分析は重要です。

分析では有価証券報告書、決算短信、決算説明資料など公開情報を用いています。

実際の投資などに際しては、ご自身のご判断でお願いします。

2024年2月期 | 株主・投資家情報(IR) | セブン&アイ・ホールディングス

参考:職務経歴・専門性

1.会計監査(約20年)

(1)大手監査法人(Big4の1つ)出身

(2)上場企業の法定監査を担当(家電小売、化学、鉄道、ガス、住宅建材、銀行など)

(3)政令指定都市の包括外部監査を担当

2.官公庁への出向

(1)金融庁・証券取引等監視委員会(3年)

有価証券報告書の虚偽記載(主に粉飾決算)の刑事事件の調査、課徴金調査、開示検査

(2)財務省関東財務局(2年)

有価証券報告書レビュー(※)

(※)有価証券報告書などの開示書類の、政令や会計基準への準拠性の審査

3.保有資格

(1)公認会計士(Certified Public Accountant)

(2)公認不正検査士(Certified Fraud Examiner)

セブン&アイHD 決算分析の概要

1.業績

(1)2024年2月期の業績は、営業収益減少、営業利益増加、親会社の株主に帰属する当期純利益(以下、当期純利益)減少でした。

(2)営業収益は、海外コンビニエンスストア事業の減収が、連結全体の営業収益に影響を与えました。

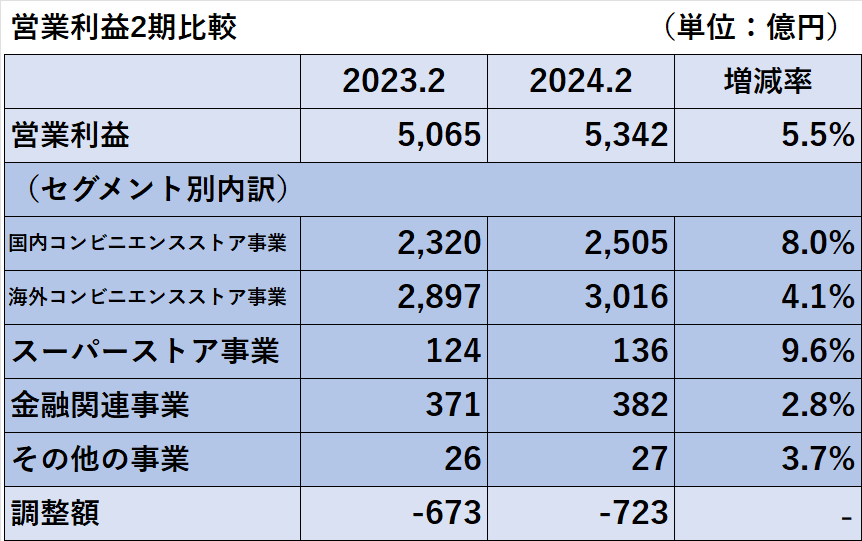

(3)営業利益は、国内、海外のコンビエンスストア事業はじめ、全セグメントが増益でした。

(4)当期純利益は、株式会社そごう・西武の株式譲渡に伴う損失が大きく、減少しました。

2.安全性

(1)売上債権の回収可能性、棚卸資産の評価、財務安定性は、特に問題ないと考えます。

(2)資金繰りについては、流動比率が100%を少し下回っています。

しかし、流動性リスクの管理がしっかりと行われていると考えられるため、問題ないと考えます。

3.キャッシュ・フロー

営業CFはプラス継続、投資CF、フリーCF、財務CF、現金及び現金同等物期末残高の動きに異常性はないと考えます。

4.イオンとの比較分析

(1)流動比率ではややイオンが上回りましたが、これ以外の各収益性指標、安全性指標は、セブン&アイHDが優勢でした。

(2)新型コロナ感染拡大前の水準との比較では、イオンはコロナ前の水準を超えましたが、セブン&アイHDは回復に至っていません。

業績推移 業績予想

過去5年の業績推移

過去5年間の業績推移、2025年2月期の業績予想です。

1.営業収益

(1)企業買収の効果、円安の恩恵もあり、全般的に増加傾向です。

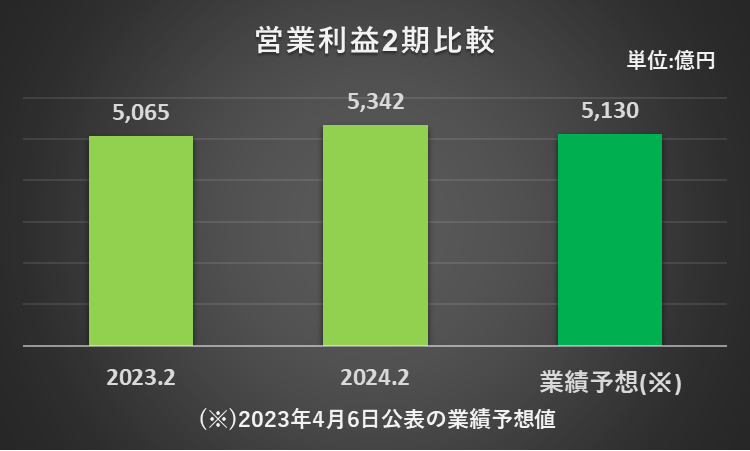

2.営業利益

(1)全ての年度で利益を計上しています。

(2)全体として営業収益に連動した動きと理解できます。

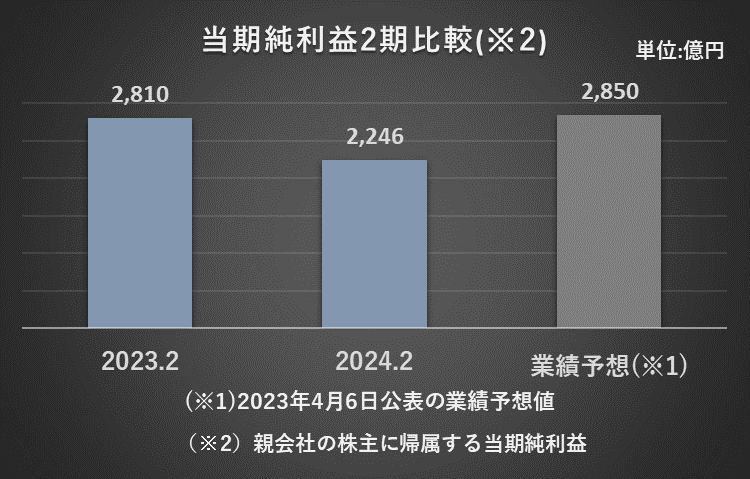

3.当期純利益

(1)当期純利益も全ての年度で利益を計上しています。

(2)2021年2月期のみ2,000億円を下回りました。

この年度では、特別損失に新型コロナウイルス感染症による損失405億円が計上されました。

4.業績予想

(1)国内は先行き不透明、北米は金融緩和等による景気回復期待との認識が示されています。

(2)営業収益は減少、営業利益と当期純利益は増加の予想です。

(3)想定為替レート

①米ドル:145.00円/1ドル

②人民元:19.00/元

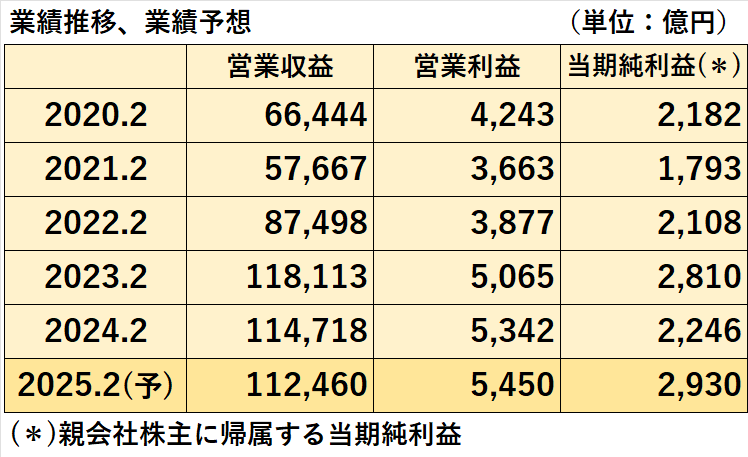

過去5年の収益性の推移

過去5年間の収益性関連の指標の推移です。

1.営業収益成長率

(1)前年比マイナスの年度もありますが、全体的には成長維持と考えられます。

2.営業利益率

(1)下落傾向が続いていましたが、2024年2月期は上昇に転じました。

(2)2025年2月期は、上昇予想です。

3.当期純利益率

(1)上昇に転じた年度はなく、過去5年を通じて全般的に低下傾向です。

(2)2025年2月期は、上昇予想です。

4.ROE

(1)年度により変動がありますが、6%以上を維持して推移しています。

(2)2024年2月期は、株式会社そごう・西武の譲渡による損失もあり、ROEはやや下げました。

1.営業収益成長率(2024年2月期)

=(2024年2月期営業収益ー2023年2月期営業収益)÷2023年2月期営業収益×100%

=(11兆4,718億円ー11兆8,113億円)÷11兆8,113億円×100%

=-2.9%

2.営業利益率(2024年2月期)

=営業利益÷営業収益×100%

=5,342億円÷11兆4,718億円×100%

=4.7%

3.当期純利益率(2024年2月期)

=親会社株主に帰属する当期純利益÷営業収益×100%

=2,246億円÷11兆4,718億円×100%

=2.0%

4.ROE(自己資本利益率)(2024年2月期)

=親会社株主に帰属する当期純利益÷{(当期末自己資本ー前期末自己資本)÷2}×100%

=2,246億円÷{(3兆7,165億円+3兆4,745億円)÷2}×100%

=6.2%

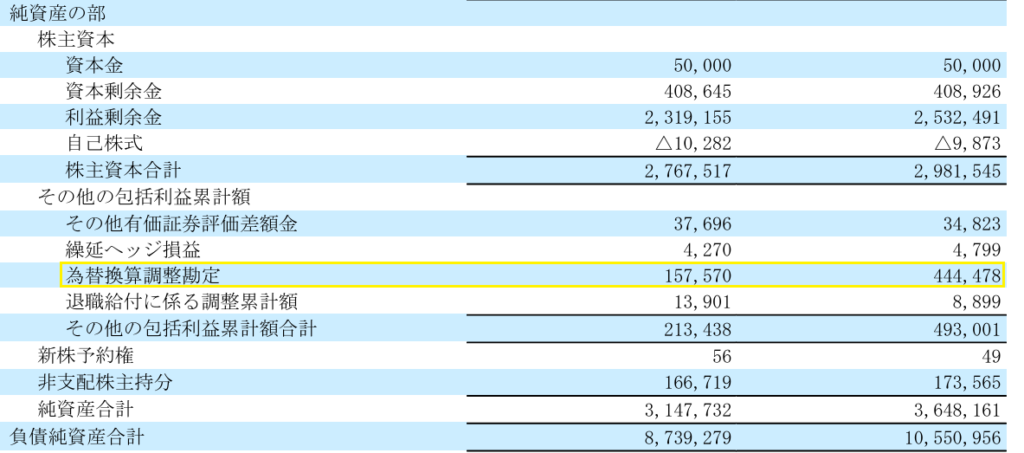

(*)自己資本(2024年2月期)

=株主資本+その他の包括利益累計額合計

=30,361億円+6,804億円

=3兆7,165億円

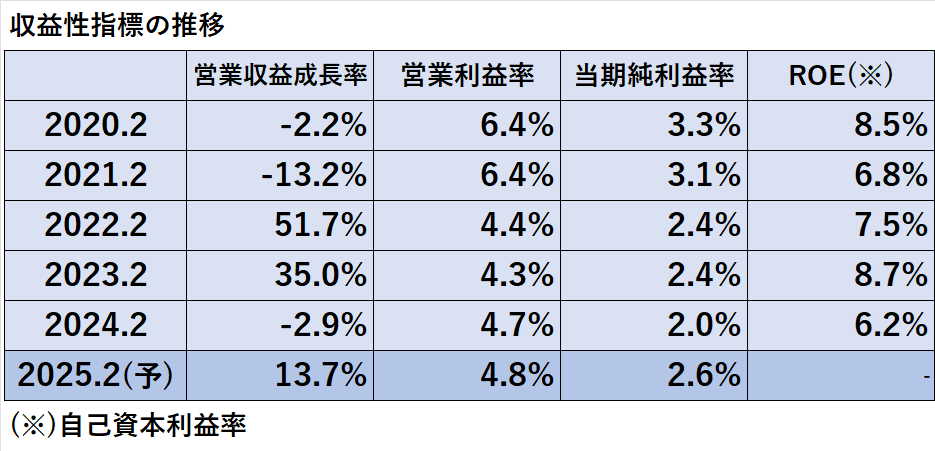

ROE:6.2%へ低下

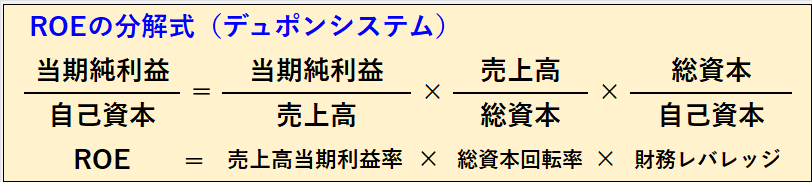

1.セブン&アイHDのROEの変動要因を、デュポンシステムを使って分析したいと思います。

デュポンシステムでは、ROEは、売上高当期純利益率(以下、当期純利益率)、総資本回転率、財務レバレッジの3つに分解できます。

2.ROEの動きと3つの指標の動きとの関連性から、ROEに与えている影響を見てきたいと思います。

(1)当期純利益率

①過去5年で見れば、ROEと方向性が同じです。

②2023年2月期は、当期純利益率が前年度と同水準であるのに対して、ROEは1.2%も上昇しています。

③ROE上昇の要因の1つとして、自己資本の内訳項目である為替換算調整勘定が、円安の影響で増加(※)したことが考えられます。

(※)為替換算調整勘定の増加額:2,869億円(=4,444億円ー1,575億円)

(2)総資本回転率

①全ての年度で、ROEの動きと方向が一致しています。

(3)財務レバレッジ

①ROEと逆方向の動きです。

②負債の増加、即ち、他人資本による資金の調達が、結果的にROE向上にあまり貢献できていないようです。

2024年2月期の業績

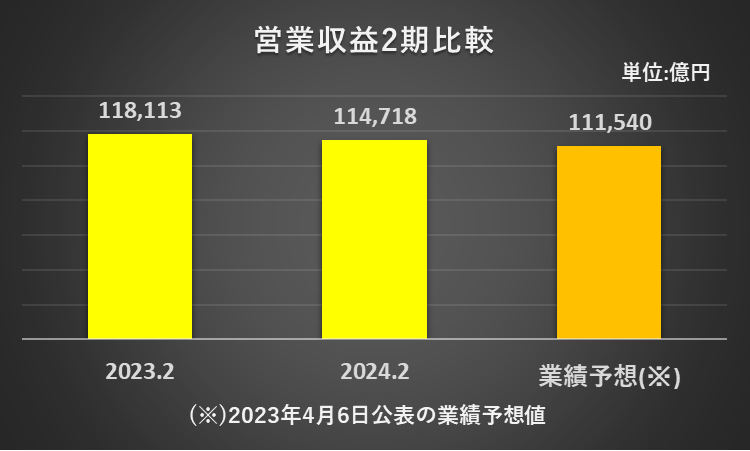

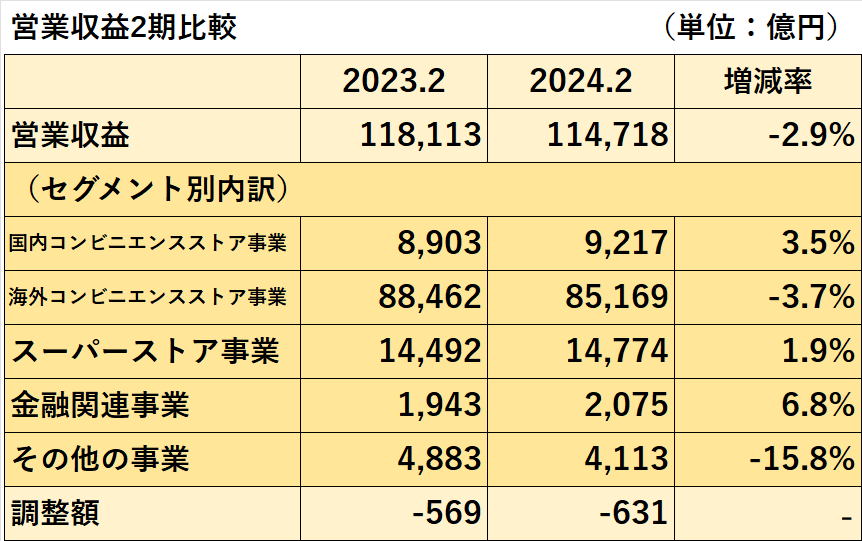

営業収益:前年比2.9%減収

1.2024年2月期の営業収益は、前年比2.9%減少の11兆4,718億円でした。

一方、2023年4月(決算短信)に公表した売上予想11兆1,540億円を2.8%上回りました。

2.減収の要因をセグメントで見た場合、海外コンビニエンスストア事業の3,292億円のマイナスが最も大きな影響をもたらしました。

セグメント別の業績については、この後、解説したいと思います。

営業利益:前年比5.5%増益

1.2024年2月期の営業利益は、前年比5.5%増加の5,342億円でした。

また、2023年4月(決算短信)に公表した当初業績予想との比較でも4.1%上回りました。

2.営業利益については、全てのセグメントで増加しました。

営業利益の増加が最も多かったのは、国内コンビニエンスストア事業の185億円、次に海外コンビニエンスストア事業の119億円でした。

セグメント別の業績については、この後、解説したいと思います。

親会社の株主に帰属する当期純利益

当期純利益:前年比21.2%減益

1.2024年2月期の親会社の株主に帰属する当期純利益(以下、当期純利益)は前年比21.2%の減少でした。

また、2023年4月(決算短信)に公表した当初業績予想に届きませんでした。

2.減益の最大の要因は、特別損失に計上した株式会社そごう・西武の全株式譲渡による百貨店譲渡関連損失1,296億円です。

そごう・西武 株式譲渡:譲渡損失1,296億円

多くのメディアでも取り上げられた株式会社そごう・西武の株式譲渡の概要をまとめました。

1.譲渡先(分離先企業の名称)

杉合同会社(Fortress Investment Group LLCの関連事業主体)

受取対価を現金などの財産のみとする株式譲渡

2.譲渡日

2023年9月1日

3.譲渡損失の金額

129,618百万円

4.当年度の連結損益計算書に計上されているそごう・西武(連結子会社を含む)の損益の概算額

(1)営業収益:91,959百万円

(2)営業利益:412百万円

5.株式譲渡により連結子会社でなくなったそごう・西武(連結子会社を含む)の資産負債の簿価

下記参照

業績 セグメント別

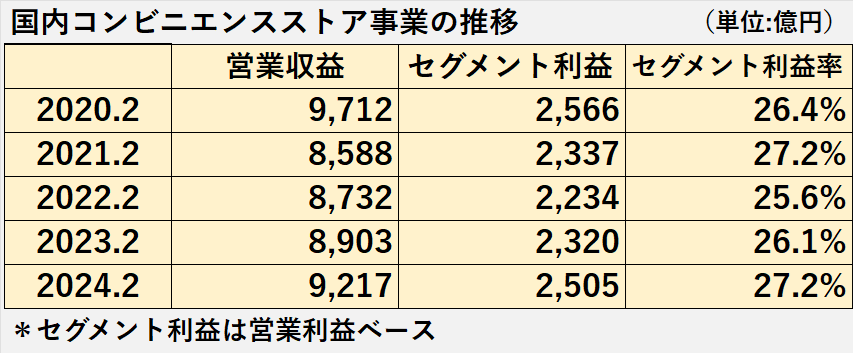

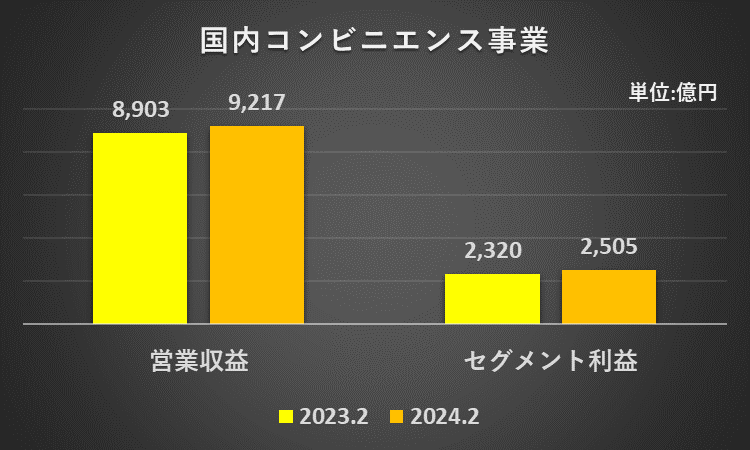

国内コンビニエンスストア事業

過去5年の業績推移

国内コンビニエンスストア事業は、株式会社セブン‐イレブン・ジャパンを中心に、直営方式及びフランチャイズ方式によるコンビニエンスストア事業を行っています。

新型コロナ感染拡大が本格する前の2020年2月期の水準には届いていませんが、営業収益、セグメント利益、共に増加継続です。

2024年2月期の業績:増収増益

1.2024年2月期の業績は増収増益でした。

2.増収の主な要因は、以下の通りです。

(1)各地でのイベントなどの再開による人流回復

(2)好天に恵まれたこと

(3)フェアの積極展開、アプリを活用した販促などの各種施策が奏功したこと

3.増益の主な要因に関する具体的な説明はありませんが、営業収益の増加に伴う増益と考えられます。

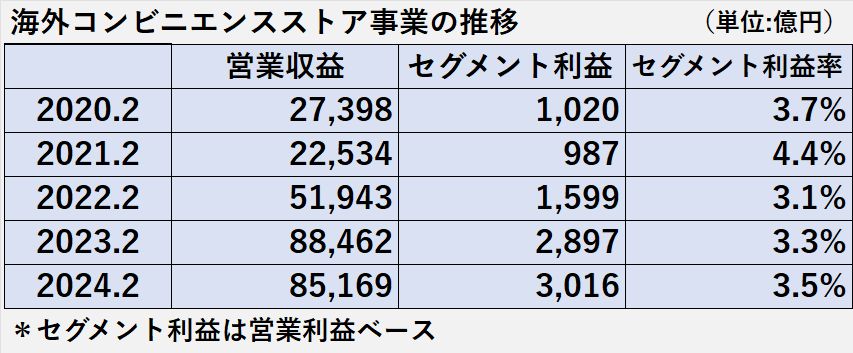

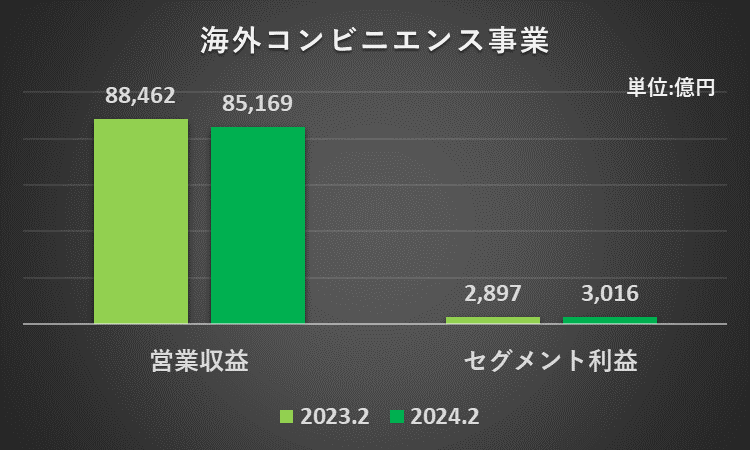

海外コンビニエンスストア事業

過去5年の業績推移

1.海外コンビニエンスストア事業は、7-Eleven, Inc.を中心とした直営方式、フランチャイズ方式によるコンビニエンスストア事業を行っています。

2.2022年2月期、2023年2月期の増収増益の主な要因は、以下の通りです。

(1)2022年2月期

①営業収益

7-Eleven, Inc.のチェーン全店売上が、3兆568億円増加したことによるものです。

会社の説明から、Speedway LLC社買収の効果と読み取れます。

②セグメント利益

増収(3,943億円)、粗利の改善(458億円)、販管費減少(△3,344億円)によるものです。

(2)2023年2月期

①営業収益

7-Eleven, Inc.のチェーン全店売上が、3兆9,784億円増加したことによるものです。

円安の影響を強く受けており、その影響額は最大17,514億円と考えられます。

②セグメント利益

増収(3,039億円)、粗利の改善(2,430億円)、販管費減少(△3,752億円)によるものです。

2024年2月期の業績:減収増益

1.2024年2月期の業績は減収増益でした。

2.減収増益の主な要因は、以下の通りです。

(1)減収の要因は、チェーン全店売上(自営店+加盟店)におけるガソリンの価格下落と販売量の減少です。

(2)増益の主な要因は、商品荒利率の改善と円安の影響です。

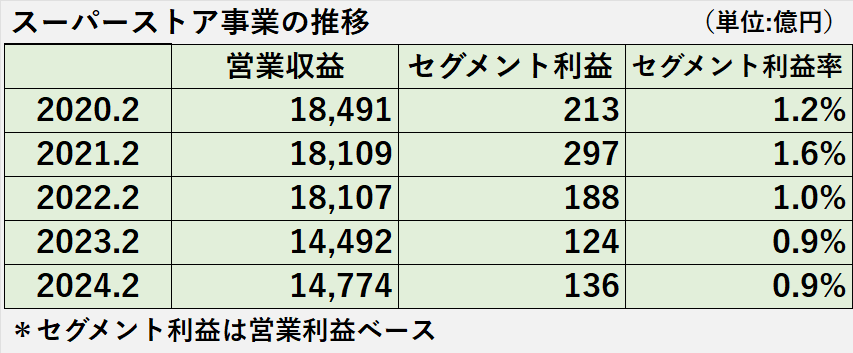

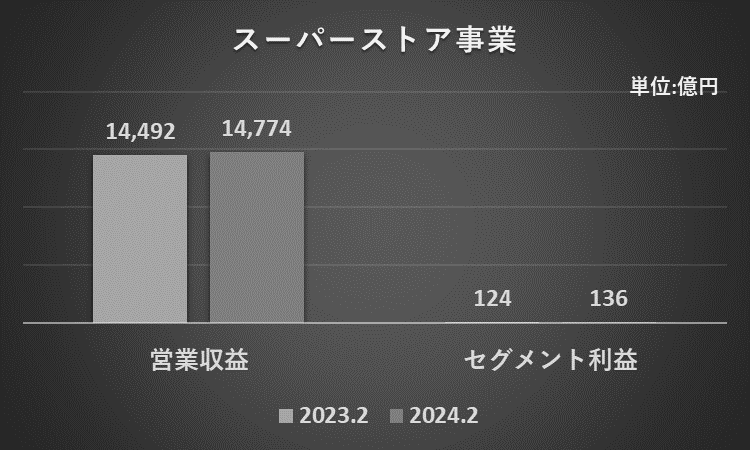

スーパーストア事業

過去5年の業績推移

1.スーパーストア事業は、株式会社イトーヨーカ堂など、食料品や日用品等の日常生活で必要なものを総合的に提供する小売事業を行っています。

2.2023年2月期の減収減益の主な要因は、以下の通りです。

(1)食品スーパーである株式会社ヨークベニマルの食品売上が減少に転じたことを主因に、既存店売上が前年を下回ったことです。

(2)食品の荒利率悪化や燃料費調整単価高騰による水道光熱費の増加などです。

2024年2月期の業績:増収増益

1.2024年2月期の業績は増収増益でした。

2.増収増益の主な要因は、以下の通りです。

(1)株式会社イトーヨーカ堂

①株式会社ヨークの合併(2023年9月1日付)に伴い、売上高は前年を上回りました。

②一方、戦略投資インフラ整備に伴うコスト増加などにより、1,205百万円の営業損失となりました。

(2)株式会社ヨークベニマル

①人流回復に加え、原材料価格高騰への適切な値上げ対応、販売促進施策が奏功し増収でした。

②増収により、新店関連費用や人件費等の販管費は増加したものの増益となりました。

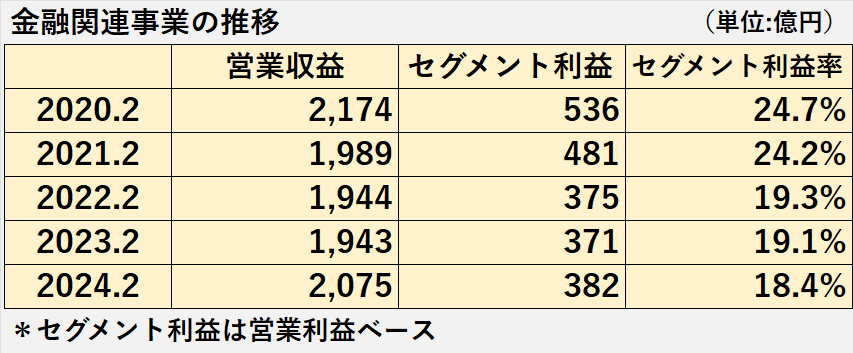

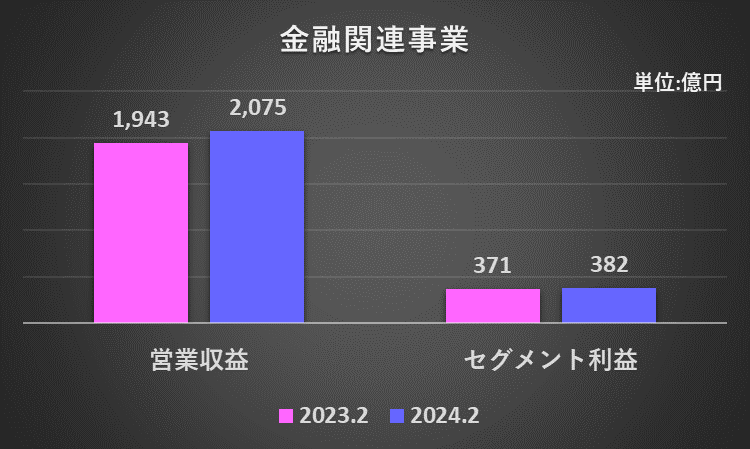

金融関連事業

過去5年の業績推移

「金融関連事業」は、主に、銀行業、クレジットカード事業、リース事業を運営しています。

過去5年間の推移をみると、営業収益は2,000億円前後で安定しています。

セグメント利益は、2023年2月期まで減少が続いていましたが、2024年2月期は増益に転じました。

しかし、利益率は下落が続いています。

2024年2月期の業績:増収増益

1.2024年2月期の業績は増収増益でした。

2.増収増益の具体的な要因に関する会社の説明はありませんが、人流回復に伴う取引件数の回復、資金需要の増大などが、背景にあったものと考えられます。

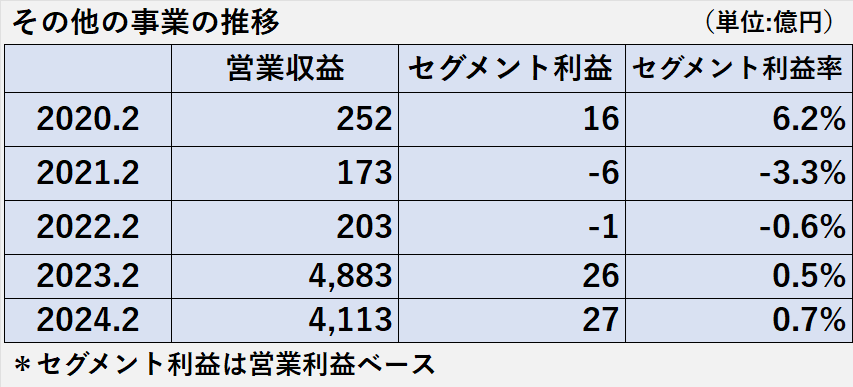

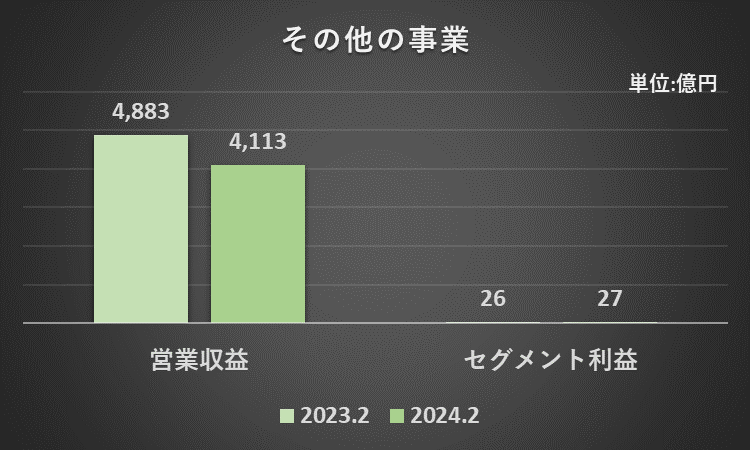

その他の事業

過去5年の業績推移

その他の事業には、百貨店事業、専門店事業、不動産事業などが含まれています。

2023年2月期に営業収益が大幅に増加しています。

これはセグメントの変更により、百貨店事業と専門店事業をその他の事業に加えたためです。

2024年2月期の業績:減収増益

1.2024年2月期の業績は増収増益でした。

2.減収の要因は、株式会社そごう・西武の譲渡によるものです。

3.増益の要因は、人流回復に伴い株式会社ロフトはじめ、事業会社の業績が好調に推移したためです。

安全性(財政状態)の分析

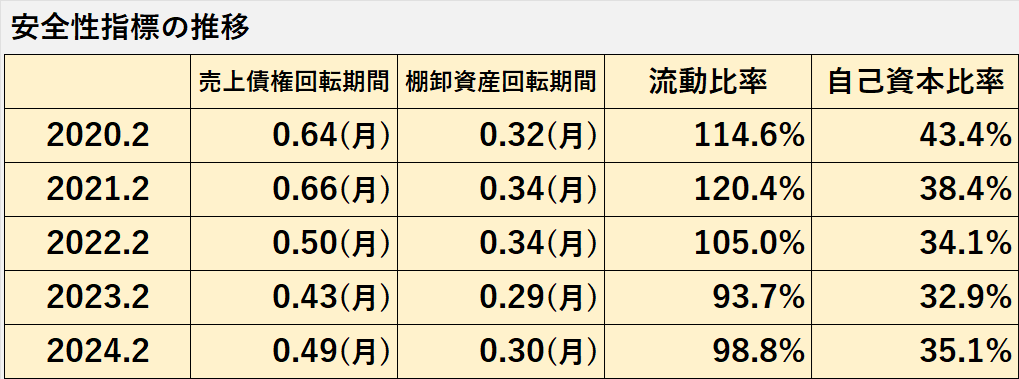

安全性指標の推移

過去5年間の安全性に関連する財務指標の推移です。

1.売上債権回転期間、棚卸資産回転期間は安定的に推移しています。

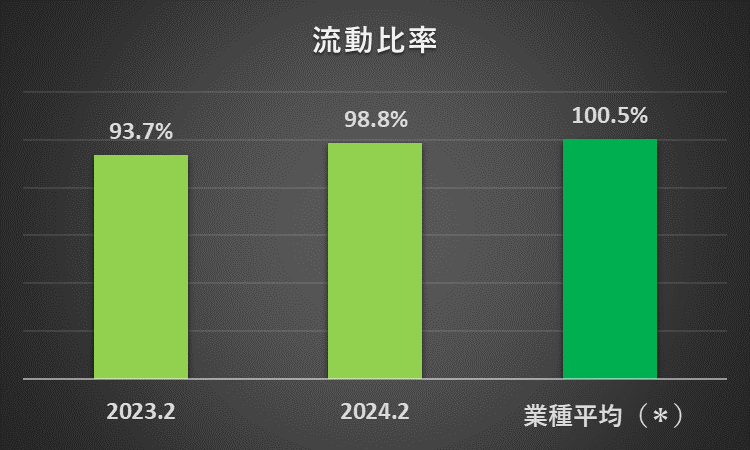

2.流動比率は全体的に低下傾向、最近2年間は100%を下回っています。

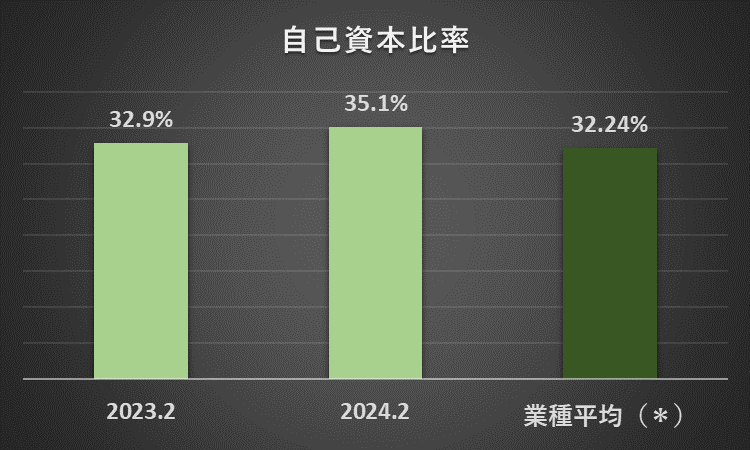

3.自己資本比率についても流動比率と同様、やや低下しています。

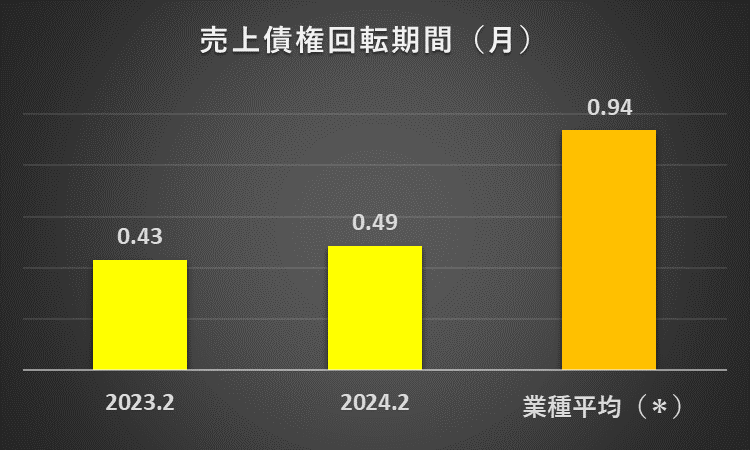

売上債権:回収可能性に問題なし

売上債権の回収可能性は、問題ないと考えます。

売上債権回転期間は、前年度の0.43ヶ月から0.49カ月へわずかに長期化しています。

それでも1か月以内に債権回収できる計算であるため、回収可能性に問題ないと考えます。

また、業種平均(*)0.94カ月との比較でも、回転期間が約半分であるセブン&アイHDの方が良好です。

(*)産業別財務データハンドブック2023(株式会社日本政策投資銀行・編集)

スーパー30社の過去11年間の平均(2012年ー2022年)を算出

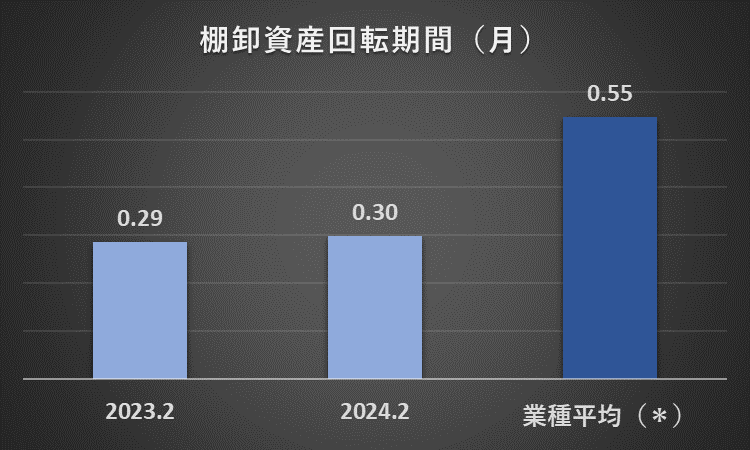

棚卸資産:収益性に問題なし

棚卸資産の評価は、問題ないと考えます。

棚卸資産回転期間が前年度の0.29ヶ月から0.30カ月とほぼ同水準で推移、1か月を大きく下回る水準です。

よって、棚卸資産の収益性低下を示唆する状況にはないと考えます。

また、業種平均(*)0.55カ月との比較でも、セブン&アイHDの方が良好です。

(*)産業別財務データハンドブック2023(株式会社日本政策投資銀行・編集)

スーパー30社の過去11年間の平均(2012年ー2022年)を算出

資金繰り

流動比率100%も流動性を管理

グループとしての流動性リスクの管理の観点も考慮すると、資金繰りに重大な問題は生じていないと考えます。

流動比率は、前年度93.7%、当年度98.8%と一般的目安の100%をやや下回っています。

しかし、グループとしての流動性リスクの管理体制が、有価証券報告書(2024年2月期 P.139)で説明されています(下記参照)。

(抜粋)

「営業債務や借入金、社債は、支払期日にその支払いを実行できなくなる流動性リスクに晒されておりますが、当社グループでは、グループ各事業会社が資金計画を適切に策定・管理するとともに、グループ横断的なキャッシュ・マネジメントを行っております。」

資金繰り悪化により経営危機に陥る可能性は低いと考えます。

財務安定性:自己資本比率35.1%へ上昇

自己資本比率2期比較

財務安定性について、特段問題はないと考えます。

自己資本比率の一般的な目安とされる50%と比較すると、セブン&アイHDの自己資本比率35.1%(前年度は32.9%)はやや低めです。

しかし、当期純利益が継続している点、自己資本が37,165億円もあることを考慮すると、財務安定性に直ちに問題があると言えないと考えます。

参考までに、スーパー30社の純資産比率(※)平均32.24%(*)との比較では、セブン&アイHDの自己資本比率の方が上回っています。

(*)産業別財務データハンドブック2023(株式会社日本政策投資銀行・編集)

スーパー30社の過去11年間の平均(2012年ー2022年)を算出

(※)純資産と自己資本の関係

一般的に、純資産>自己資本

純資産=自己資本+新株予約権+非支配株主持分

自己資本=株主資本合計+その他の包括利益累計額合計

キャッシュフローの分析

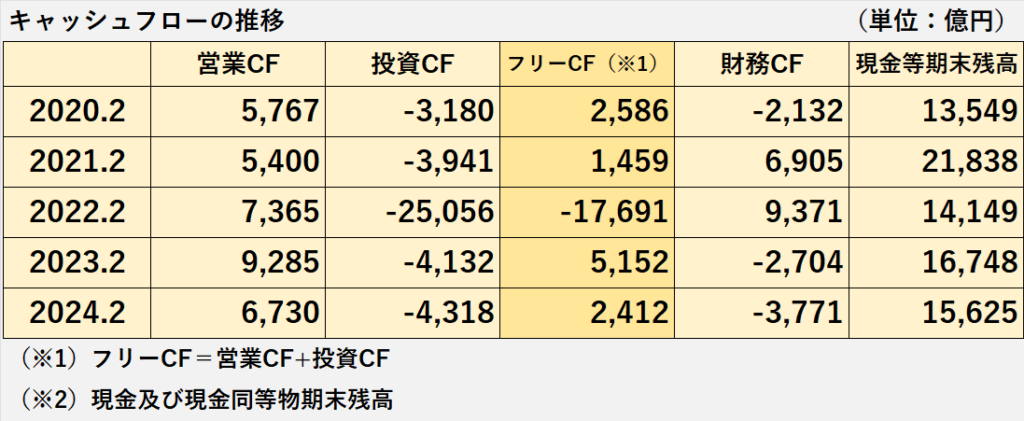

過去5年のキャッシュフローの推移

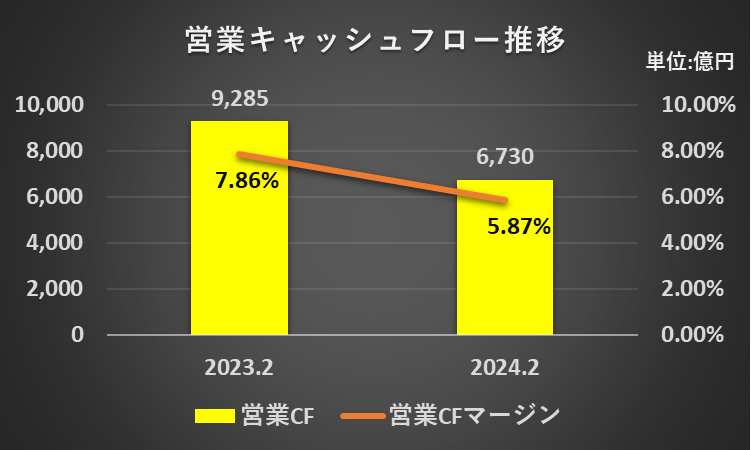

1.営業活動によるキャッシュフロー(営業CF)

(1)プラス継続です。

(2)営業CFは、2023年2月期まで増加傾向でしたが、直近の2024年2月期は減少しました。

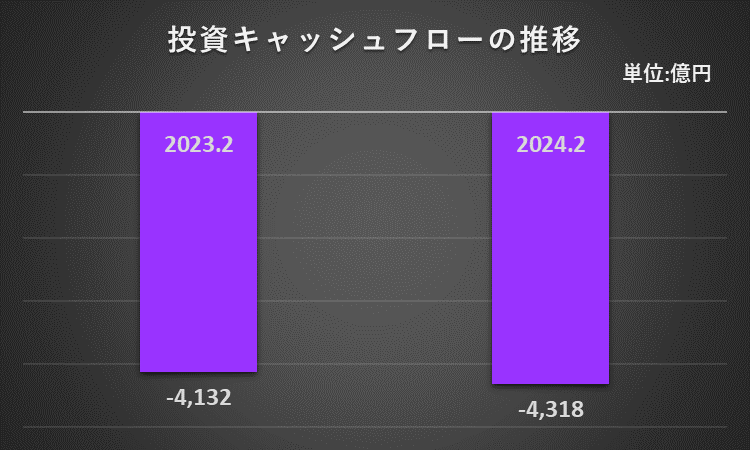

2.投資活動によるキャッシュフロー(投資CF)

(1)マイナス継続です。

(2)2022年2月期のマイナス値が特に大きくなっていますが、原因は以下の通りです。

①連結の範囲の変更を伴う子会社株式の取得による支出(△22,956億円)によるものです。

②具体的には、Speedway LLC社を買収時の取得原価(23,325億円)が、投資CFに大きく影響しています。

3.フリー・キャッシュフローは、Speedway LLC社を買収した2022年2月期を除き、プラス継続です。

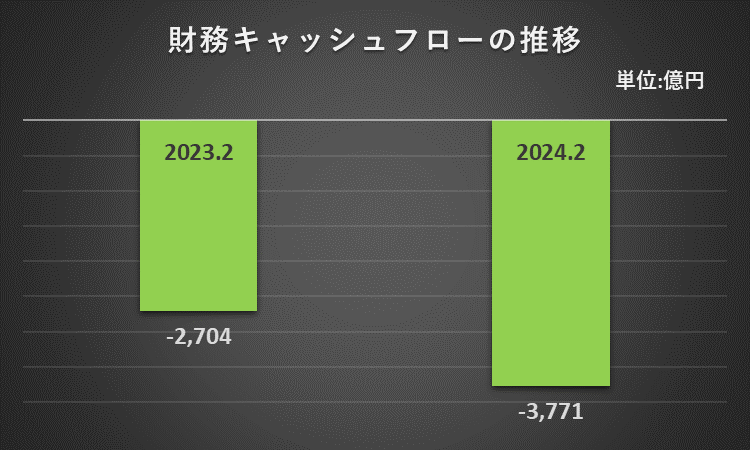

4.財務活動によるキャッシュフロー(財務CF)は、年度によりプラスマイナスがあります。

(1)毎年の支出内容の主なものは、配当金の支払額です。

(2)2021年2月期は短期借入金の増加(4,905億円)、2022年2月期は社債の発行による収入(11,927億円)の影響で、財務CFはプラスになりました。

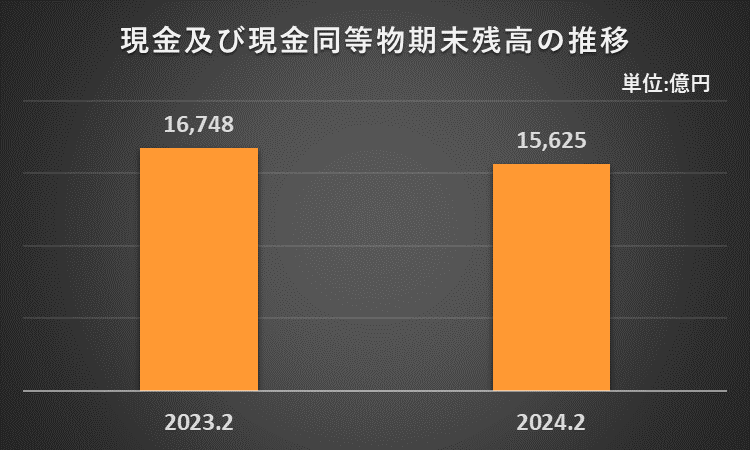

4.現金及び現金同等物期末残高は2兆円を超えた年度もありましたが、近年は15,000億円から16,000億円で程度で推移してます。

営業キャッシュフロー:2,555億円減少

1.営業活動によるキャッシュフロー(営業CF)は、前年同期の9,285億円のプラスから2,555億円減少して、6,730億円のプラスでした。

2.営業CFのマイナスの要因は、以下の通りです。

(1)銀行業におけるコールマネーの減少:△1,800億円(=当年度△700億円ー前年度1,100億円)

(2)税金等調整前当期純利益の減少:△1,258億円(=当年度2,770億円ー前年度4,028億円)

(3)その他の増加(資産側から見て):△1,291億円(=当年度△671億円ー前年度620億円)

有価証券報告書からは、その他の内容の詳細は不明

3.営業CFマージン(※)は、前年度の7.86%から5.87%へ低下しました。

(1)営業収益が3,396億円減少したことに加え、営業CFも2,555億円減少したことが、営業CFマージンの低下に影響しました。

(2)営業収益からの営業CFの獲得効率が低下した結果となりました。

営業キャッシュフローマージン(計算式:2024年2月期)

=営業活動によるキャッシュフロー÷売上高×100%

=6,730億円÷114,718億円×100%

=5.87%

投資キャッシュフロー

投資活動によるキャッシュフロー(投資CF)は、前年同期の4,132億円のマイナスから186億円減少して、4,318億円のマイナスでした。

投資CFのマイナスの要因は、以下の通りです。

1.有形固定資産の取得による支出の増加:△322億円(=当年度△3,374億円ー前年度△3,052億円)

2.無形固定資産の取得による支出の増加:△145億円(=当年度1,202億円ー前年度1,057億円)

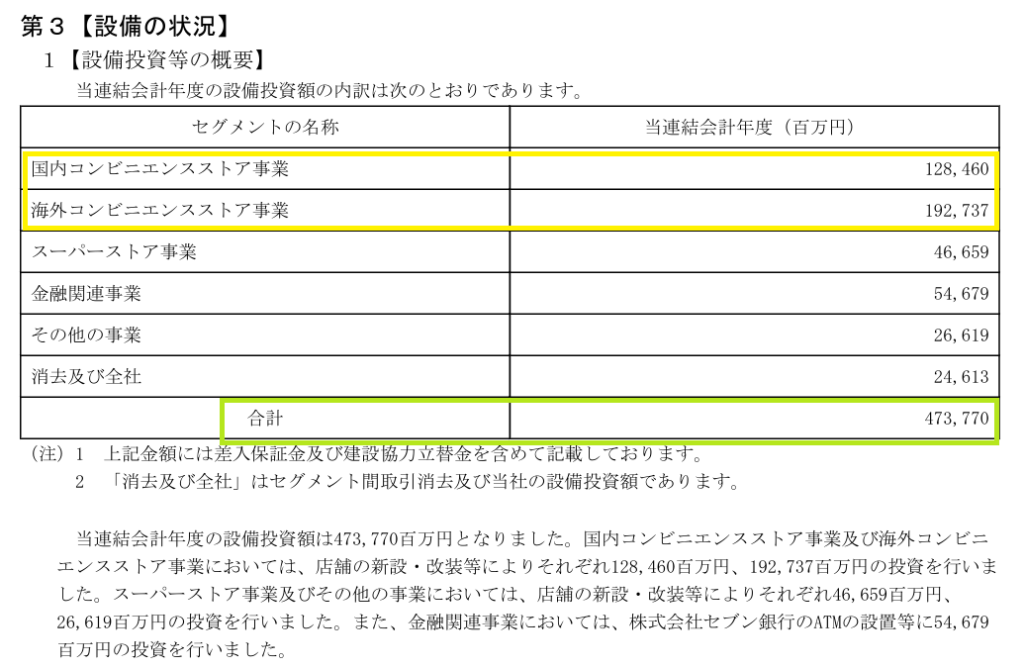

参考までに、有価証券報告書56ページの設備の状況に、セグメント別の設備投資額の内訳が開示されています(下記参照)。

投資CFの金額(※)に一致しませんが、設備投資の状況を大まかに把握することは可能かと思います。

(※)△4,576億円=有形固定資産の取得による支出△3,374億円+無形固定資産の取得による支出1,202億円

財務キャッシュフロー

財務活動によるキャッシュフロー(財務CF)は、前年同期の2,704億円のマイナスから1,067億円減少して、3,771億円のマイナスでした。

財務CFのマイナスの要因は、以下の通りです。

1.社債の償還による支出の増加:△2,658億円(=当年度△3,258億円ー前年度△600億円)

2.長期借入れによる収入の減少:△1,110億円(=当年度527億円ー前年度1,637億円)

現金及び現金同等物期末残高:1,123億円減少

現金及び現金同等物期末残高は、前年度末の1兆6,748億円から1,123億円減少して、1兆5,625億円でした。

現金及び現金同等物減少額

=営業キャッシュフロー+投資キャッシュフロー+財務キャッシュフロー+現金及び現金同等物に係る換算差額

=6,730億円-4,318億円-3,771億円+236億円

=1,123億円

セブン&アイHDとイオン 比較分析

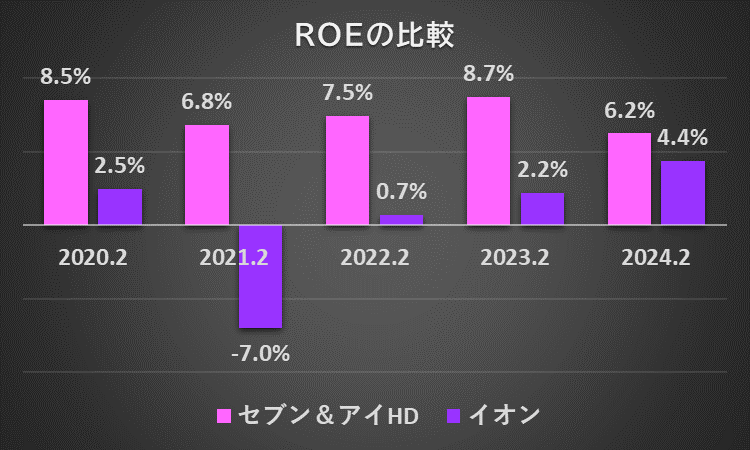

ROE:セブン&アイHD>イオン

セブン&アイHDとイオンのROEの比較です。

セブン&アイHDが全ての年度で6%以上であるのに対して、イオンは2021年2月期にマイナス7%になるなど、低水準で推移してきました。

ROEに関しては、セブン&アイHDが優勢です。

しかし、2024年2月期、イオンのROEは4.4%に上昇、6.2%だったセブン&アイHDに接近しています。

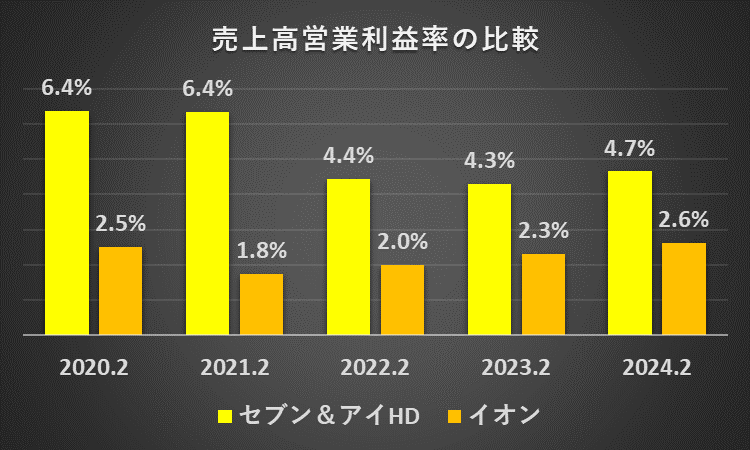

営業利益率:セブン&アイHD>イオン

セブン&アイHDとイオンの売上高営業利益率の比較です。

全ての年度でセブン&アイHDがイオンを上回っており、セブン&アイHDが優勢です。

その一方、2024年2月期において、イオンが新型コロナ本格化前の2020年2月期の水準を上回ったのに対して、セブン&アイHDはその水準まで回復していません。

(セブン&アイホールディングス)

売上高営業利益率

=営業利益÷営業収益×100%

=5,342億円÷11兆4,718億円×100%

=4.7%

(イオン)

売上高営業利益率

=営業利益÷営業収益×100%

=2,508億円÷9兆5,536億円×100%

=2.6%

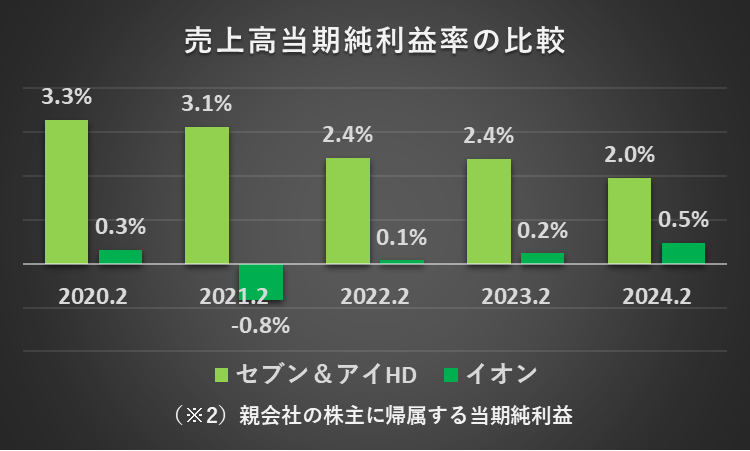

当期純利益率:セブン&アイHD>イオン

セブン&アイHDとイオンの売上高当期純利益率の比較です。

売上高営業利益率などと同様、全ての年度でセブン&アイHDがイオンを上回っており、セブン&アイHDが優勢です。

その一方、セブン&アイHDが下落傾向にあるのに対して、イオンは、利益率は低いものの、3期連続上昇と回復傾向です。

(セブン&アイホールディングス)

売上高当期純利益率

=親会社の株主に帰属する当期純利益÷営業収益×100%

=2,246億円÷11兆4,718億円×100%

=2.0%

(イオン)

売上高当期純利益率

=親会社の株主に帰属する当期純利益÷営業収益×100%

=447億円÷9兆5,536億円×100%

=0.5%

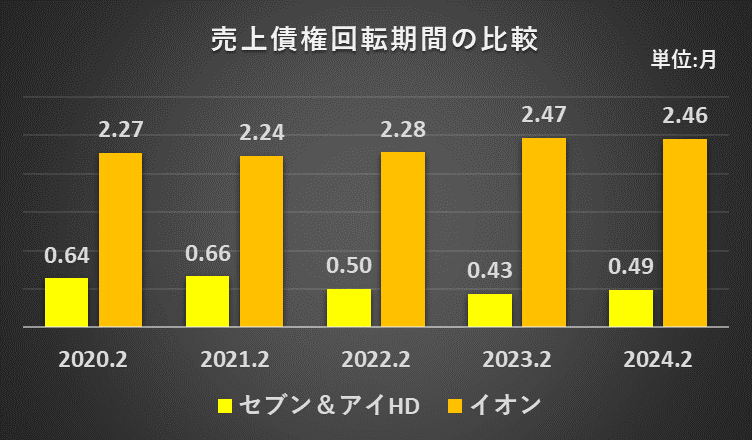

売上債権回転期間:セブン&アイHD>イオン

セブン&アイHDとイオンの売上債権回転期間の比較です。

セブン&アイHDが1か月を下回る水準であるのに対して、イオンは2カ月台で推移しています。

数字を見るかぎりでは、セブン&アイHDの方が、売上債権の回収効率の点で良好と言えます。

(セブン&アイホールディングス)

売上債権回転期間(2024年2月期)

=売上債権×12カ月÷営業収益

=4,642億円×12÷11兆4,718億円

=0.49か月

(イオン)

売上債権回転期間(2024年2月期)

=売上債権×12カ月÷営業収益

=1兆9,574億円×12÷9兆5,536億円

=2.46カ月

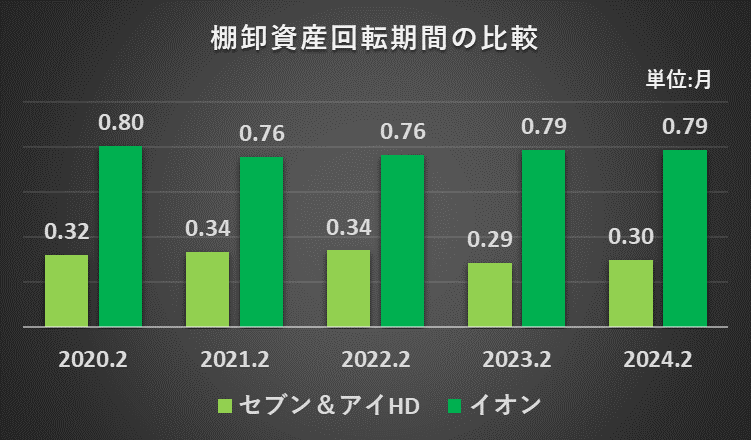

棚卸資産回転期間:セブン&アイHD>イオン

セブン&アイHDとイオンの棚卸資産回転期間の比較です。

セブン&アイHDが0.3カ月台であるのに対して、イオンは0.8ヵ月付近で推移しています。

両社とも1か月を下回る良好な水準ですが、敢えて言えば、数字だけの判断ですが、セブン&アイHDの方が、棚卸資産の回転効率が良好です。

(セブン&アイホールディングス)

棚卸資産回転期間(2024年2月期)

=棚卸資産×12カ月÷営業収益

=2,859億円×12÷11兆4,718億円

=0.30か月

(イオン)

棚卸資産回転期間(2024年2月期)

=棚卸資産×12カ月÷営業収益

=6,253億円×12÷9兆5,536億円

=0.79カ月

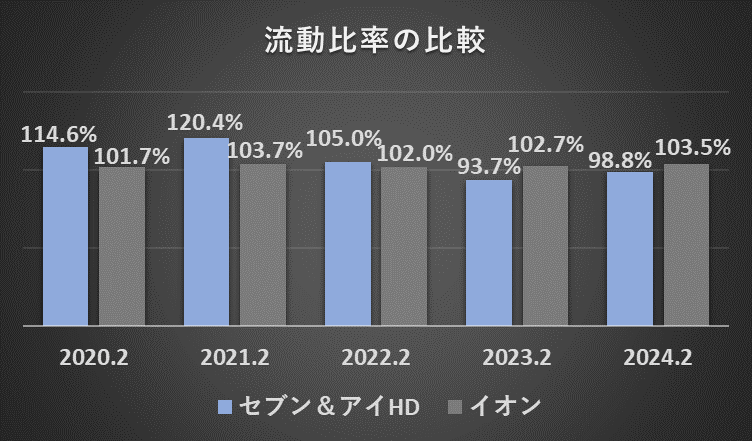

流動比率:イオン>セブン&アイHD

セブン&アイHDとイオンの流動比率の比較です。

両社とも100%前後の水準で推移しておりほぼ互角ですが、ここ2年間はイオンの方がやや優勢に見えます。

(セブン&アイホールディングス)

流動比率(2024年2月期)

=流動資産÷流動負債×100%

=3兆357億円÷3兆733億円×100%

=98.8%

(イオン)

流動比率(2024年2月期)

=流動資産÷流動負債×100%

=8兆449億円÷7兆7,729億円×100%

=103.5%

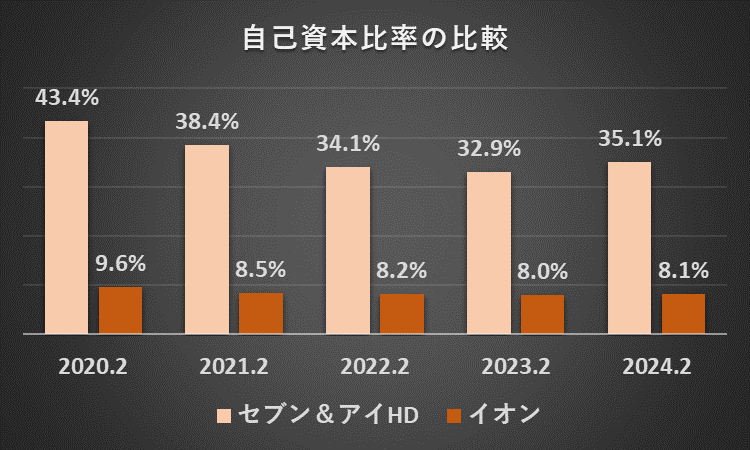

自己資本比率:セブン&アイHD>イオン

セブン&アイHDとイオンの自己資本比率の比較です。

イオンが10%に満たない水準であるのに対して、セブン&アイHDは、一般的な目安50%に満たないものの、30%を超える水準で推移しています。

自己資本比率に関しては、セブン&アイHDが優勢です。

(セブン&アイホールディングス)

自己資本比率(2024年2月期)

=自己資本÷負債及び資本合計×100%

=(株主資本合計+その他の包括利益累計額合計)÷負債及び資本合計×100%

=(3兆361億円+6,805億円)÷10兆5,921億円×100%

=35.1%

(イオン)

自己資本比率(2024年2月期)

=自己資本÷負債及び資本合計×100%

=(株主資本合計+その他の包括利益累計額合計)÷負債及び資本合計×100%

=(9,134億円+1,407億円)÷12兆9,409億円×100%

=8.1%

セブン&アイホールディングス 決算分析まとめ

最後に分析結果のまとめを行いたいと思います。

1.業績

(1)2024年2月期の業績は、営業収益減少、営業利益増加、親会社の株主に帰属する当期純利益(以下、当期純利益)減少でした。

(2)営業収益は、海外コンビニエンスストア事業の減収が、連結全体の営業収益に影響を与えました。

(3)営業利益は、国内、海外のコンビエンスストア事業はじめ、全セグメントが増益でした。

(4)当期純利益は、株式会社そごう・西武の株式譲渡に伴う損失が大きく、減少しました。

2.安全性

(1)売上債権の回収可能性、棚卸資産の評価、財務安定性は、特に問題ないと考えます。

(2)資金繰りについては、流動比率が100%を少し下回っています。

しかし、流動性リスクの管理がしっかりと行われていると考えられるため、問題ないと考えます。

3.キャッシュ・フロー

営業CFはプラス継続、投資CF、フリーCF、財務CF、現金及び現金同等物期末残高の動きに異常性はないと考えます。

4.イオンとの比較分析

(1)流動比率ではややイオンが上回りましたが、これ以外の各収益性指標、安全性指標は、セブン&アイHDが優勢でした。

(2)新型コロナ感染拡大前の水準との比較では、イオンはコロナ前の水準を超えましたが、セブン&アイHDは回復に至っていません。

以上をもちまして、分析結果のまとめとさせていただくとともに、2024年2月期のセブン&アイHDの分析を終了とさせていただければと思います。

長文にもかかわらず、ここまでお読みいただきまして、誠にありがとうございました。

コメント