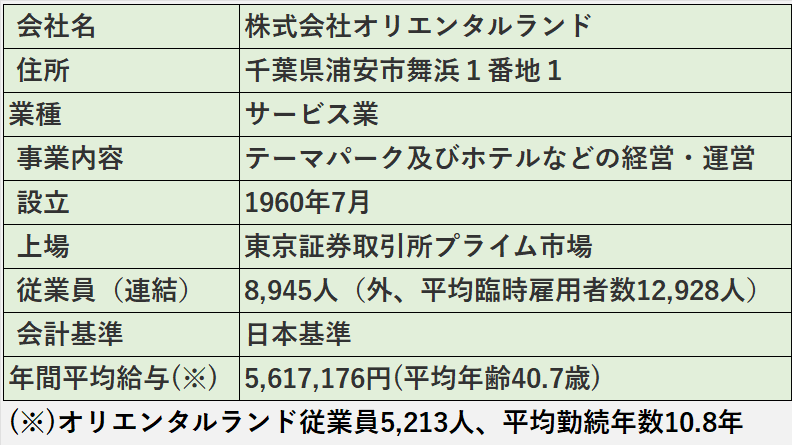

今回は、東京ディズニーランド、ディズニーシーを運営していることで有名な、株式会社オリエンタルランド(以下、オリエンタルランド)の024年3月期の決算を取り上げたいと思います。

はじめに

この記事を読んでわかること

1.分析対象となった企業の収益力、即ち、稼ぐ力がどの程度あるのかがわかります。

2.具体的には、売上高や利益が増加したのか、減少したのか、その要因を把握、分析することで、企業の収益力がわかります。

1.分析対象となった企業の財政状態、即ち、財務の健全性がわかります。

2.具体的には、売上債権の貸倒れ、棚卸資産の収益性低下、資金繰り、財務安定性を分析することで、企業の財政状態が良し悪しがわかります。

3.業績が良くても財政状態に問題があれば、後に巨額の損失を計上する可能性も考えられるため、財政状態の分析は重要です。

1.分析対象となった企業のキャッシュフローの状況がわかります。

2.業績が好調でも、キャッシュ・フローに反映されない場合、財政状態に問題がある可能性があるため、営業活動によるキャッシュ・フローの分析は特に重要です。

分析では主に有価証券報告書、決算短信、決算説明資料など一般に公開された情報を用いています。

実際の投資などに際しては、ご自身のご判断でお願いします。

有価証券報告書・半期報告書 | IR資料室 | 株主・投資家の皆様へ | 株式会社オリエンタルランド

決算短信 | IR資料室 | 株主・投資家の皆様へ | 株式会社オリエンタルランド

決算説明会2023 | 決算説明会 | IR資料室 | 株主・投資家の皆様へ | 株式会社オリエンタルランド

参考:職務経歴・専門性

1.上場企業の法定監査を担当(家電小売、化学、鉄道、ガス、住宅建材、銀行など)

2.政令指定都市の包括外部監査を担当

1.金融庁・証券取引等監視委員会(3年)

有価証券報告書の虚偽記載(主に粉飾決算)の刑事事件の調査、課徴金調査、開示検査

2.財務省関東財務局(2年)

有価証券報告書レビュー(※)

(※)有価証券報告書などの開示書類の、政令や会計基準への準拠性の審査

1.公認会計士(Certified Public Accountant)

2.公認不正検査士(Certified Fraud Examiner)

オリエンタルランド決算 分析結果の概要

1.2024年3月期の業績は増収増益でした。

2.売上高、営業利益、経常利益、親会社株主に帰属する当期純利益の全てで、新型コロナ感染症の影響を全く受けていない2019年3月期の水準を超えました。

3.同じことは、ROE、売上高営業利益率、同経常利益率、同当期純利益率(*)にも当てはまり、収益性は好調です。

(*)売上高親会社の株主に帰属する当期純利益率

4.セグメント別でも、テーマパーク事業、ホテル事業、その他の全てが増収増益、また、当初公表の業績予想(※)を上回りました。

(※)2023年4月27日公表の業績予想

売上債権等の回収可能性、棚卸資産の評価、資金繰り、財務安定性、いずれも問題ないと考えます。

業種平均(アミューズメント)と比較しても良好です。

営業活動によるキャッシュフローは新型コロナ感染症問題からのV字回復を継続、フリーキャッシュフロー、現金及び現金同等物期末残高も増加しました。

業績推移 業績予想

過去5年の業績:コロナの影響からV字回復

売上高、営業利益、経常利益、当期純利益、全ての項目で3期連続増加でした。

新型コロナ感染拡大が始まる前の水準(2019年3月期)を完全に超えました。

2025年3月期は、増収増益を見込んでいます。

主な理由として、東京ディズニーシーの新テーマポート(ファンタジースプリングス)の開業による入園者数、ゲスト1人当たり売上高の増加を挙げています。

*下記、決算短信添付資料‐セグメント別業績見通し参照

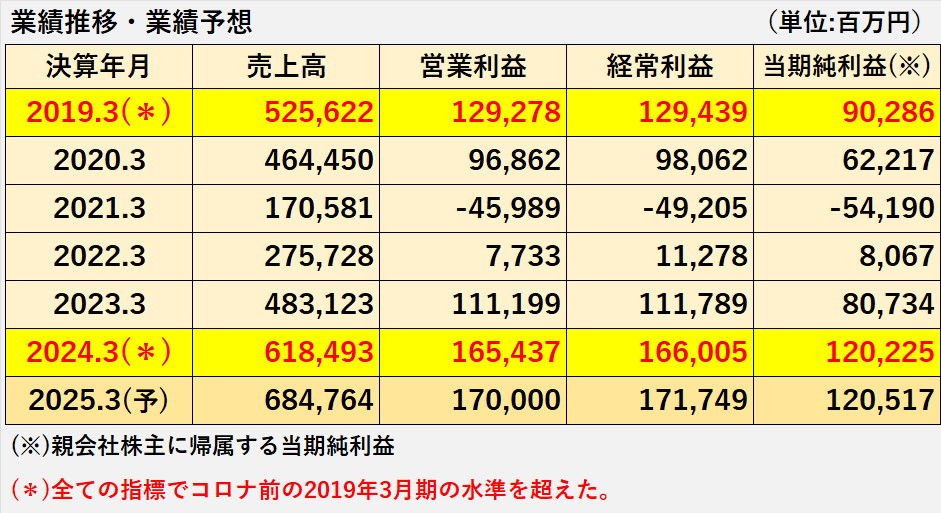

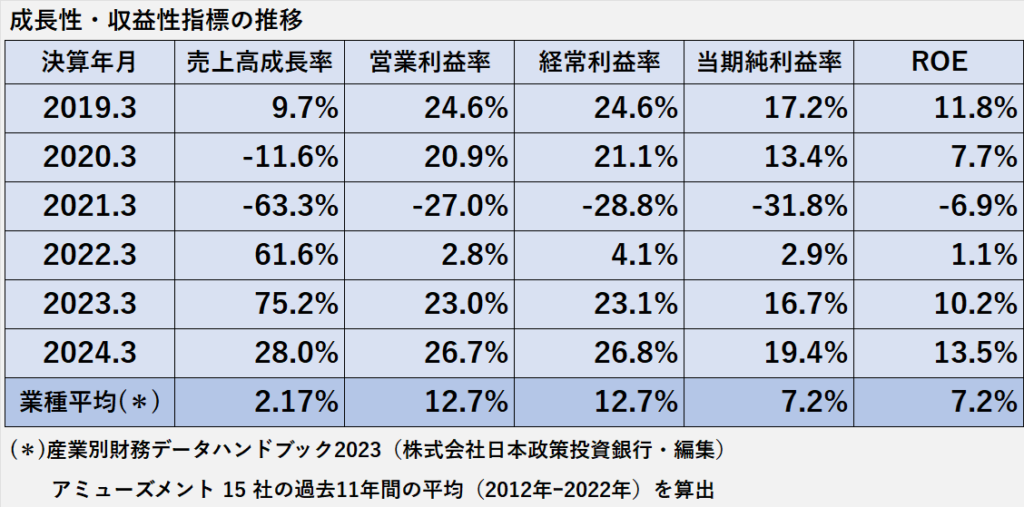

成長率、利益率の推移

新型コロナ感染症問題の影響を最も大きかった2021年3月期以降、全ての指標がV字回復しています。

特に、2022年3月期の売上高成長率61.6%、2023年3月期の売上高成長率75.2%は驚異的です。

また、新型コロナ感染症問題の影響からの回復が鮮明になってきた2023年3月期以降、全ての指標が業種平均を上回っています。

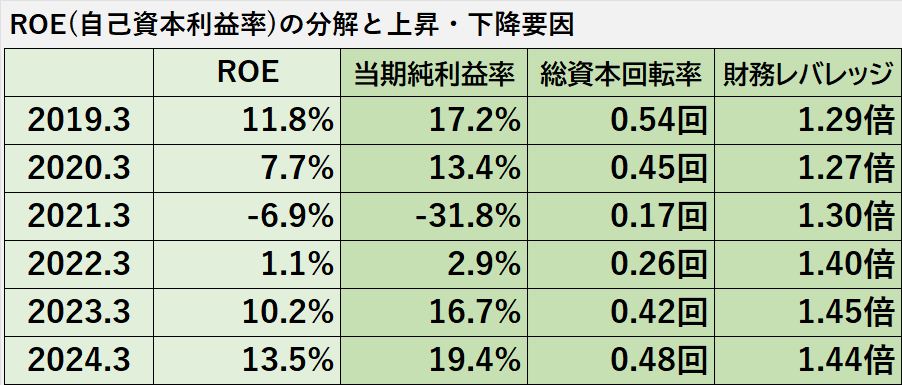

ROE分析 13.5%へ上昇

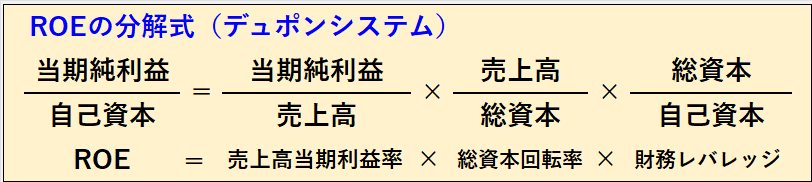

オリエンタルランドのROEの変動要因を、デュポンシステムを使って分析したいと思います。

デュポンシステムでは、ROEは、売上高当期純利益率、総資本回転率、財務レバレッジの3つに分解できます。

売上高当期純利益率が上昇した年度はROEも上昇、売上高当期純利益率が下落した年度はROEも下落しています。

また、総資本回転率についても同様のことが言えますが、総資本回転率の動きはかなり緩やかです。

一方、ROEの動きと財務レバレッジの動きとの間には、連動した動きは見られません。

以上のことから、3つの指標の中で、売上高当期純利益率がROEに最も大きな影響を与えていると言えます。

2024年3月期の業績:増収増益

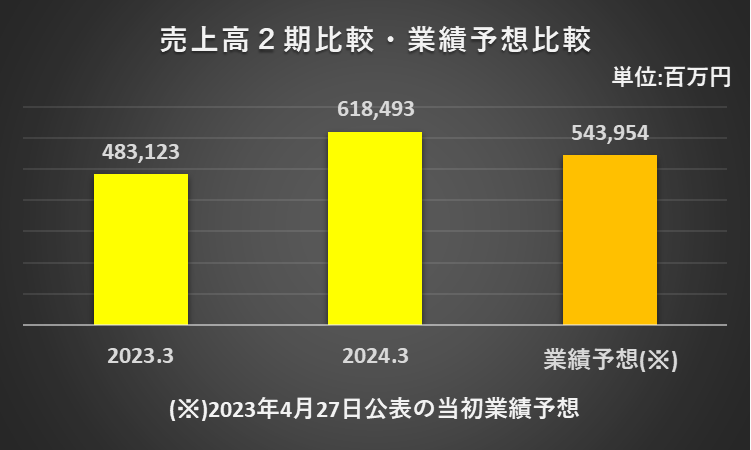

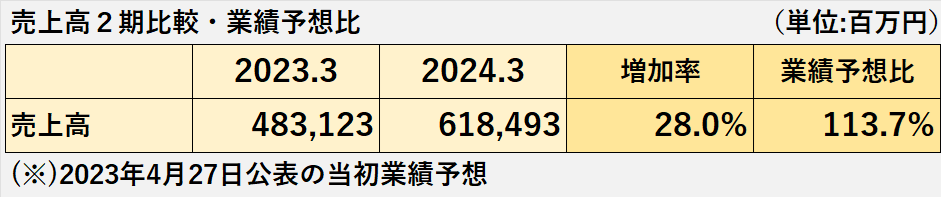

売上高:28.0%増加

売上高は、前年同期比28.0%の増加、当初業績予想比113.7%の618,493百万円と過去最高でした。

1.テーマパークの入園者数、ゲスト1人当たり売上高の増加(東京ディズニーリゾート40周年イベントが好評)

2.テーマパークの海外ゲスト数の増加(訪日外国人旅行客数の回復)

セグメント別の業績については、この後、解説したいと思います。

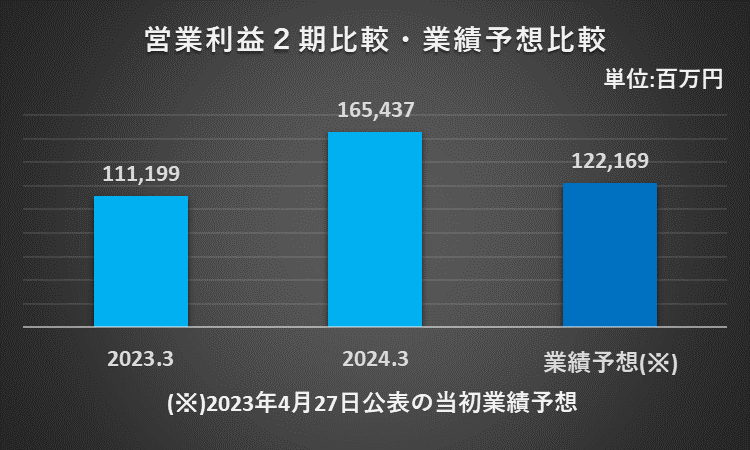

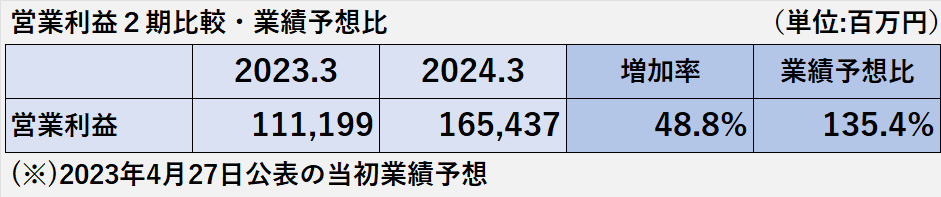

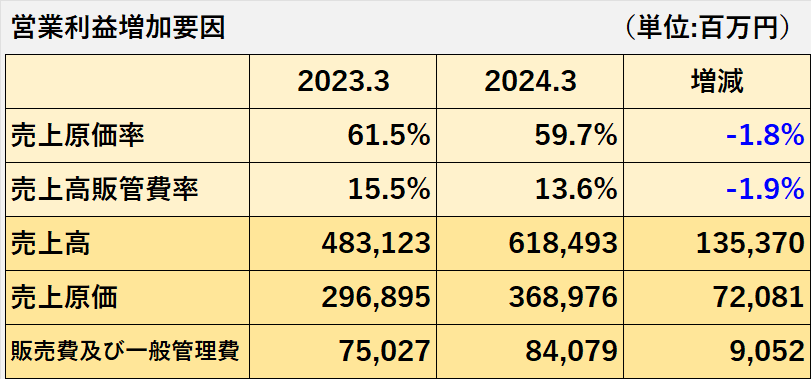

営業利益:48.8%増加

営業利益は、前年同期比48.8%の増加、当初業績予想比135.4%の165,437百万円と過去最高でした。

営業利益の増加要因は以下の通りです。

1.テーマパークの入園者数、ゲスト1人当たり売上高の増加(東京ディズニーリゾート40周年イベントが好評)

2.テーマパークの海外ゲスト数の増加(訪日外国人旅行客数の回復)

3.売上原価率(△1.8%)、売上高販売費および一般管理費比率(△1.9%)の低下

セグメント別の業績については、この後、解説したいと思います。

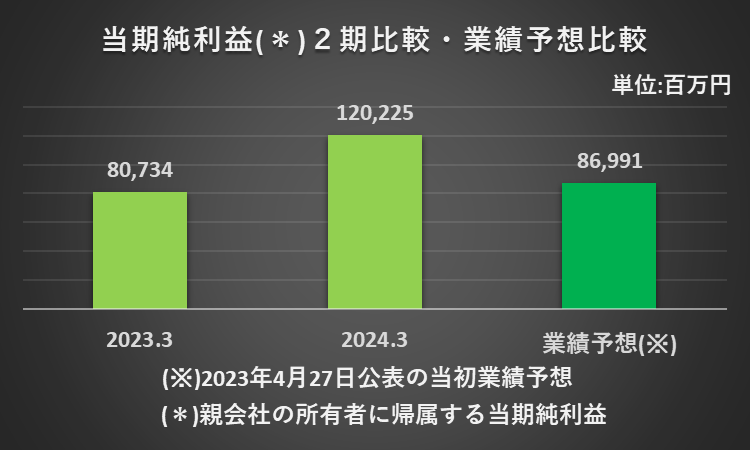

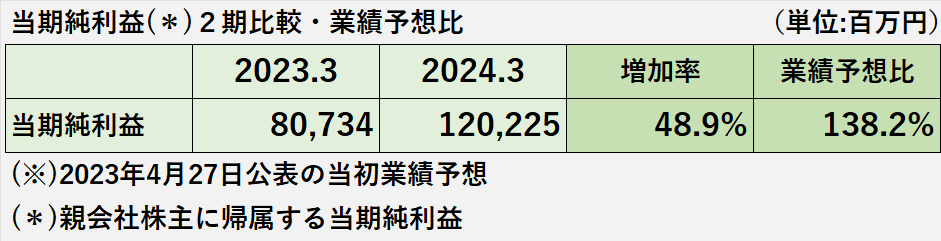

当期純利益:48.9%増加

当期純利益(親会社の株主に帰属する当期純利益)は、前年同期比48.9%の増加、当初業績予想比138.2%の120,225百万円と過去最高でした。

営業外損益、特別損益に大きな変動がなかったため、売上高、各利益の増加を受けて当期純利益も増加しました。

全てのセグメントが増収増益

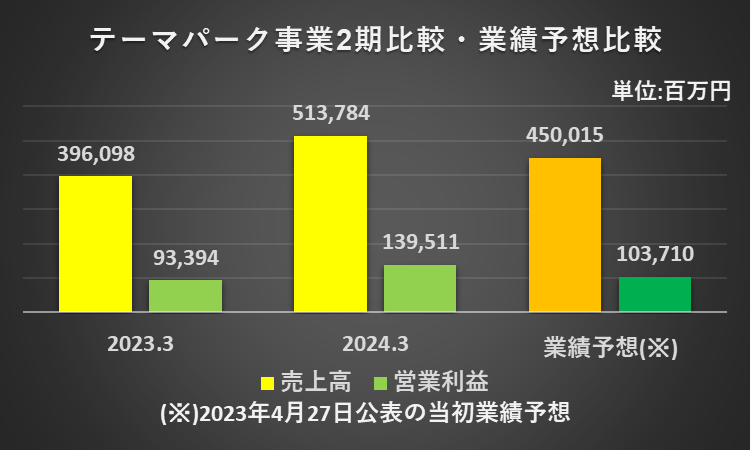

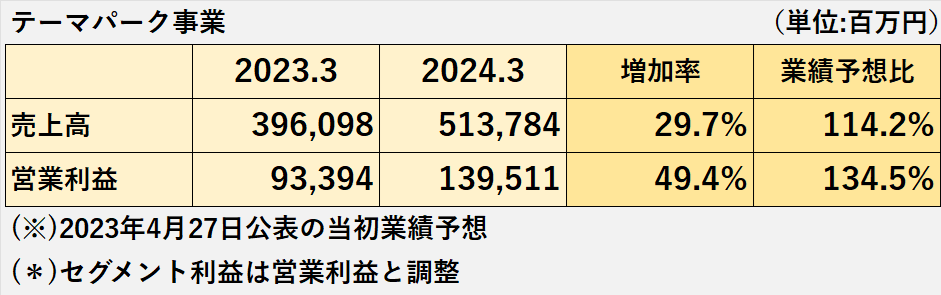

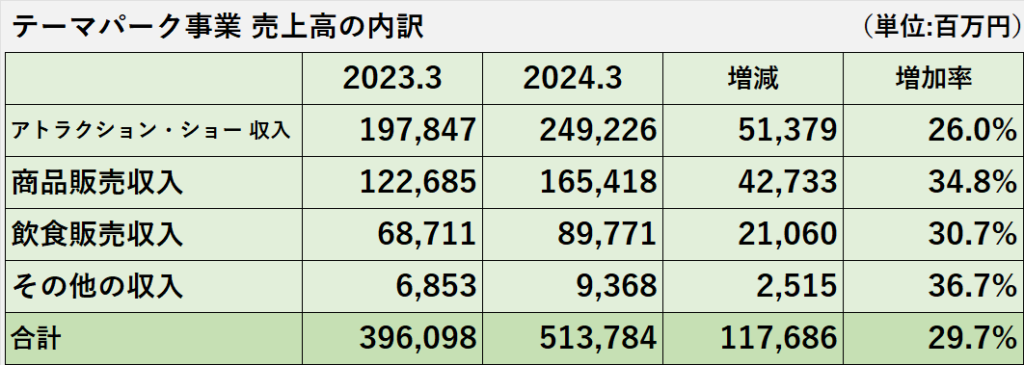

テーマパーク事業:セグメント利益が49.4%増加

1.売上高は、前年同期比29.7%の増加、当初業績予想比114.2%でした。

2.セグメント利益(営業利益ベース)は、前年同期比49.4%の増加、当初業績予想比134.5%でした。

増収の要因は入園者数の増加ですが、その具体的な内容は以下の通りです。

1.東京ディズニーリゾート40周年イベント

2.訪⽇外国⼈旅⾏者数の回復に伴う海外ゲスト数の増加

(1)主に台湾、韓国、北⽶から

(2)海外ゲスト数は349万人、⼊園者数の12.7%に上昇

3.アトラクション・ショー、商品販売、飲食販売など、全てが前年同期比で大幅増加

増益の要因は売上高の増加が⼈件費や諸経費の増加を上回ったことですが、具体的内容は以下の通りです。

1.賃⾦改定や⼊園者数増加に伴う労働時間の増加による準社員の⼈件費増加、一時金の計上

2.新型コロナウイルス感染症の影響で先送りしていた⼯事によるメンテナンス費の増加、京ディズニーリゾート40周年イベントなどの販売促進費の増加

3.「ディズニー・ハーモニー・イン・カラー」などの新規資産の取得による減価償却費の増加

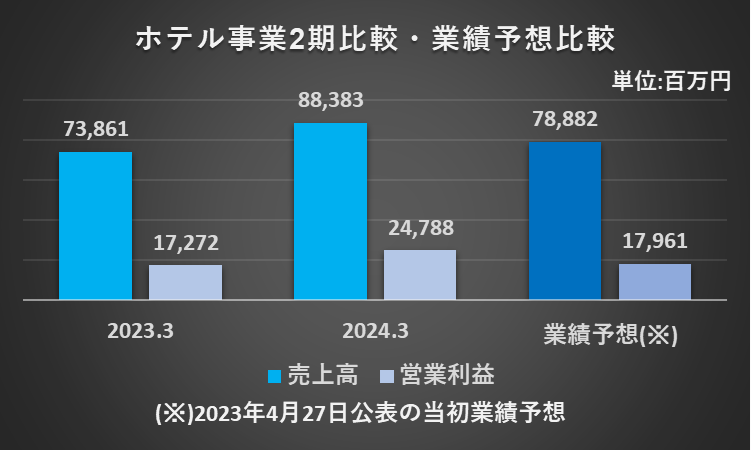

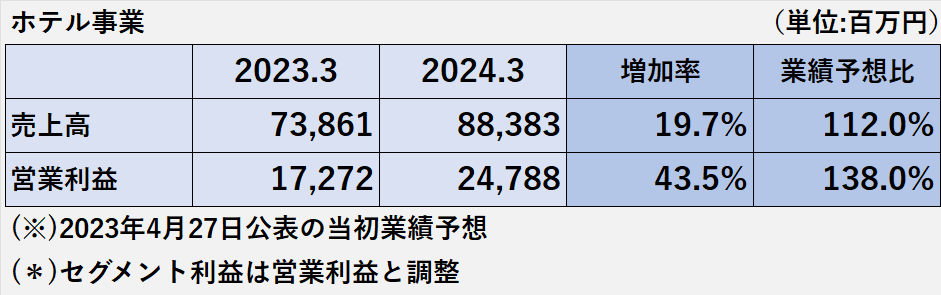

ホテル事業:セグメント利益が43.5%増加

1.売上高は、前年同期比19.7%の増加、当初業績予想比112.0%でした。

2.セグメント利益(営業利益ベース)は、前年同期比43.5%の増加、当初業績予想比138.0%でした。

1.テーマパーク⼊園者数の増加による宿泊収⼊の増加(*)

(*)参考データ

(1)客室稼働率上昇:9.1ポイント増の98.4%

(2)平均客室単価増加:4,156円増の54,430円

2.人件費増加(在籍者数の増や賃⾦改定)などのマイナス要因よりも、売上⾼増加のプラス要因の方が大きい。

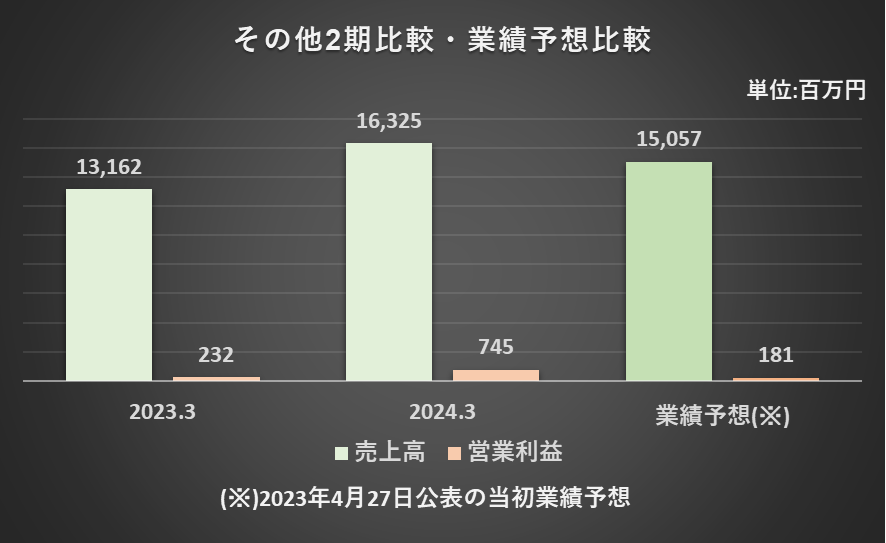

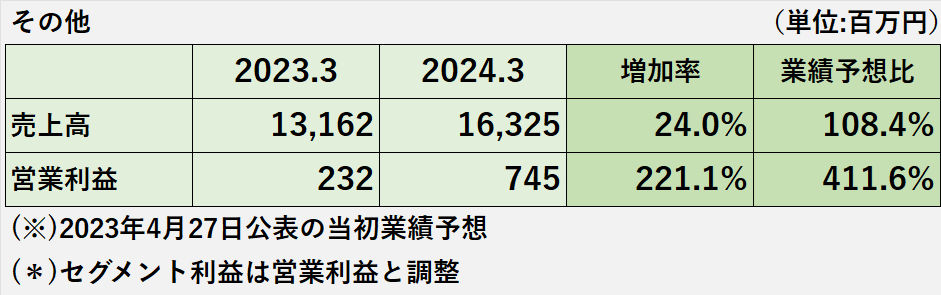

その他:セグメント利益が3.2倍に増加

イクスピアリ(ショップ&レストラン、映画館などの商業施設)、モノレールの経営・運営

1.売上高は、前年同期比24.0%の増加、当初業績予想比108.4%でした。

2.セグメント利益(営業利益ベース)は、前年同期比221.1%の増加、当初業績予想比411.6%でした。

1.テーマパーク⼊園者数の増加によるモノレール事業の増収

2.不動産賃料収⼊の増加によるイクスピアリ事業の増収

安全性(財政状態)の分析

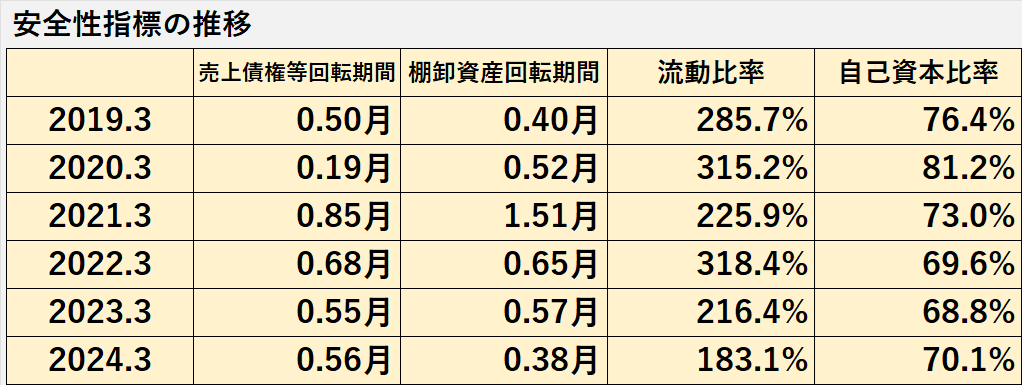

過去5年の安全性指標の推移

1か月以内で推移しており、長期化の傾向は見られません。

2021年3月期を除き、1か月以内で推移しています。

直近の2024年3月期は0.38か月とさらに短くなっており、改善傾向が見られます。

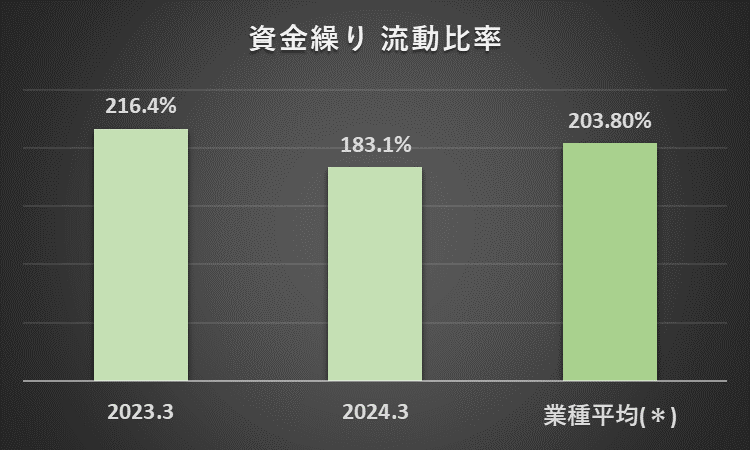

2023年3月期まで200%以上の水準で推移しており、300%を超えた年度もあります。

2024年3月期は183.1%と下がりましたが、それでも一般的目安とされる100%を大きく超えています。

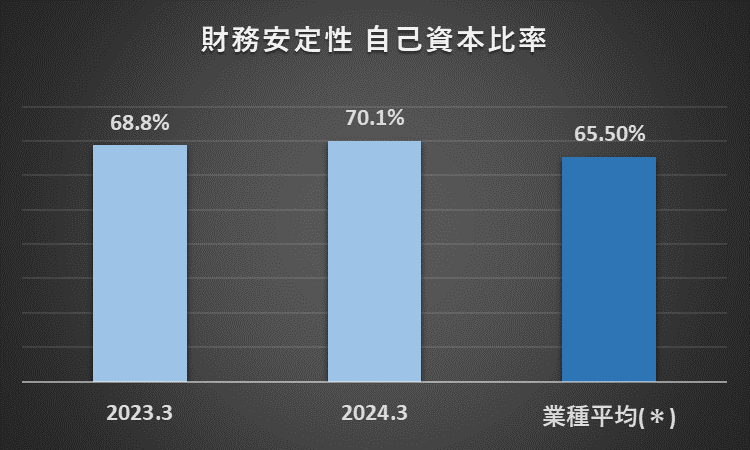

一般的目安とされる50%を上回る水準で推移しています。

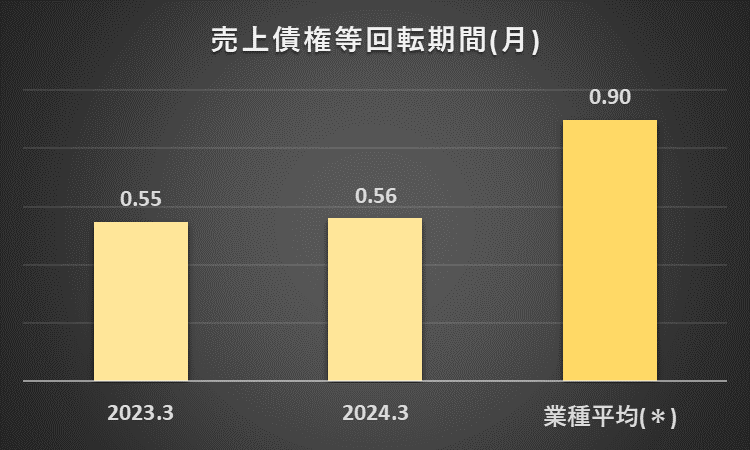

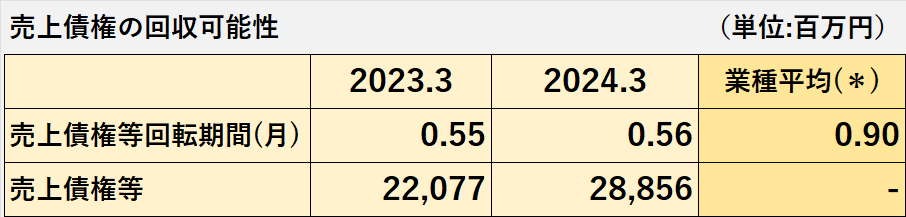

売上債権回転期間 0.56か月と良好

売上債権の回収可能性は、問題ないと考えます。

売上債権(等)回転期間は、前年度の0.55ヶ月から0.56カ月でほぼ同水準、1か月以内で推移しています。

売上債権等の残高(売掛金、契約資産)が増加していますが、売上高も増加しているため不自然ではないと考えます。

業種平均(*)0.90カ月との比較でも、オリエンタルランドの方が良好です。

(*)産業別財務データハンドブック2023(株式会社日本政策投資銀行・編集)

アミューズメント 15 社の過去11年間の平均(2012年ー2022年)を算出

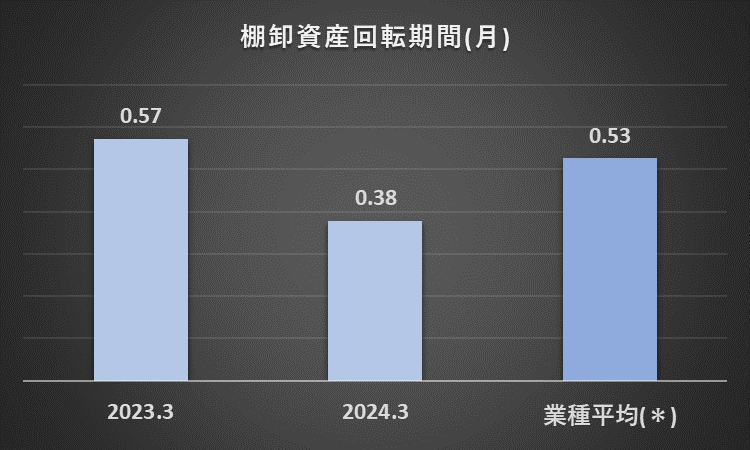

棚卸資産回転期間 0.38か月へ改善

棚卸資産の評価については問題ないと考えます。

棚卸資産回転期間は、前年度の0.57ヶ月から0.38カ月へ改善、1か月以内で推移しています。

棚卸資産回転期間が短くなることは、棚卸資産の物理的な劣化や経済的陳腐化による収益性低下が小さくなっている兆候です。

業種平均(*)0.53カ月との比較でも、オリエンタルランド方が良好です。

(*)産業別財務データハンドブック2023(株式会社日本政策投資銀行・編集)

アミューズメント 15 社の過去11年間の平均(2012年ー2022年)を算出

流動比率 下落も183.1%の高水準

資金繰りは、特に問題ないと考えます。

流動比率は、前年度の216.4%から183.1%へ低下しました。

しかし、一般的な目安とされる100%を上回る水準で推移しています。

業種平均(*)の203.8%を下回りました。

(*)産業別財務データハンドブック2023(株式会社日本政策投資銀行・編集)

アミューズメント 15 社の過去11年間の平均(2012年ー2022年)を算出

自己資本比率 70.1%へ上昇

自己資本比率は、一般的な目安とされる50%を上回っており、財務安定性は良好と考えます。

純資産比率となりますが、業種平均(*)65.5%をも上回っています。

(*)産業別財務データハンドブック2023(株式会社日本政策投資銀行・編集)

アミューズメント 15 社の過去11年間の平均(2012年ー2022年)を算出

一般的に、純資産>自己資本

純資産=自己資本+新株予約権+非支配株主持分

自己資本=株主資本合計+その他の包括利益累計額合計

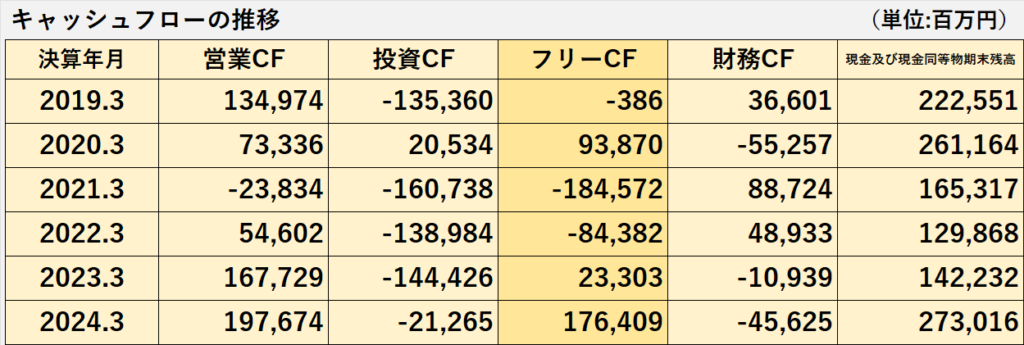

キャッシュフローの分析

キャッシュフローの推移

営業活動によるキャッシュフローは、新型コロナ感染の影響を最も大きく受けた2021年3月期はマイナスでしたが、その後はV字回復しています。

フリー・キャッシュフロー(※)は、2021年3月期が大きくマイナスとなりました。

マイナスの主な要因は、以下の通りです。

1.営業CFがマイナスだったこと

2.ファンタジースプリングス(テーマパーク)開発のための支出(投資CF)などがあったこと

(※)フリーCF=営業CF+投資CF

財務活動によるキャッシュフローも年度によりプラスマイナスがあります。

主な内容は配当金の支払額です。

現金及び現金同等物期末残高は、2022年3月期に129,868百万円まで減少しました。

その後は回復、2024年3月期は273,016百万円まで増加しました。

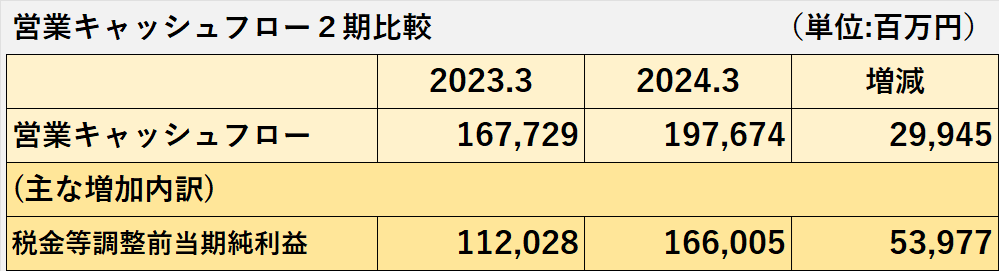

営業活動によるキャッシュフロー:299億円増加

営業活動によるキャッシュフロー(以下、営業CF)は、29,945百万円増加して197,674百万円でした。

主な増加要因は、税金等調整前当期純利益の増加です。

営業CFマージンは、前年度の34.7%から32.0%へ低下しました。

主な要因は、売上高の増加です。

(計算式:2024年3月期)

営業キャッシュフローマージン

=営業CF÷売上高×100%

=197,674百万円÷618,493百万円×100%

=32.0%

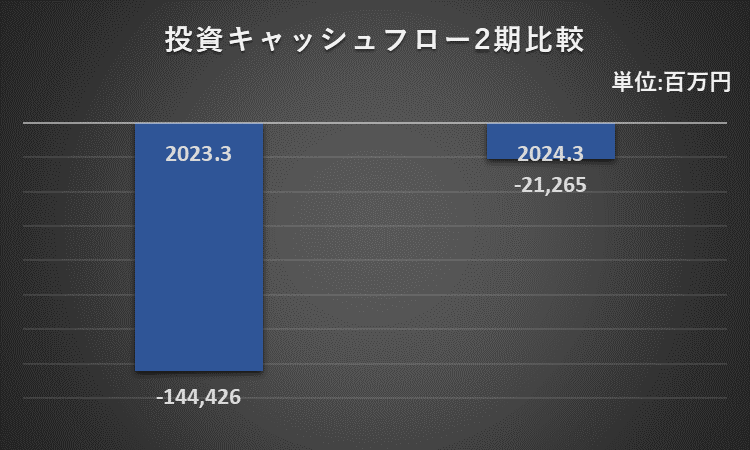

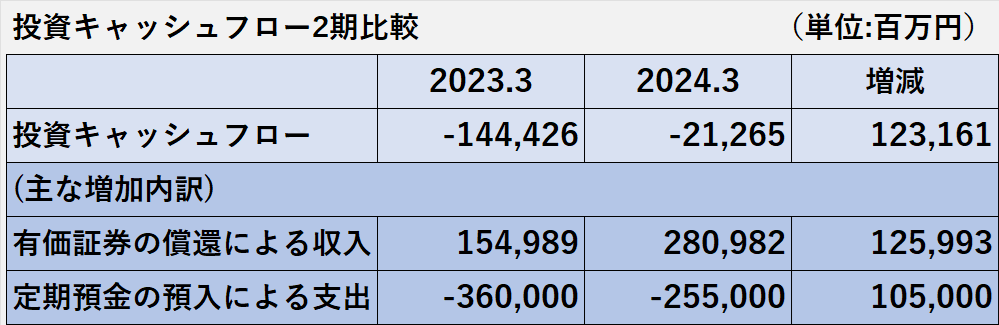

投資活動によるキャッシュフロー

投資活動によるキャッシュフロー(以下、投資CF)は、123,161百万円増加して、21,265百万円のマイナスでした。

投資CFの主な増加要因は、以下の通りです。

1.有価証券の償還による収入の増加

2.定期預金の預入による支出の減少

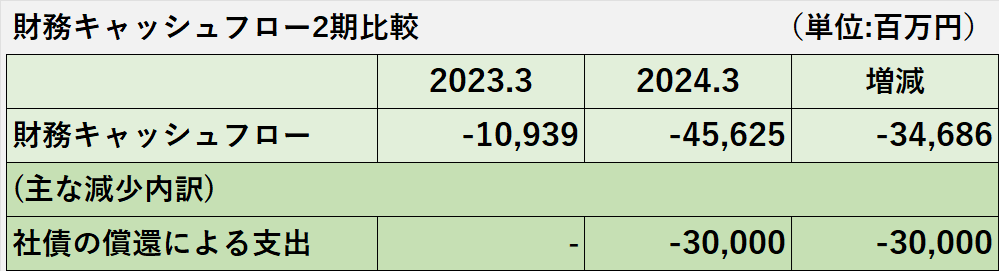

財務活動によるキャッシュフロー

財務活動によるキャッシュフロー(以下、財務CF)は,、34,686百万円減少して45,625百万円のマイナスでした。

減少の主な要因は、社債の償還による支出の発生です。

現金及び現金同等物期末残高:1,308億円増加

現金及び現金同等物期末残高は、130,784百万円増加して273,016百万円でした。

現金及び現金同等物期末残高の増加額

=営業キャッシュフロー+投資キャッシュフロー+財務キャッシュフロー

=197,674百万円-21,265百万円-45,625百万円

=130,784百万円

オリエンタルランド決算 まとめ

1.2024年3月期の業績は増収増益でした。

2.売上高、営業利益、経常利益、親会社株主に帰属する当期純利益の全てで、新型コロナ感染症の影響を全く受けていない2019年3月期の水準を超えました。

3.同じことは、ROE、売上高営業利益率、同経常利益率、同当期純利益率(*)にも当てはまり、収益性は好調です。

(*)売上高親会社の株主に帰属する当期純利益率

4.セグメント別でも、テーマパーク事業、ホテル事業、その他の全てが増収増益、また、当初公表の業績予想(※)を上回りました。

(※)2023年4月27日公表の業績予想

売上債権等の回収可能性、棚卸資産の評価、資金繰り、財務安定性、いずれも問題ないと考えます。

業種平均(アミューズメント)と比較しても良好です。

営業活動によるキャッシュフローは新型コロナ感染症問題からのV字回復を継続、フリーキャッシュフロー、現金及び現金同等物期末残高も増加しました。

以上をもちまして、分析結果のまとめとさせていただくとともに、2024年3月期のオリエンタルランドの分析を終了とさせていただければと思います。

長文にもかかわらず、ここまでお読みいただきまして、誠にありがとうございました。

コメント