今回は、コンピューターセキュリティ対策製品の開発・製造・販売を手掛けているトレンドマイクロ株式会社(以下、トレンドマイクロ)を取り上げたいと思います。

トレンドマイクロの決算情報は、以下のURLから入手できます。

必要に応じてご活用いただければと思います。

IR情報:投資家向け情報 | トレンドマイクロ | トレンドマイクロ (JP) (trendmicro.com)

はじめに

この記事を読んでわかること

この記事を読んでわかることは、以下の3点です。

1.収益力

(1)分析対象となった企業の収益力、即ち、稼ぐ力がどの程度あるのかがわかります。

(2)具体的には、売上高や利益が増加したのか、減少したのか、その要因を把握、分析することで、企業の収益力がわかります。

2.財政状態

(1)分析対象となった企業の財政状態、即ち、財務の健全性がわかります。

(2)具体的には、売上債権の貸倒れ、棚卸資産の収益性低下、資金繰り、財務安定性を分析することで、企業の財政状態が良し悪しがわかります。

(3)業績が良くても財政状態に問題があれば、後に巨額の損失を計上する可能性も考えられるため、財政状態の分析は重要です。

3.キャッシュフローの状況

(1)分析対象となった企業のキャッシュフローの状況がわかります。

(2)業績が好調でも、キャッシュ・フローに反映されない場合、財政状態に問題がある可能性があるため、営業活動によるキャッシュ・フローの分析は特に重要です。

なお、分析では主に有価証券報告書、決算短信、決算説明資料など一般に公開された情報を用いています。

実際の投資などに際しては、ご自身のご判断でお願いします。

参考:職務経歴・専門性

分析結果の利用の参考に、主な職務経歴と専門性について記載させていただきます。

(会計監査)

大手監査法人で会計監査を行ってきました。

会計監査では、家電小売、化学、鉄道、ガス、住宅建材、銀行などの法定監査、政令指定都市の包括外部監査など、幅広い業種を担当しました。

(官公庁への出向)

最初は、金融庁・証券取引等監視委員会で、有価証券報告書の虚偽記載に関する犯則事件の調査、課徴金調査・開示検査を担当しました。

調査又は検査の主な内容は、上場企業の粉飾決算や会計上の重大な誤謬の解明です。

次に、財務省関東財務局で、有価証券報告書レビュー(※)を担当しました。

(※)重点テーマ審査、情報等活用審査

上場企業が政令や会計基準を準拠しているかどうかの審査です。

(保有資格)

①公認会計士(Certified Public Accountant)

②公認不正検査士(Certified Fraud Examiner)

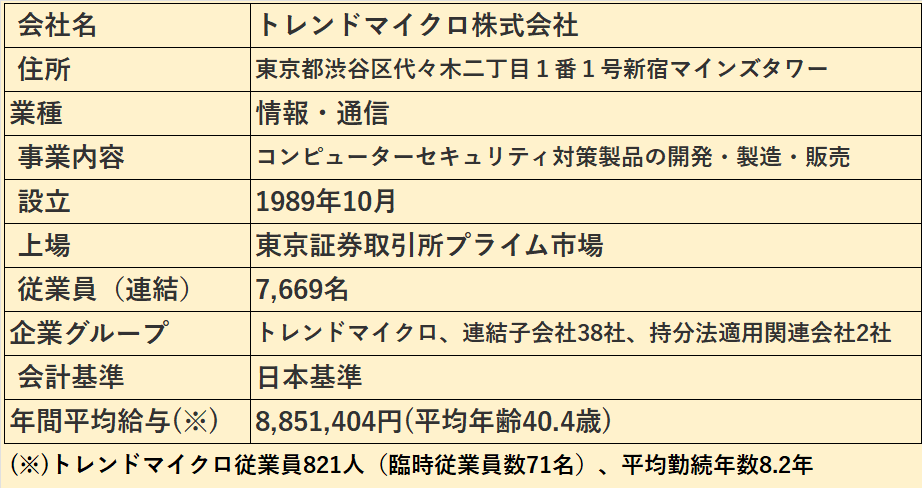

トレンドマイクロ 会社概要

分析結果の概要

決算分析の概要

1.業績

(1)過去5年の業績は、売上増加の一方、ここ2年の営業利益は足踏み状態、親会社株主に帰属する当期純利益は大きく減少しました。

(2)2023年12月期の業績は、欧州とアジア・パシフィックの売上が大きく伸びた一方、想定以上の円安の影響などにより減益でした。

(3)2024年12月期は、増収増益を見込んでいます(想定為替レート:1米ドル:147円、1ユーロ:157円)。

2.収益性

(1)ROE、ROA、売上高営業利益率、売上高当期純利益率は、2021年12月期をピークに下落傾向、ROEは5%を下回りました。

(2)下落傾向となった直接的な要因は利益の減少ですが、背景に円安による各種費用な増加が挙げられます。

3.安全性(財政状態)

(1)安全性(※)については、直ちに問題になるものはないと考えます。

(※)売上債権の回収可能性、棚卸資産の評価、資金繰り、財務安定性

4.キャッシュ・フロー(CF)

(1)営業CFは、プラスを継続、増加しており良好です。

(2)フリーCFは、有価証券や投資有価証券の購入が多かった2022年12月期を除きプラスです。

(3)現金及び現金同等物期末残高は、増加傾向です。

業績推移 業績予想

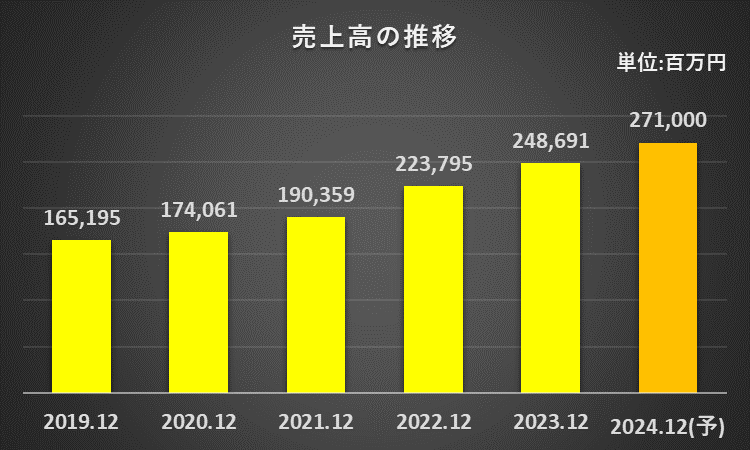

売上高:前年比11.1%増加

1.売上の推移

2023年12月期まで増加を継続しています。

2.2023年12月期の売上高は、前年比11.1%増加の2,487億円でした。

欧州とアジア・パシフィックの売上が好調だったことが主な要因です。

(1)欧州

①売上増加率:29.42%(前年同期比)

②売上増加額:128億円(同)

(2)アジア・パシフィック

①売上増加率:17.91%(前年同期比)

②売上増加額:175億円(同)

3.売上予想(2024年12月期)

(1)2,710億円を予想(9%増加)

(2)セグメント毎の増加率

①日本:一桁台前半

②アメリカズ:一桁台後半

③欧州、アジア・パシフィック:10%台半ば程度

(3)想定為替レート:1米ドル:147円、1ユーロ:157円(2022年2月17日 決算短信)

営業利益:前年比4.0%増加

1.営業利益の推移

(1)2021年12月期まで増加継続

(2)2022年12月期:313億円(前期比123億円減少)

2.2023年12月期の営業利益は、前年比4.0%増加の326億円に留まりました。

ハードウェア関連製品原価やクラウドコストが当初の想定以上になったことが主な要因です。

3.2022年12月期の減益の主な要因

(1)想定以上の円安(※)

(※)想定為替レート:1米ドル:110円、1ユーロ:130円(2022年2月17日 決算短信)

(2)コスト増加

①人件費

②当初の想定を超えるクラウドコストの増加

③外注費の増加

4.営業利益予想(2024年12月期)

(1)529億円(売上高の増加、費用面で2023年12月期の実績とほぼ同額を見込む)

(2)想定為替レート:1米ドル:147円、1ユーロ:157円(2022年2月17日 決算短信)

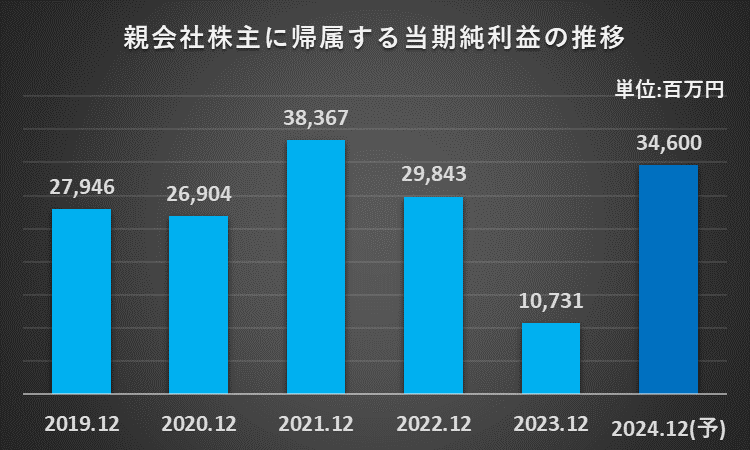

当期純利益:前年比64%減少

1.過去5年の親会社の株主に帰属する当期純利益(以下、当期純利益)の推移

2021年12月期をピークに減益に転じ、2023年12月期は107億円まで減少しました。

2.2023年12月期の当期純利益は、前年比64.0%減益の107億円でした。

減益の主な要因は、以下の通りです。

(1)前会計年度に特別利益116億円(関係会社株式売却益:72億円、持分変動利益:43億円)を計上

(2)法人税等合計の増加82億円(前会計年度:129億円、当会計年度:212億円)

3.当期純利益予想(2024年12月期)

(1)346億円(売上高の増加、費用面で2023年12月期の実績とほぼ同額を見込む)

(2)想定為替レート:1米ドル:147円、1ユーロ:157円(2022年2月17日 決算短信)

セグメント別(地域別)の業績

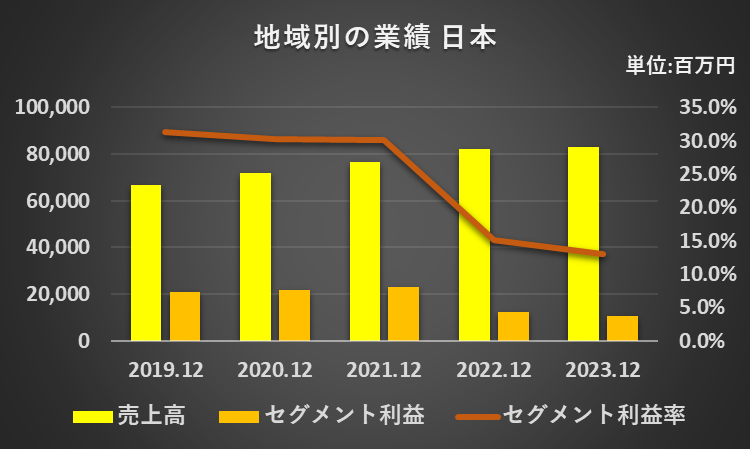

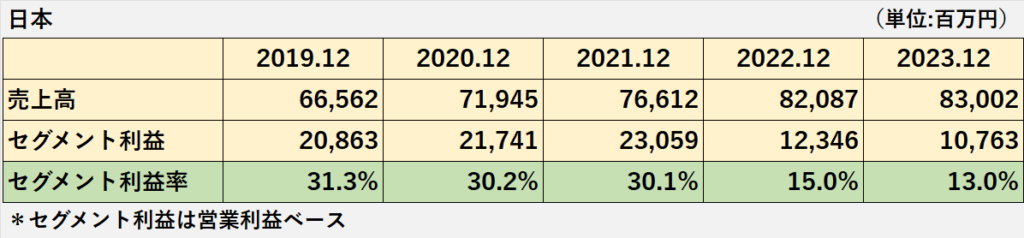

日本:増収減益 利益率2.0%低下

トレンドマイクロのセグメント情報は、地域別セグメントを採用しています。

1.売上

日本セグメントの売上は、増加が継続しています。

2.増収の主な要因(2023年12月期)

(1)法人向けビジネス

①SOCオペレーションセキュリティ:好調

②クラウドオペレーションセキュリティ:好調

③ITインフラセキュリティ:低調

(2)個人向けビジネス

①携帯電話ショップでの販売:好調

②PC向けセキュリティ:低調

2.セグメント利益

(1)セグメント利益の推移

①2021年12月期まで増益

②2022年12月期は前期比107億円の大幅減益、

③2023年12月期も減益で、107億円に留まりました。

(2)減益の主な要因(2023年12月期)

①想定以上の円安、人件費を中心としたコストの増加

(決算短信に減益に関する具体的要因の記述が見られないため推測)

(3)セグメント利益率

2022年12月期以降、セグメント利益の減少を受けて大きく下落しています。

(※)セグメント利益率=セグメント利益÷セグメント売上高×100%

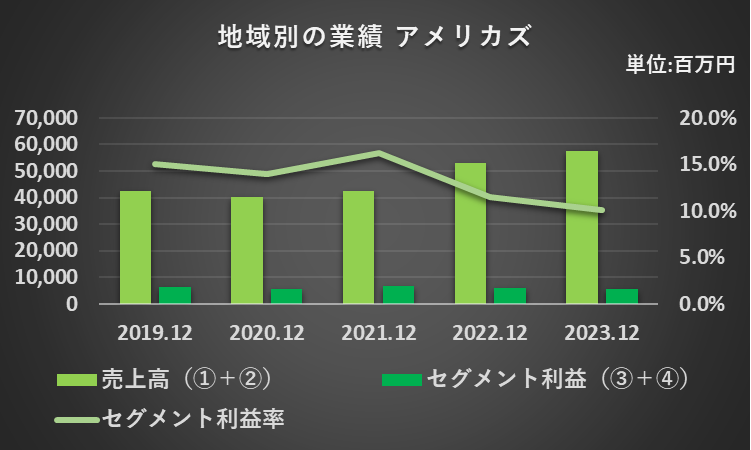

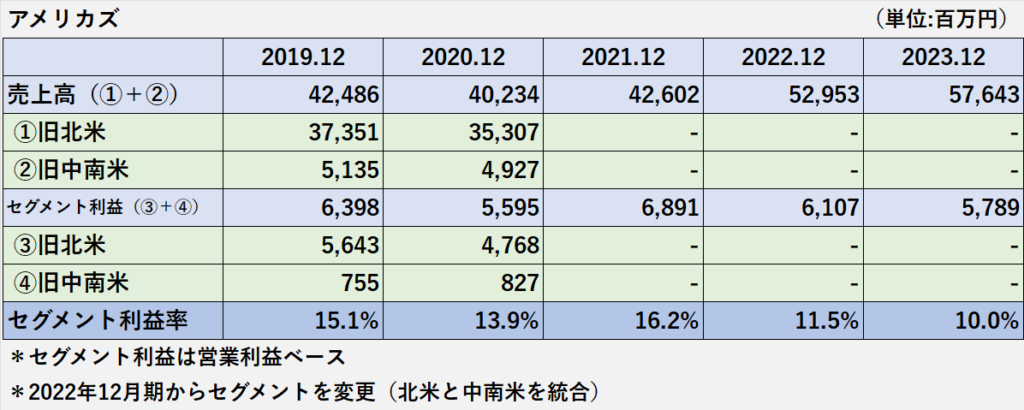

アメリカズ:増収減益 利益率1.5%低下

1.セグメントの変更

2022年12月期から、北米と中南米を統合、アメリカズに変更しています。

2.売上

(1)売上の推移

①2020年12月期まで減収

②2022年12月期は大幅増収(前期比103億円増加)

③2023年12月期も増収で576億円(前期比46億円増加)

(2)増収の主な要因(2023年12月期)

①SaaS関連ビジネスが引き続き好調

②クラウドセキュリティの好調

③円安の影響

3.セグメント利益

(1)セグメント利益の推移

①55億円から69億円程度の範囲内で推移

②近年は売上増加とは反対に減益が継続

(2)増減の主な要因(2023年12月期)

①円安の影響

②コストの増加(人件費の増加、SaaSビジネス拡大に伴うクラウド利用コストの増加)

②ハードウェア関連製品の販売増加に伴う原価増加

(決算短信に減益に関する具体的要因の記述が見られないため推測)

(3)セグメント利益率

2022年12月期以降、セグメント利益の減少を受けて大きく下落しています。

(※)セグメント利益率=セグメント利益÷セグメント売上高×100%

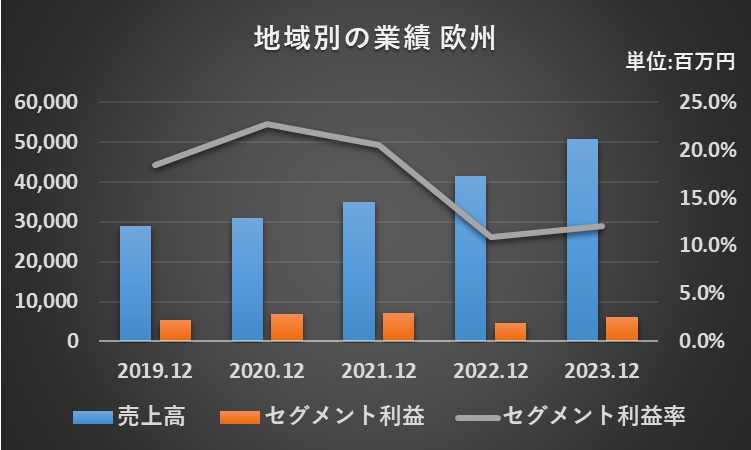

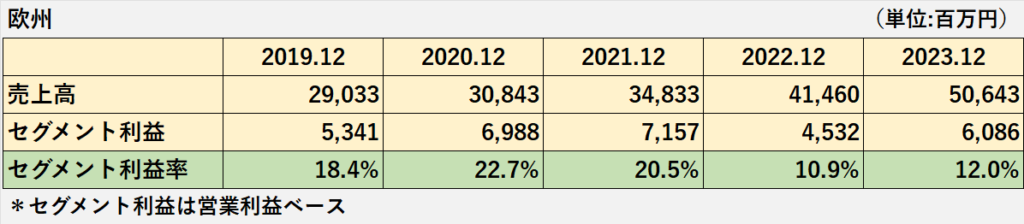

欧州:増収増益 利益率1.1%上昇

1.売上

(1)売上の推移

増加傾向が続いています。

(2)増収の主な要因(2023年12月期)

①SOCオペレーションセキュリティ、マネージドサービスの伸長

②円安の影響

2.セグメント利益

(1)セグメント利益の推移

①2021年12月期まで増加

②2022年12月期は45億円まで減少

③2023年12月期は60億円まで回復

(2)増減の主な要因(2023年12月期)

①円安の影響

②コストの増加(人件費の増加、SaaSビジネス拡大に伴うクラウド利用コストの増加)

③ハードウェア関連製品の販売増加に伴う原価増加

(3)セグメント利益率

2022年12月期以降、セグメント利益の減少を受けて大きく下落しています。

(※)セグメント利益率=セグメント利益÷セグメント売上高×100%

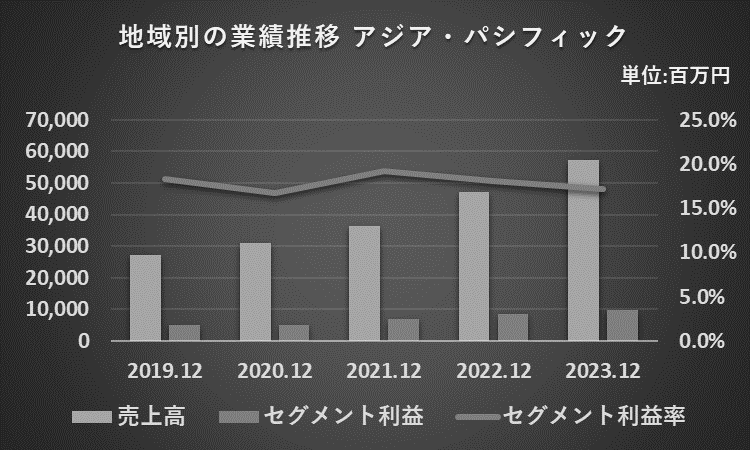

アジア・パシフィック:増収増益 利益率0.9%低下

1.売上

(1)売上の推移

増加傾向が続いています。

(2)増収の主な要因(2023年12月期)

①企業向けビジネス全般が伸長しました。

特にSOCオペレーションセキュリティ、ITインフラセキュリティやマネージドサービスが好調でした。

②地域的に、オーストラリア、中東、台湾が牽引しました。

③円安の影響

2.セグメント利益

(1)セグメント利益の推移

増加傾向が続いています。

(2)増益の主な要因(2023年12月期)

①地域ごとの説明がないため具体的な要因は不明です。

しかし、増収効果がコスト増加を上回り、結果的に増益に繋がったと考えるのが通常と思われます。

②想定されるコスト増加の要因は、ほかのセグメントと共通していると考えられます。

ⅰ)円安の影響、特に人件費やSaaSビジネス拡大に伴うクラウド利用コストの増加

ⅱ)ハードウェア関連製品の販売増加に伴う原価増加

(3)セグメント利益率

2022年12月期以降、やや低下していますが、10%代後半を維持しています。

(※)セグメント利益率=セグメント利益÷セグメント売上高×100%

収益性の分析

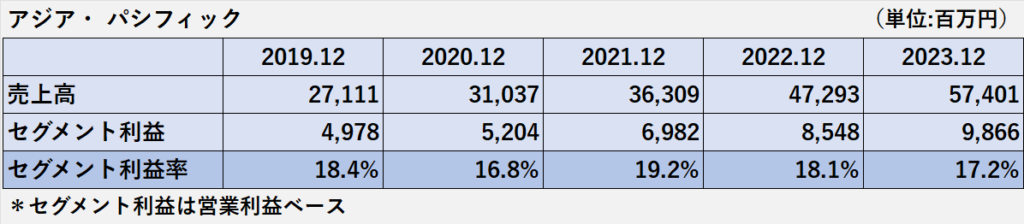

ROE4.9%、ROA2.2% ともに下落

1.自己資本利益率(以下、ROE)

(1)2022年12月期をピークに下落に転じました。

(2)2023年12月期のROEは、4.9%まで下落、5%を割り込みました。

2.総資産利益率(以下、ROA)

(1)ROEと同様、2022年12月期をピークに下落に転じました。

(2)2023年12月期のROAは、2.2%まで下落しました。

3.ROE、ROAが下落した直接的要因

当期純利益の減少です。

(計算式:2023年12月期)

自己資本利益率(ROE)

=親会社株主に帰属する当期純利益÷自己資本(期首と期末の平均)×100%

=10,731百万円÷{(226,775百万円+211,998百万円)/2}×100%

=4.9%

総資産利益率(ROA)

=親会社株主に帰属する当期純利益÷資産合計(期首と期末の平均)×100%

=10,731百万円÷{(470,799百万円+492,628百万円)/2}×100%

=2.2%

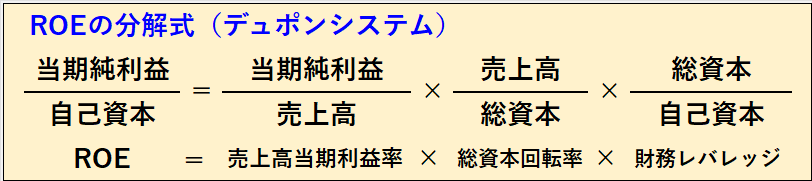

ROEの分解(デュポンシステム)

1.トレンドマイクロのROEの変動要因を、デュポンシステムを使って分析したいと思います。

2.デュポンシステムでは、ROEは、売上高当期利益率、総資本回転率、財務レバレッジの3つの要素に分解できます。

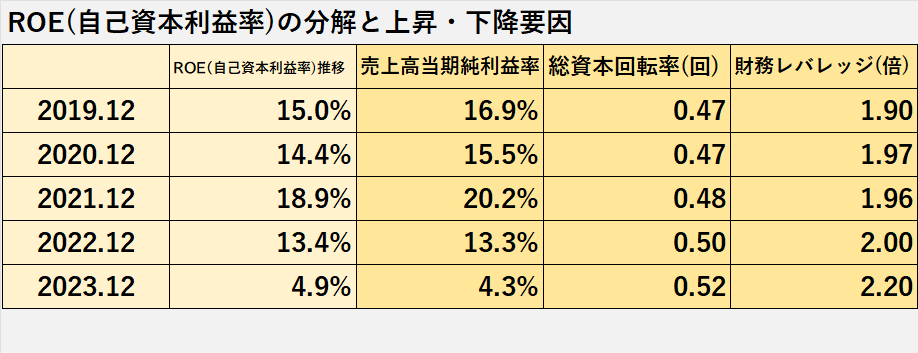

3.過去5年のROEの推移

(1)2021年12月期をピークに下落、2023年12月期には4.9%まで下がりました。

(2)各要素の動き

①総資本回転率:0.47回から0.52回へ上昇

②財務レバレッジ:1.90倍から2.20杯へ上昇

いずれも、ROEにとってプラスの影響です。

(3)売上高当期純利益率

①2021年12月期の20.2%をピークに下落に転換しました。

②2023年12月期は、4.3%まで大きく下落しました。

4.ROE下落に最も大きな影響を与えた原因(2023年12月期)

各要素の動きから、売上高当期純利益率の下落と考えられます。

5.まとめ

全体として、他人資本の割合が上昇、効率性は改善しましたが、収益性が下がったと言えます。

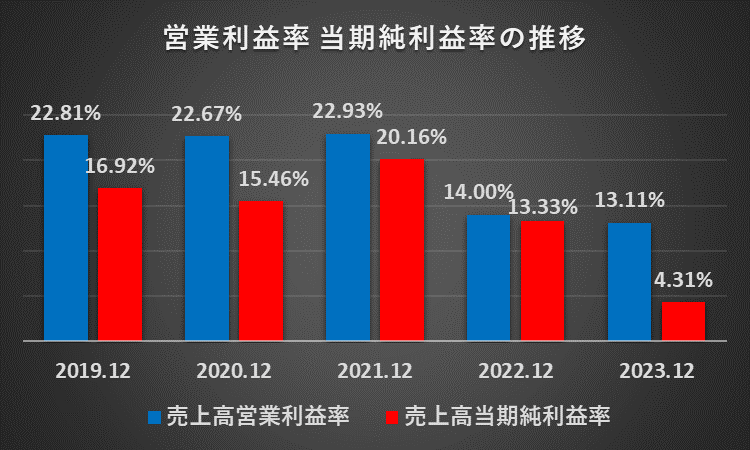

営業利益率13.11% 当期純利益率4.31% ともに下落

1.売上高営業利益率

(1)売上高営業利益率の推移

①2021年12月期まで22%台を維持していました。

②2022年12月期以降は下落傾向です。

(2)売上高営業利益率の下落原因(2023年12月期)

①営業利益の減少です。

②営業利益の減少要因は、想定以上の円安やクラウドコストの増加です。

2.売上高当期純利益率

(1)売上高当期純利益率の推移

売上高営業利益率と似た傾向を辿っており、2023年12月期は4.31%まで下落しました。

(2)当期純利益率の下落原因(2023年12月期)

①当期純利益の減少です。

②前会計年度に116億円の特別利益があったこと、当会計年度は法人税等合計が82億円増加したことが、当期純利益を押し下げました。

(計算式:2023年12月期)

売上高営業利益率

=営業利益÷売上高×100%

=32,602百万円÷248,691百万円×100%

=13.11%

売上高当期純利益率

=親会社の株主に帰属する当期純利益÷売上高×100%

=10,731百万円÷248,691百万円×100%

=4.31%

安全性の分析(財政状態)

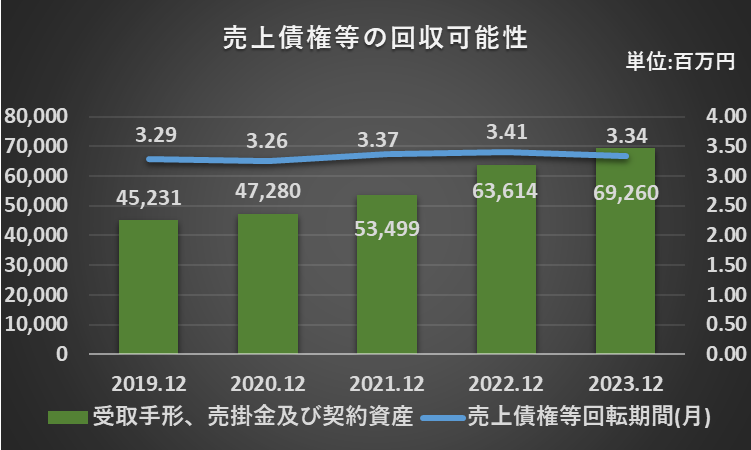

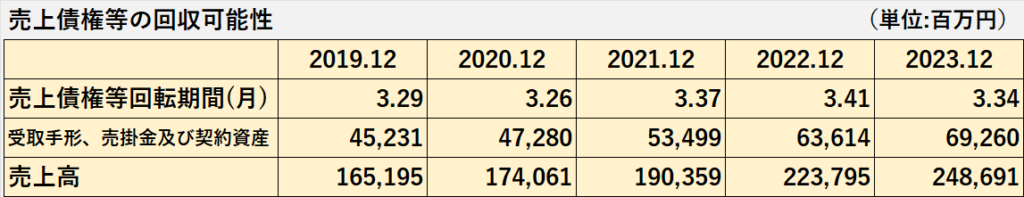

売上債権:回収可能性に問題なし

1.売上債権等の回収可能性は、特に問題ないと考えます。

2.理由

(1)売上債権等回転期間が概ね3か月前半の水準で安定、長期化の傾向は見られないためです。

(2)売上債権等の残高が増加していますが、売上増加に伴うものと考えられ、異常性はないと考えます。

(計算式:2023年12月期)

売上債権等回転期間(月)

=売上債権等(=受取手形、売掛金及び契約資産)÷(売上高÷12月)

=69,260百万円÷(248,691百万円÷12)

=3.34か月

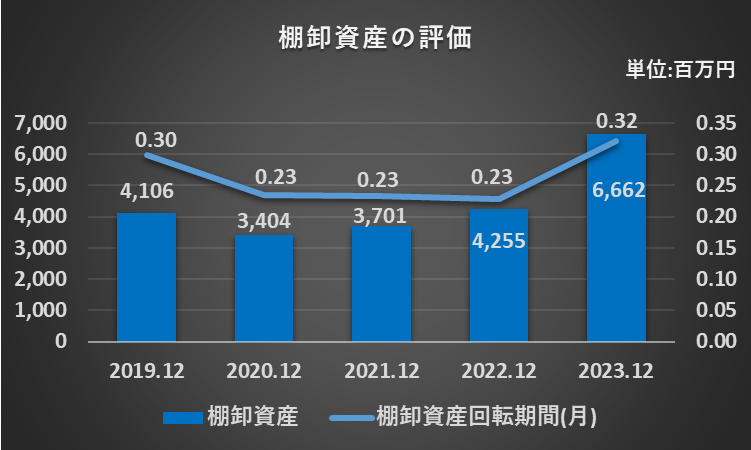

棚卸資産:収益性に問題なし

1.棚卸資産の内訳は、製品、原材料、貯蔵品です。

2.2023年12月期の棚卸資産回転期間は、0.32か月へ長期化しました。

しかし、多額の棚卸資産評価損が発生する可能性は、今のところ少ないと考えます。

3.理由は、以下の通りです。

(1)2024年12月期の業績を増収増益と予想していることから、手持在庫を増やしていると考えられること

(2)棚卸資産残高(約66億円)の総資産に占める割合は約1.35%(※)で、金額的重要性が著しく重要とまでは言えないこと

(※)6,662百万円÷492,628百万円×100%=1.35%

(計算式:2023年12月期)

棚卸資産回転期間(月)

=棚卸資産÷(売上高÷12月)

=6,662百万円÷(248,691百万円÷12)

=0.32か月

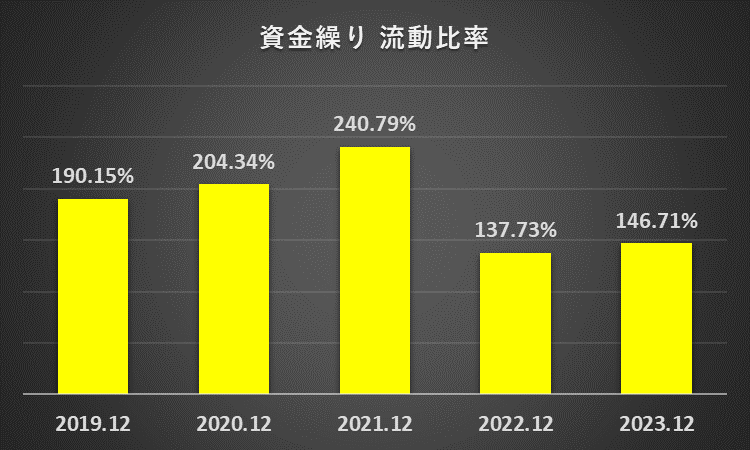

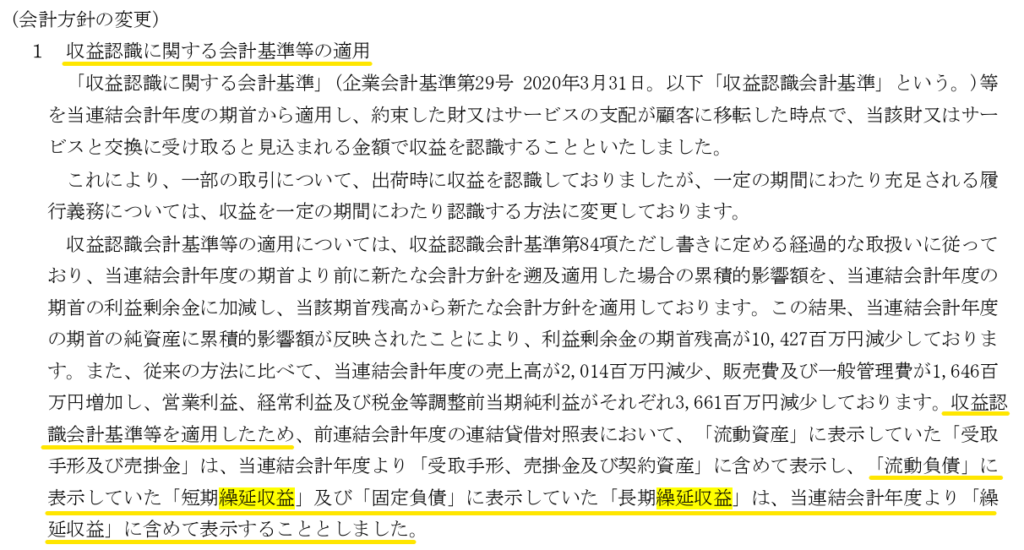

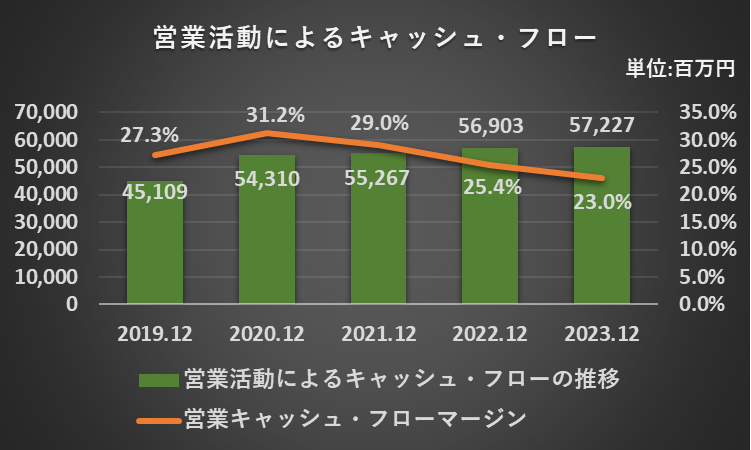

流動比率146.71%:資金繰りに問題なし

1.流動比率が一般的目安の100%を超える水準で推移しており、資金繰りに重大な問題はないと考えます。

2.流動比率の下落要因(2022年12月期)

(1)240.79%から137.73%へ低下しましたが、会計処理のルール変更によるもので、支払能力そのものの低下ではありません。

(2)「収益認識に関する会計基準」の適用開始により、固定負債に表示していた長期繰延収益が流動負債で表示されることになったためです。

2022年12月期の有価証券報告書で説明されています(下記参照)。

(計算式:2023年12月期)

流動比率

=流動資産÷流動負債×100%

=388,885百万円÷265,077百万円×100%

=146.71%%

自己資本比率:43.03%

1.自己資本比率は、全体的に低下傾向で、2022年12月期以降、40%台で推移しています。

2.一般的な目安の50%に届かないものの、直ちに問題となる水準ではないと考えます。

(計算式:2023年12月期)

自己資本比率(親会社の所有者に帰属する持分比率)

=親会社の所有者に帰属する持分÷負債純資産合計

=211,998百万円÷492,628百万円×100%

=43.03%

キャッシュ・フローの分析

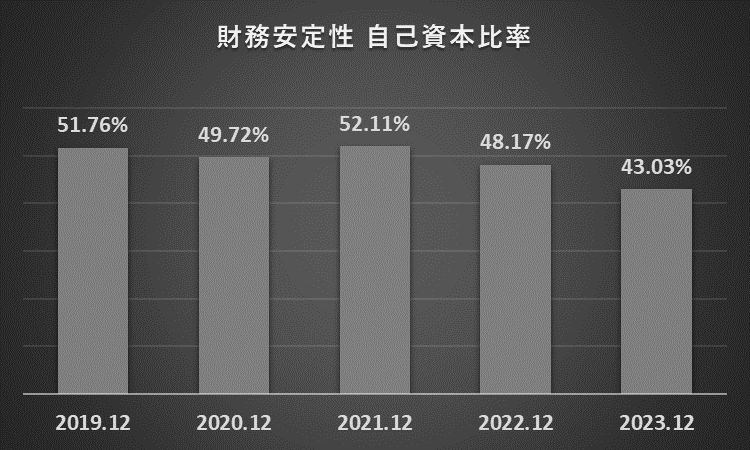

営業キャッシュフロー:500億円超のプラス継続

1.営業活動によるキャッシュ・フロー(営業CF)は、プラスを継続、そして増加しています。

2.売上からのキャッシュ・フローの獲得状況を示す指標である営業キャッシュ・フローマージンは、2020年12月期をピークに低下傾向です。

3.しかし、上記の通り、営業CFの獲得状況が順調なので、今のところ心配の必要はないと考えます。

(計算式:2023年12月期)

営業キャッシュ・フローマージン

=営業活動によるキャッシュ・フロー÷売上高

=57,227百万円÷248,691百万円×100%

=23.0%

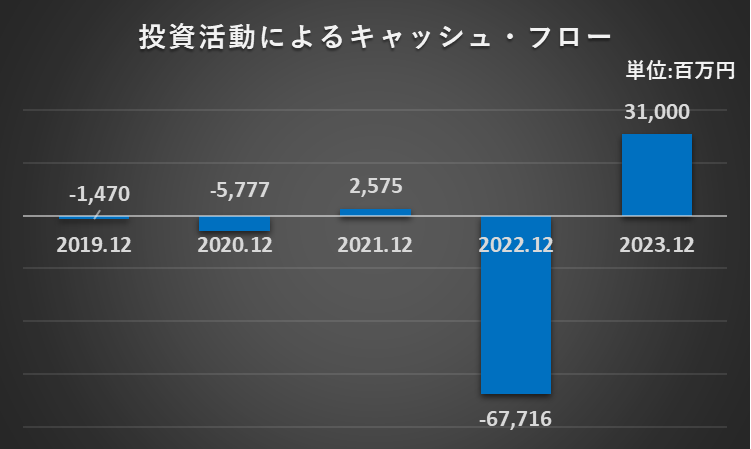

投資キャッシュフロー:有価証券の売却・償還で増加

1.投資活動によるキャッシュ・フロー(投資CF)は、2022年12月期が677億円のマイナス(支出>収入)、2023年12月期が310億円のプラス(収入>支出)でした。

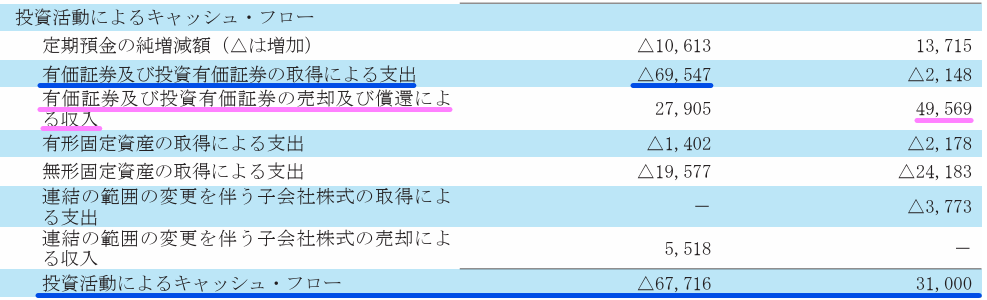

2.各会計年度の投資CFの主な内訳は、以下の通りです。

(2022年12月期)

有価証券及び投資有価証券の取得による支出:695億円

(2023年12月期)

有価証券及び投資有価証券の売却及び償還による収入:495億円

(参考)下記、2023年12月期決算短信 添付連結キャッシュ・フロー計算書

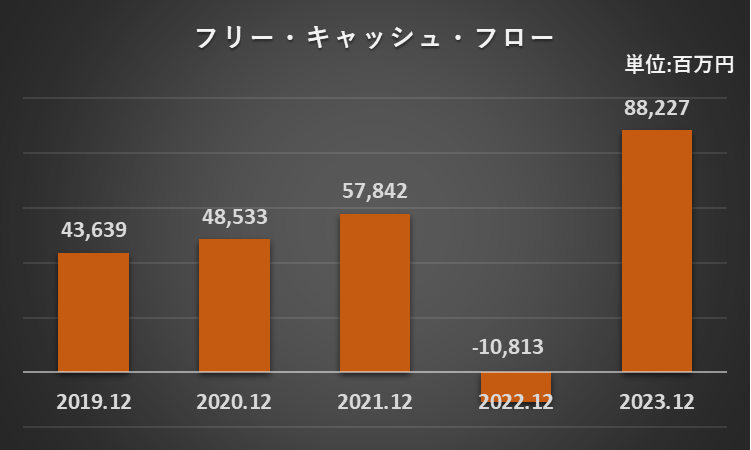

フリー・キャッシュ・フロー

1.フリー・キャッシュ・フロー(フリーCF)は、2022年12月期を除きプラスです。

2.フリーCFがマイナスだった2022年12月期は、投資CFが677億円のマイナスだった会計年度でした。

3.2023年12月期は、投資CFが310億円のプラスだったこともあり、フリーCFは882億円の大幅なプラスになりました。

(計算式:2023年12月期)

フリー・キャッシュ・フロー

=営業活動によるキャッシュ・フロー+投資活動によるキャッシュ・フロー

=57,227百万円+31,000百万円

=88,227百万円

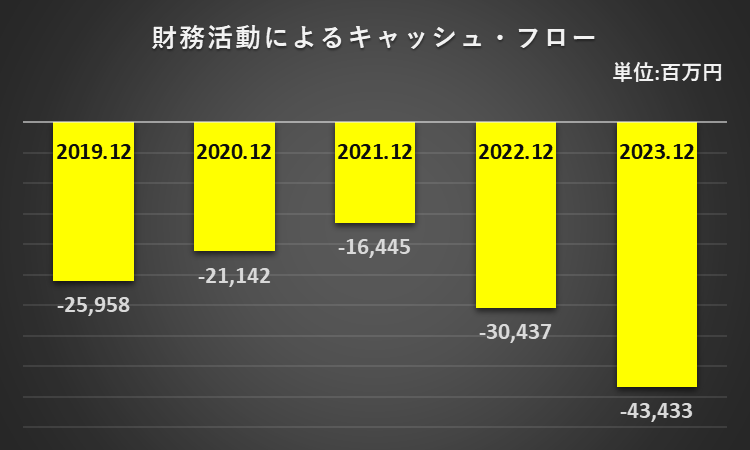

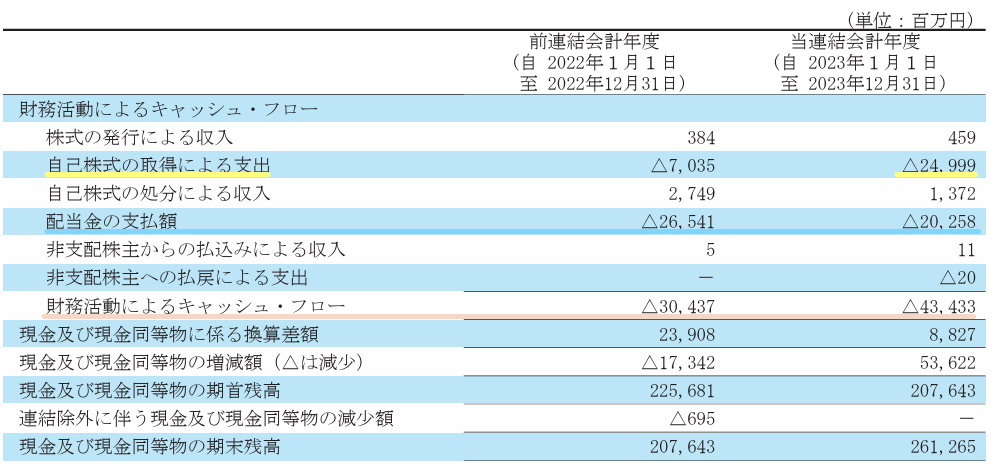

財務キャッシュフロー:自己株式取得で支出増加

1.財務活動によるキャッシュ・フロー(財務CF)は、マイナス(支出>収入)が継続しています。

2.過去の推移をみると、財務CFの内訳の中で最も大きいものは配当金の支払額でした。

3.2023年12月期は、自己株式の取得による支出249億円が、配当金の支払額202億円を上回りました。

(参考)下記、2023年12月期決算短信 添付連結キャッシュ・フロー計算書

現金及び現金同等物期末残高:536億円増加

1.現金及び現金同等物期末残高は、全体的に増加傾向です。

2.2023年12月期の現金及び現金同等物期末残高は、2,612億円に達しました。

トレンドマイクロ 決算分析のまとめ

最後に分析結果を振り返りたいと思います。

1.業績

(1)過去5年の業績は、売上増加の一方、ここ2年の営業利益は足踏み状態、親会社株主に帰属する当期純利益は大きく減少しました。

(2)2023年12月期の業績は、欧州とアジア・パシフィックの売上が大きく伸びた一方、想定以上の円安の影響などにより減益でした。

(3)2024年12月期は、増収増益を見込んでいます(想定為替レート:1米ドル:147円、1ユーロ:157円)。

2.収益性

(1)ROE、ROA、売上高営業利益率、売上高当期純利益率は、2021年12月期をピークに下落傾向、ROEは5%を下回りました。

(2)下落傾向となった直接的な要因は利益の減少ですが、背景に円安による各種費用な増加が挙げられます。

3.安全性(財政状態)

(1)安全性(※)については、直ちに問題になるものはないと考えます。

(※)売上債権の回収可能性、棚卸資産の評価、資金繰り、財務安定性

4.キャッシュ・フロー(CF)

(1)営業CFは、プラスを継続、増加しており良好です。

(2)フリーCFは、有価証券や投資有価証券の購入が多かった2022年12月期を除きプラスです。

(3)現金及び現金同等物期末残高は、増加傾向です。

以上をもちまして、トレンドマイクロの分析を終了とさせていただければと思います。

長文にもかかわらず、ここまでお読みいただきまして、誠にありがとうございました。

コメント