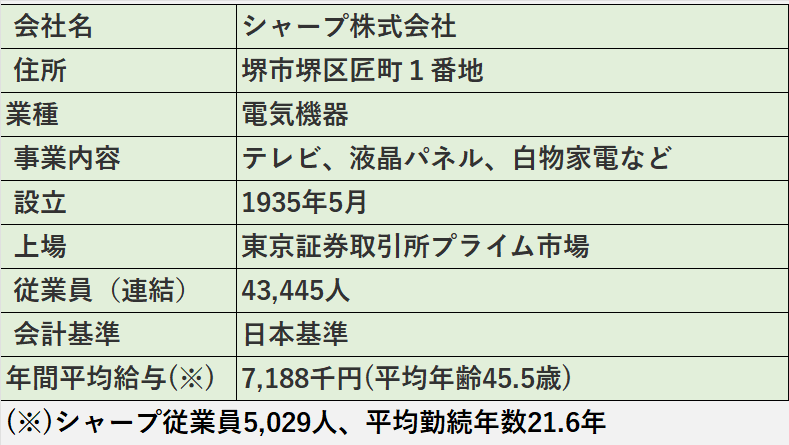

今回取り上げるのは、業績が悪化し自己資本比率が9%まで低下したことで、自己資本の劣化が問題視されているシャープ株式会社の2024年3月期の業績です。

はじめに

この記事を読んでわかること

1.分析対象となった企業の収益力、即ち、稼ぐ力がどの程度あるのかがわかります。

2.具体的には、売上高や利益が増加したのか、減少したのか、その要因を把握、分析することで、企業の収益力がわかります。

1.会社の財政状態、即ち、財務の健全性がわかります。

2.売上債権の貸倒れ、棚卸資産の収益性低下、資金繰り、財務安定性の状況を確認します。

3.業績が良くても財政状態に問題があれば、後に大きな損失に繋がる可能性もあるため、財政状態の分析は重要です。

1.業績好調でもキャッシュ・フローを獲得できない場合、財政状態に問題がある可能性があります。

2.特に営業活動によるキャッシュ・フローの分析は重要です。

1.分析では有価証券報告書、決算短信、決算説明資料など公開情報を用いています。

2.実際の投資などに際しては、ご自身のご判断でお願いします。

参考:職務経歴・専門性

1.上場企業の法定監査を担当(家電小売、化学、鉄道、ガス、住宅建材、銀行など)

2.政令指定都市の包括外部監査を担当

1.金融庁・証券取引等監視委員会(3年)

有価証券報告書の虚偽記載(主に粉飾決算)の刑事事件の調査、課徴金調査、開示検査

2.財務省関東財務局(2年)

有価証券報告書レビュー(※)

(※)有価証券報告書などの開示書類の、政令や会計基準への準拠性の審査

1.公認会計士(Certified Public Accountant)

2.公認不正検査士(Certified Fraud Examiner)

シャープの決算分析の概要

1.2024年3月期は、業績悪化、減収、営業赤字(赤字減少)、最終赤字(同)でした。

2.ディスプレイデバイス事業の不振が最大の要因です。

3.2025年3月期は黒字予想ですが、1ドル150円を前提としており、楽観的な印象を受けます。

1.自己資本比率が10%を下回り、財務安定性に不安が残ります。

2.自己資本のうち有価証券評価差額金、為替換算調整勘定の割合が高くなっています。

株安、円高になるとこれらの項目は減少するため、自己資本のマイナス要因となります。

1.営業CF、投資CF、フリーCF、財務CF、現金及び現金同等物期末残高の動きに異常性はないと考えます。

2.営業CFは、前年度の147億円から1,245億円へ大きく増加しました。

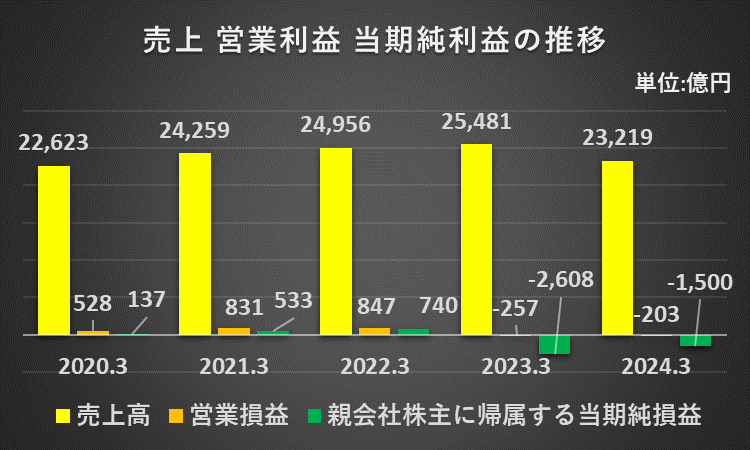

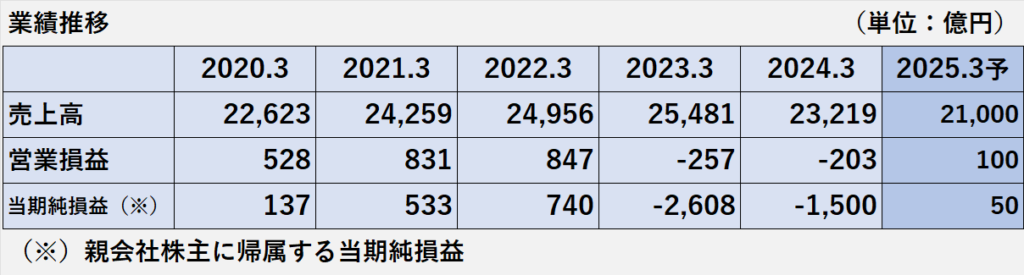

業績推移:売上減少へ、連続最終赤字

2022年3月期までは増収増益でした。

ディスプレイデバイスセグメントの業績が悪化した2023年3月期から、大幅な最終赤字になっています。

1.売上高:2兆1,000億円

2.営業利益:100億円

3.当期純利益:50億円

*前提とする為替レート:1ドル150円

1.ディスプレイデバイス事業の赤字縮小

(1)大型ディスプレイ事業:上期中に堺ディスプレイプロダクト㈱での生産を停止

(2)中小型ディスプレイ事業:売上規模に見合った生産能力の縮小、人員適正化の推進

2.ブランド事業の収益力の更なる向上

(1)特長商品や新規カテゴリー商材の創出

(2)海外事業の強化

(3)低収益事業の改善

2024年3月期 業績悪化

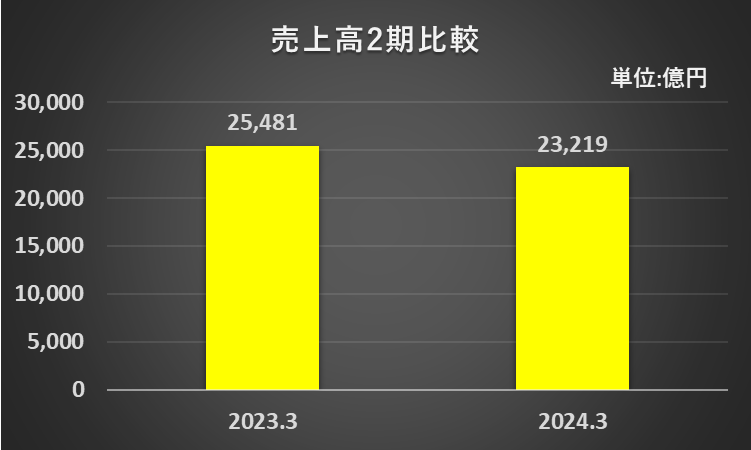

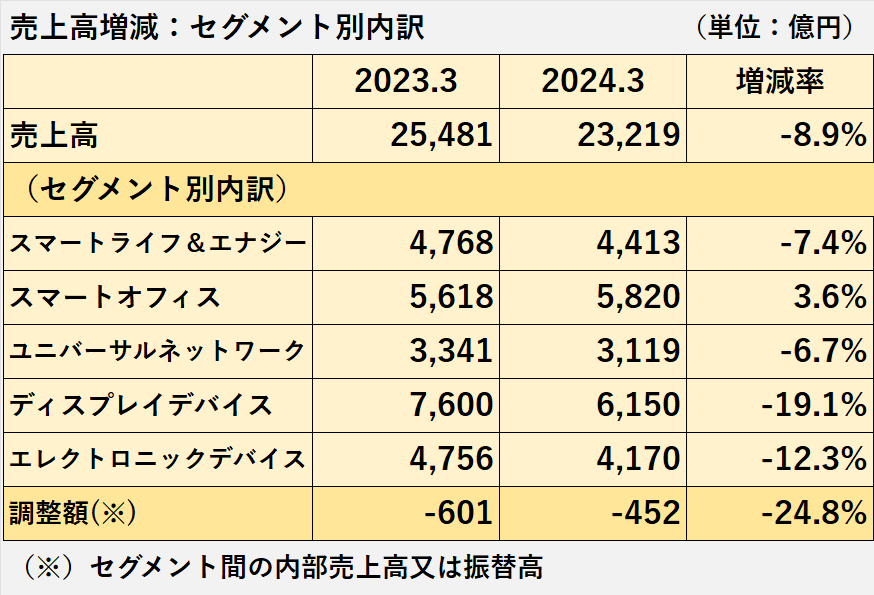

売上高 8.9%の減少

1.売上高は、前年比8.9%減収の2兆3,219億円でした。

2.主にディスプレイデバイス、エレクトロニックデバイスの大幅減収が、売上高に大きな影響を及ぼしました。

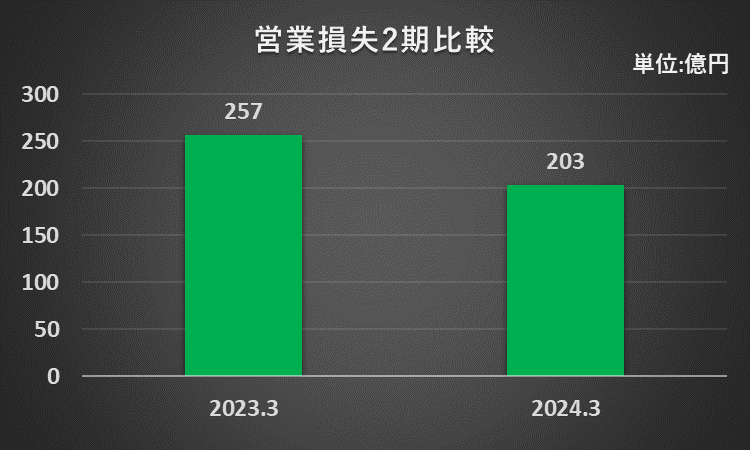

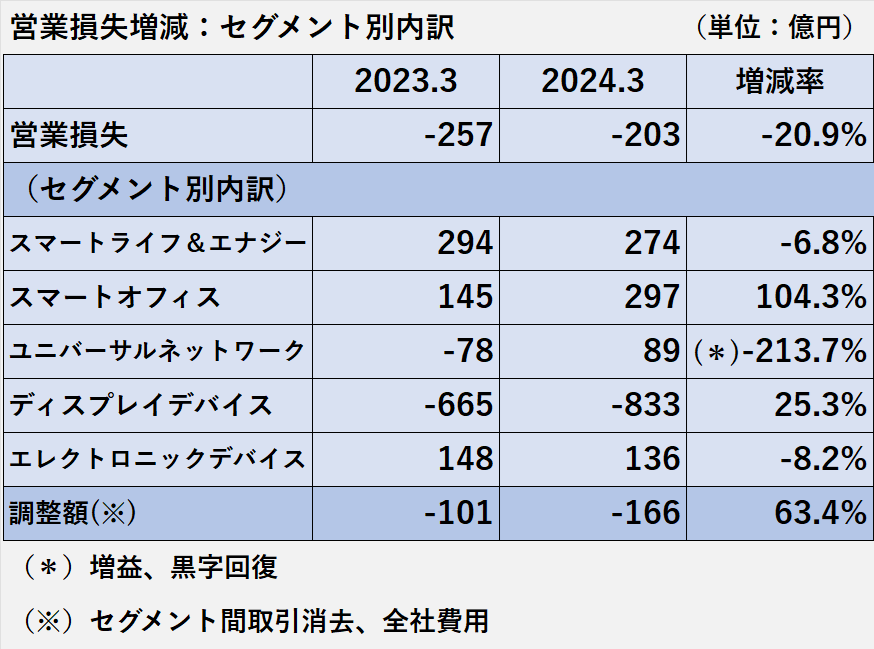

連続営業赤字 赤字額は20.9%減少

1.営業損失は、前年比20.9%減少の203億円でした。

2.営業赤字ですが、前期から54億円改善しています。

3.ディスプレイデバイスセグメントは不振で833億円の大幅赤字ですが、これ以外のセグメントはすべて利益を計上しています。

4.ユニバーサルネットワークセグメントは、黒字回復です。

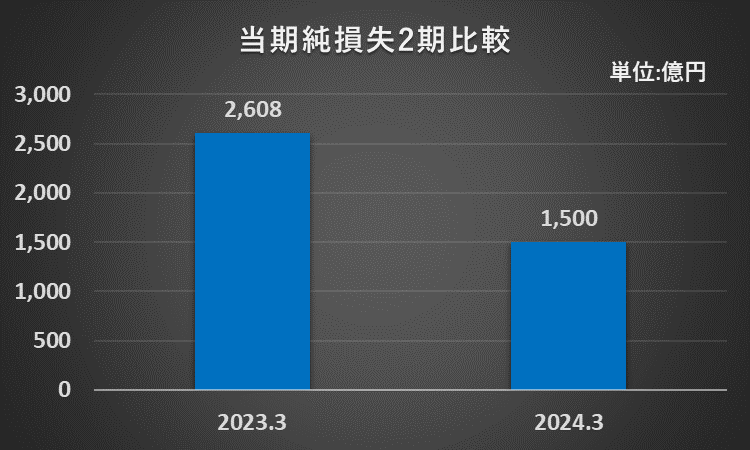

連続最終赤字 赤字額は1,108億円減少

1.当期純損失(※)は、前年比42.5%減少の1,500億円でした。

(※)親会社株主に帰属する当期純損失

2.赤字ですが、前期から1,109億円改善しています。

3.当期純損失となった主な要因は、特別損失に、ディスプレイデバイスに関連する減損損失1,091億円を計上したことです。

セグメント別業績

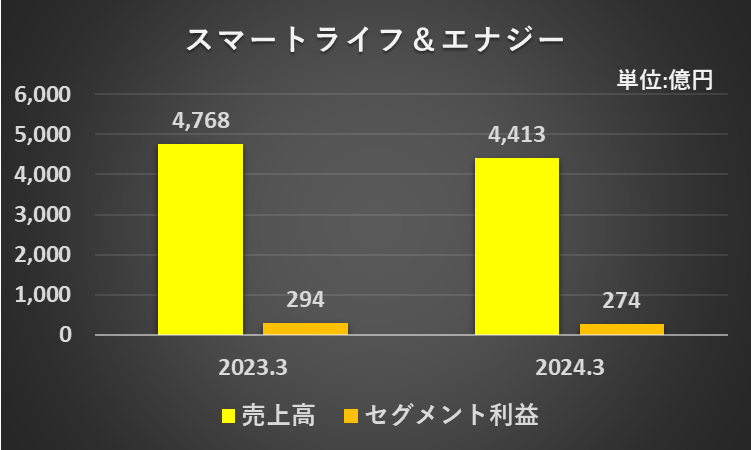

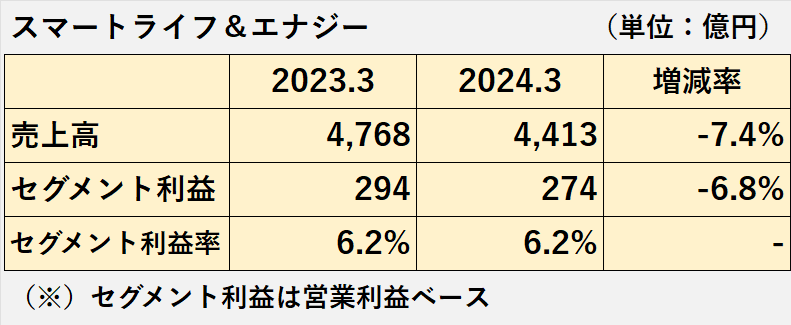

スマートライフ&エナジー:減収、減益

1.売上高

(1)前年同期比7.4%減少の4,413億円でした。

(2)減収の主な要因は、以下の通りです。

①国内の白物家電の需要が低調、欧米の調理家電の市況も悪化

②国内で空気清浄機などの流通在庫の抑制を進めたこと

③エネルギーソリューション事業で、EPCが減少したこと

2.セグメント利益

(1)前年同期比6.8%減少の274億円でした。

(2)減益の主な要因は、減収や円安の影響です。

セグメント利益率(2024年3月期)

=セグメント利益÷売上高×100%

=274億円÷4,413億円×100%

=6.2%

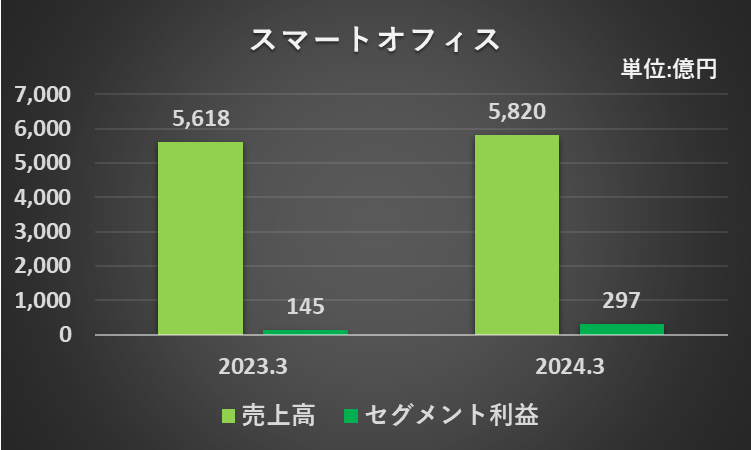

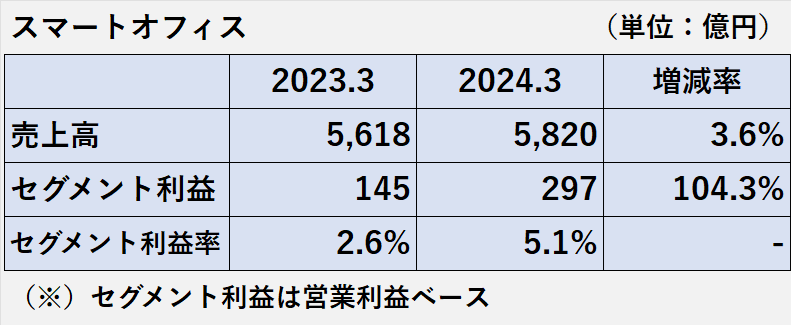

スマートオフィス:増収、増益

1.売上高

(1)前年同期比3.6%増加の5,820億円でした。

(2)事業別に見た増収の主な要因は、以下の通りです。

①オフィス需要の回復により、MFP事業、オフィスソリューション事業が欧米を中心に大きく伸長

②PC事業で、プレミアムモデルの販売が好調、国内の法人向け・官公庁向けのシェアが拡大

2.セグメント利益

(1)前年同期比104.3%増加の297億円でした。

(2)増益の主な要因は、以下の通りです。

①PC事業:オフィスソリューション事業の高付加価値化

②MFP事業:オフィスソリューション事業の販売増

③PC事業:インフォメーションディスプレイ事業などで構造改革の効果

セグメント利益率(2024年3月期)

=セグメント利益÷売上高×100%

=297億円÷5,820億円×100%

=5.1%

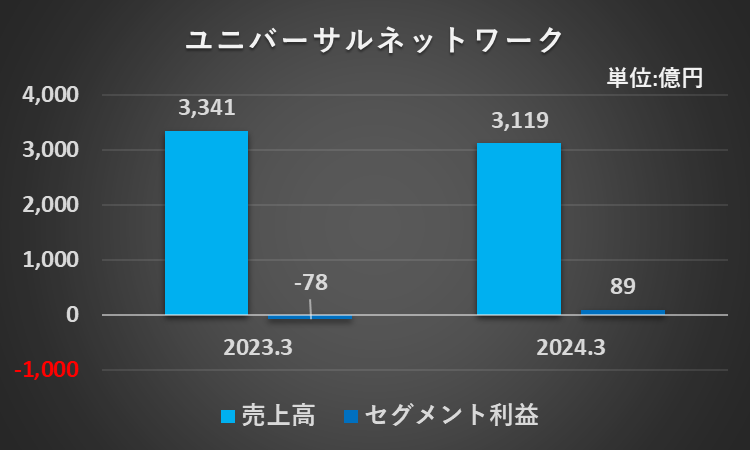

ユニバーサルネットワーク:減収、黒字へ

1.売上高

(1)前年同期比6.7%減少の3,119億円でした。

(2)減収の主な要因は、以下の通りです。

①中国のテレビ事業:採算を重視した絞り込みの実施

②アジアのテレビ事業:価格競争の影響

③国内のテレビ事業:市況の低迷の影響

④通信事業:国内市況の低迷の影響

2.セグメント利益(黒字回復)

(1)前年同期比214.0%増加の89億円でした。

(2)増益の主な要因は、以下の通りです。

①構造改革の効果

②テレビ事業:高付加価値化・コスト削減の進展

③通信事業:コストダウン・経費削減の進展

④通信事業:高付加価値モデルの比率上昇

⑤通信事業:一過性の収益計上

セグメント利益率(2024年3月期)

=セグメント利益÷売上高×100%

=89億円÷3,119億円×100%

=2.9%

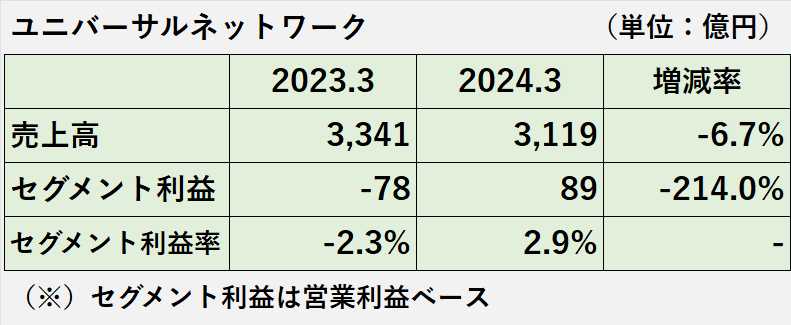

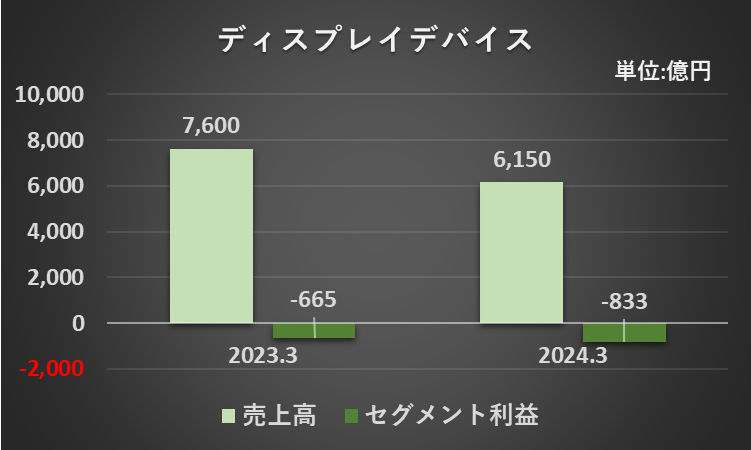

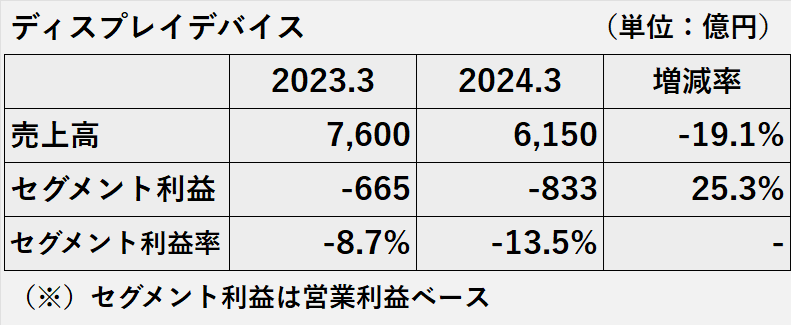

ディスプレイデバイス:減収、赤字増加

1.売上高

(1)前年同期比19.1%減少の6,150億円でした。

(2)減収の主な要因は、以下の通りです。

①PC・タブレット市況の回復遅れによる影響

②スマートフォン向けパネルの需要の低迷

2.セグメント損失

(1)前年同期比25.3%赤字が増加して、833億円のセグメント損失でした。

(2)損失増加の主な要因は、中小型ディスプレイの販売減少です。

セグメント損失率(2024年3月期)

=セグメント損失÷売上高×100%

=-833億円÷6,150億円×100%

=-13.5%

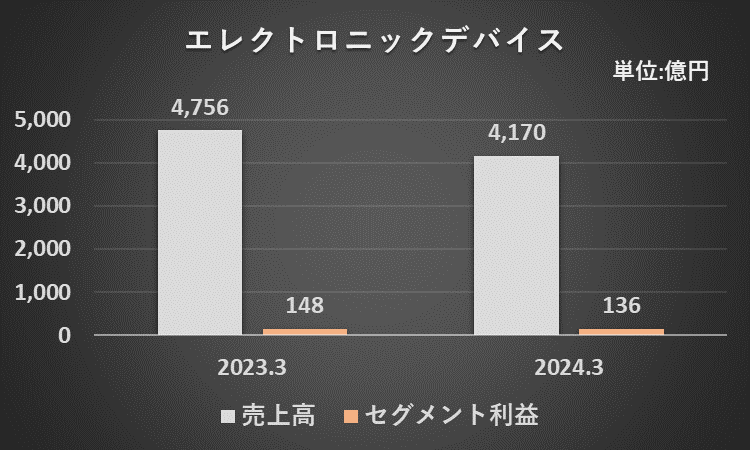

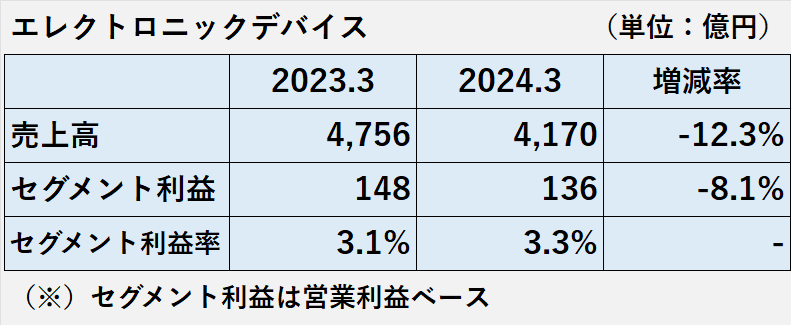

エレクトロニックデバイス:減収、減益

1.売上高

(1)前年同期比12.3%減少の416,981百万円でした。

(2)減収の主な要因は、一部のデバイスの顧客需要の変動、ディスプレイ需要の低迷によるLCDドライバの減少です。

2.セグメント利益

(1)前年同期比12.3%減益の13,583百万円でした。

(2)減益の主な要因は、売上高の減少です。

セグメント利益率(2024年3月期)

=セグメント利益÷売上高×100%

=136億円÷4,170億円×100%

=3.3%

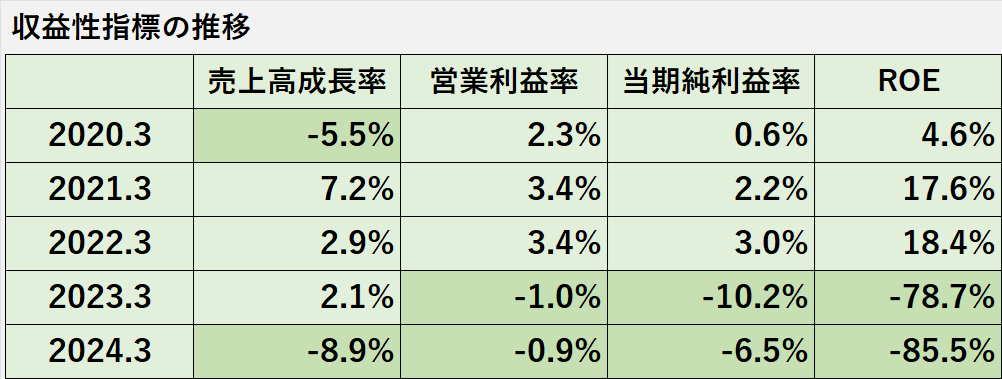

収益性指標(利益率、ROE)

利益率、ROE推移

1.売上高成長率

2024年3月期は4期ぶりのマイナス成長でした。

2.営業利益率

ディスプレイデバイスセグメントが赤字なった2023年3月期以降、2期連続赤字です。

3.当期純利益(損失)率

ディスプレイデバイスセグメントの設備に巨額の減損損失を計上した2023年3月期以降、2年連続赤字です。

4.ROE

当期純損失となった2023年3月期以降、2年連続赤字です。

売上高成長率(2024年3月期)

=(2024年3月期売上高ー2023年3月期期売上高)÷2023年3月期売上高×100%

=(2,321,921百万円ー2,548,117百万円)÷2,548,117百万円×100%

=-8.9%

営業利益率(2024年3月期)

=営業利益÷売上高×100%

=-20,343百万円÷2,321,921百万円×100%

=-0.9%

(2024年3月期は営業損失率)

当期純利益率(2024年3月期)

=親会社株主に帰属する当期純利益÷売上高×100%

=-149,980百万円÷2,321,921百万円×100%

=-6.5%

(2024年3月期は当期純損失率)

ROE(2024年3月期)

=親会社株主に帰属する当期純利益÷{(2024年3月期自己資本+2023年3月期自己資本)÷2}×100%

=-149,980百万円÷{(142,421百万円+208,449百万円)÷2}×100%

=ー85.5%

(自己資本=株主資本合計+その他の包括利益累計額合計)

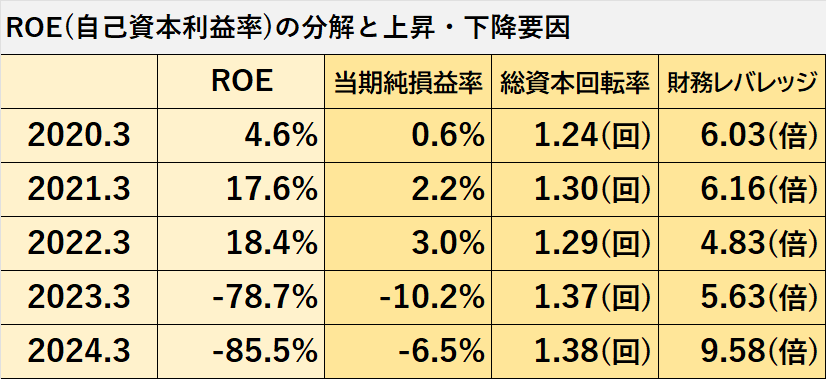

ROEの分析

1.売上高当期純利益率

2024年3月期を除き、ROEと売上高当期純利益率は同じ方向に動いているため、ROEとの関連性は高いと言えます。

2.総資本回転率

総資本回転率は徐々に上がっており、売上高から見た資本効率は改善に向かっています。

一方、ROEの動きとの関連性はほぼ無いようです。

3.財務レバレッジ

2023年3月期までは比較的落ち着いた動きでしたが、2024年3月期では、一気に9.58倍に上昇しました。

しかし、ROEはさらに悪化しているため、財務レバレッジは機能していないと言えます。

安全性(財政状態)の分析

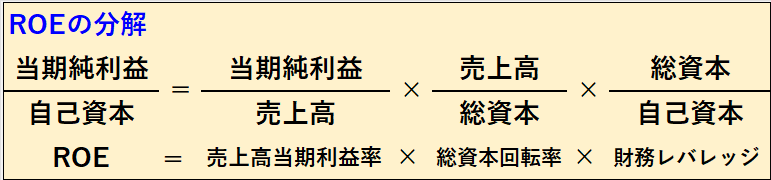

安全性指標の推移

過去5年間の安全性に関連する財務指標の推移です。

1.売上債権等回転期間は、2カ月台で安定的に推移、長期化傾向は見られません。

2.棚卸資産回転期間も、近年は1か月台前半で推移、同じく長期化傾向は見られません。

3.流動比率は、一般的目安の100%を超える水準で推移していますが、近年は下落傾向です。

4.自己資本比率は、2年連続で下落、2024年3月期は10%を下回りました。

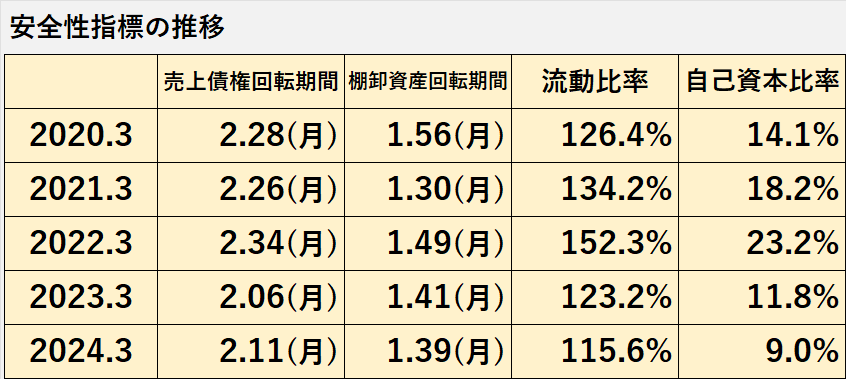

売上債権:回収可能性問題なし、回転期間安定(2.06月→2.11月)

1.回収に懸念がある売上債権(※)が存在する可能性は低いと考えます。

2.理由は、売上債権回転期間が、前年度が2.06ヶ月、当年度が2.11カ月と安定推移しているからです。

(※)売上債権:受取手形、売掛金、契約資産(貸倒引当金控除前)

売上債権回転期間(2024年3月期)

=売上債権×12カ月÷売上高

=4,075億円×12カ月÷23,219億円

=2.11か月

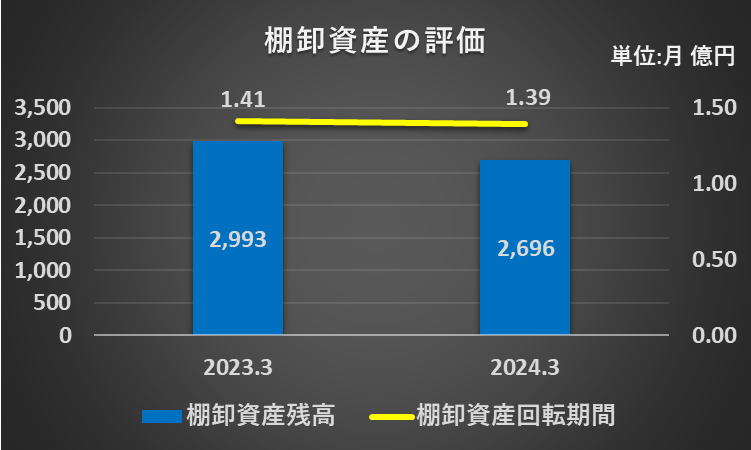

棚卸資産:収益性に問題なし、回転期間安定(1.41月→1.39月)

1.棚卸資産の収益性については問題ないと考えます。

2.理由は以下の通りです。

(1)棚卸資産回転期間が、前期1.41か月、当期1.39か月と安定しています。

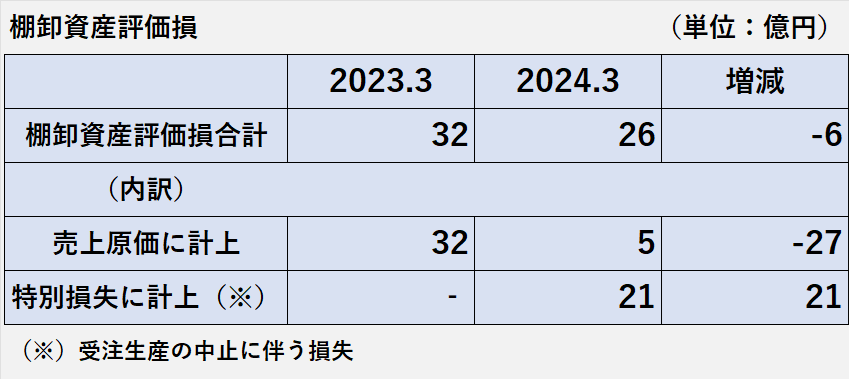

(2)収益性が低下した棚卸資産については帳簿価額が切り下げられ、棚卸資産評価損として開示されています。

棚卸資産回転期間(2024年3月期)

=棚卸資産×12カ月÷売上高

=2,696億円×12カ月÷23,219億円

=1.39か月

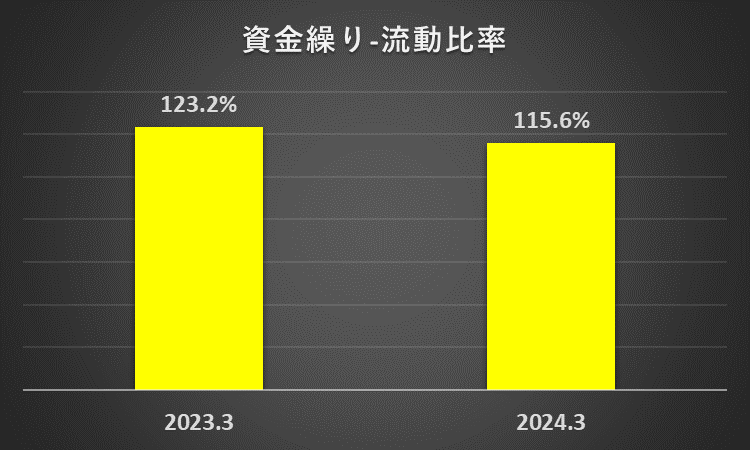

資金繰りは問題なし:流動比率100%を維持

資金繰りに重大な問題は生じていないと考えます。

理由は、以下の通りです。

(1)流動比率は、前年度123.2%、当年度115.6%です。

やや低下していますが、一般的な目安とされる100%を上回っています。

(2)各部署からの報告に基づき管理本部財務部が適時に資金繰計画を作成・更新し、手元流動性の維持を図っています(有価証券報告書 P.103 資金調達に係る流動性リスクの管理 )。

流動比率(2024年3月期)

=流動資産÷流動負債×100%

=9,902億円÷8,564億円×100%

=115.6%

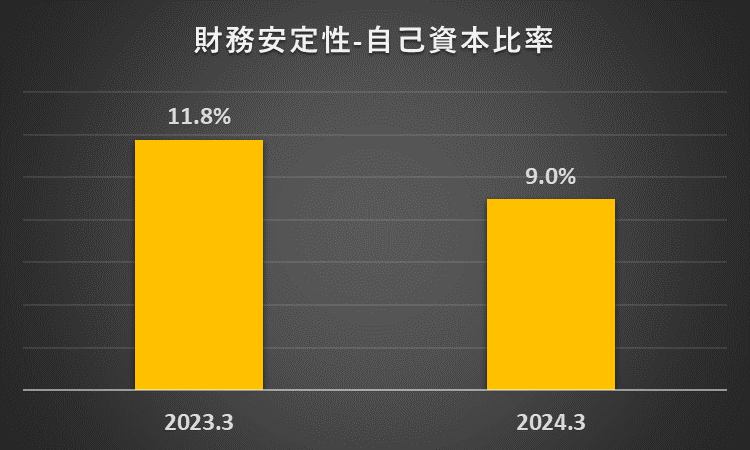

財務安定性:要注意、自己資本比率9%へ低下

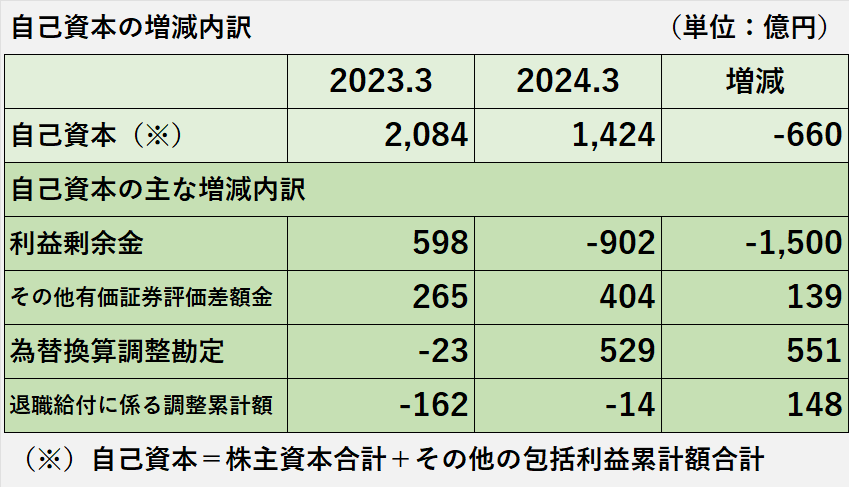

自己資本の減少(660億円)により自己資本比率が9%まで下落、財務安定性に不安が残ります。

自己資本減少の最大の要因は、利益剰余金の減少(1,500億円)、即ち、業績悪化による赤字です。

一方、その他有価証券評価差額金(※1)404億円、為替換算調整勘定(※2)529億円が、自己資本を支えています。

(※1)株式などの有価証券の含み益

(※2)在外子会社などの為替換算手続で発生する貸借差額で、シャープのケースではプラス

しかし、その他有価証券評価差額金や為替換算調整勘定は市場の影響を受けることから、会社がコントロールできない不安定要素と言えます。

自己資本比率(2024年3月期)

=自己資本÷純資産合計×100%

=1,424億円÷1兆5,900億円×100%

=9.0%

キャッシュフローの分析

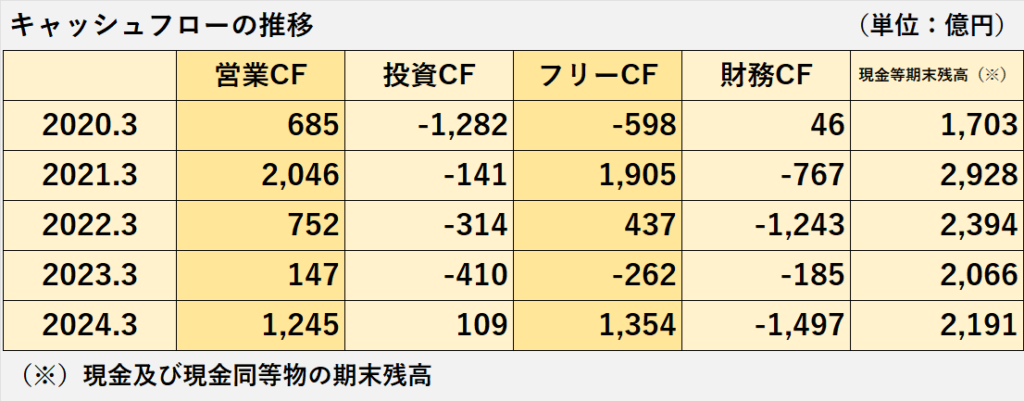

キャッシュフローの推移

1.営業活動によるキャッシュフロー

年度により変動がありますが、プラスを継続しています。

2.投資活動によるキャッシュフロー

2023年3月期までマイナス継続でしたが、2024年3月期はプラスでした。

3.フリー・キャッシュフロー

年度によりプラスマイナスがあります。

1,000億円を超えた年度は、いずれも営業CFが大きく増加しています。

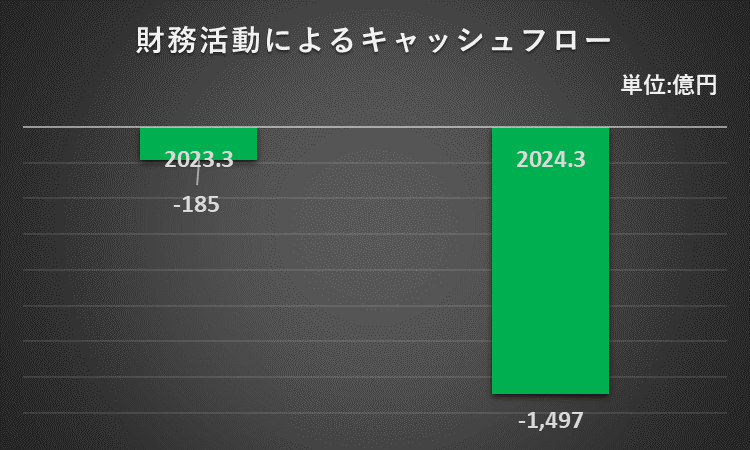

4.財務活動によるキャッシュフロー

2020年3月期を除きマイナス継続です。

近年は、借入金の返済による支出が増加しています。

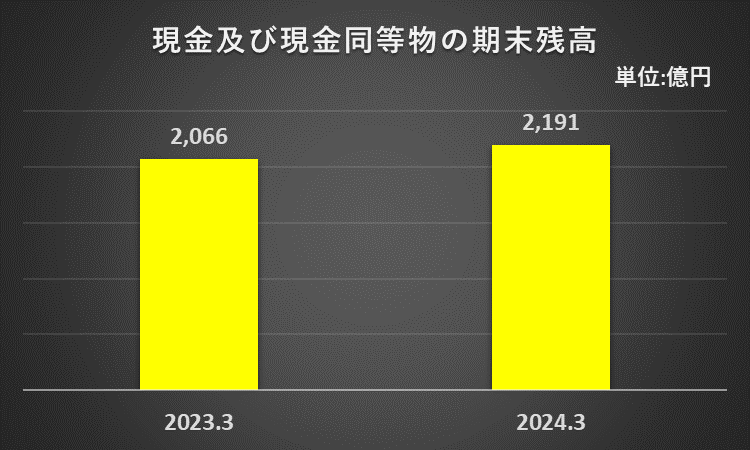

5.現金及び現金同等物期末残高

2,000億円台を維持していますが、2021年3月期をピークに減少傾向です。

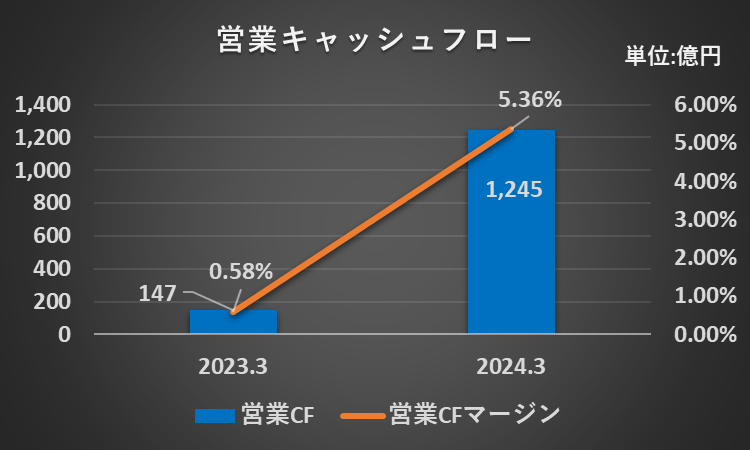

営業活動によるキャッシュフロー:1,098億円の大幅増加

1.営業活動によるキャッシュフロー(営業CF)は、1,098億円増加して1,245億円のプラスでした。

2.税金等調整前当期純損失の減少(※)が、営業CFの増加に最も大きく貢献しました。

(※)税金等調整前当期純損失の減少額:1,014億円=△1,375億円(当期)ー△2,390億円(前期)

3.営業CFマージン(※)は、前年同期0.58%から4.78%上昇して5.36%になりました。

売上高から見た営業CFの獲得効率が改善した結果となりました。

営業キャッシュフローマージン(2024年3月期)

=営業活動によるキャッシュフロー÷売上収益×100%

=1,245億円÷23,219億円×100%

=5.36%

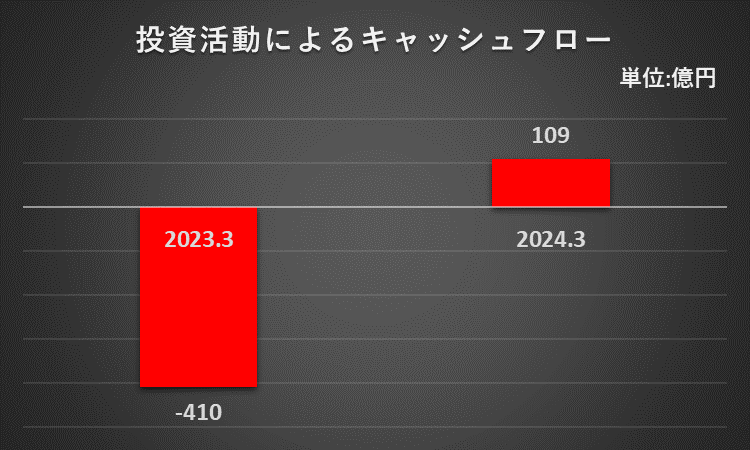

投資活動によるキャッシュフロー

1.投資活動によるキャッシュフロー(投資CF)は、518億円増加して108億円のプラスでした。

2.定期預金の預入による支出の減少(※)が、投資CFの増加に最も大きく影響を与えました。

(※)定期預金の預入による支出の減少額:869億円=△120億円(当期)ー△989億円(前期)

財務活動によるキャッシュフロー

1.財務活動によるキャッシュフロー(財務CF)は、1,312億円減少して1,497億円のマイナスでした。

2.長期借入金の返済による支出の増加(※)が、財務CFの減少に最も大きな影響を与えました。

(※)長期借入金の返済による支出の増加額:△1,462億円=△1,572億円(当期)ー△110億円(前期)

現金及び現金同等物期末残高

1.現金及び現金同等物期末残高は、125億円増加して2,191億円でした。

2.増加額の計算過程は以下の通りです。

現金及び現金同等物期末残高の増加額125億円

=営業CF+投資CF+財務CF+現金及び現金同等物に係る換算差額

=1,245億円+109億円-1,497億円+268億円

=125億円

シャープ 決算分析まとめ

1.2024年3月期は、業績悪化、減収、営業赤字(赤字減少)、最終赤字(同)でした。

2.ディスプレイデバイス事業の不振が最大の要因です。

3.2025年3月期は黒字予想ですが、1ドル150円を前提としており、楽観的な印象を受けます。

1.自己資本比率が10%を下回り、財務安定性に不安が残ります。

2.自己資本のうち有価証券評価差額金、為替換算調整勘定の割合が高くなっています。

株安、円高になるとこれらの項目は減少するため、自己資本のマイナス要因となります。

1.営業CF、投資CF、フリーCF、財務CF、現金及び現金同等物期末残高の動きに異常性はないと考えます。

2.営業CFは、前年度の147億円から1,245億円へ大きく増加しました。

以上をもちまして、2024年3月期のシャープの分析を終了とさせていただければと思います。

長文にもかかわらず、ここまでお読みいただきまして、誠にありがとうございました。

コメント