今回は、インターネット広告事業、メディア事業、ゲーム事業を展開する株式会社サイバーエージェント(以下、サイバーエージェント)を取り上げたいと思います。

サイバーエージェントの決算情報は、以下のURLから入手できますので、必要に応じてご活用いただければと思います。

(IRライブラリ)

有価証券報告書:有価証券報告書 | 株式会社サイバーエージェント (cyberagent.co.jp)

、決算短信、決算説明会資料/補足資料:決算発表 | 株式会社サイバーエージェント (cyberagent.co.jp)

はじめに

この記事を読んでわかること

この記事を読んでわかることは、以下の3点です。

1.収益力

(1)分析対象となった企業の収益力、即ち、稼ぐ力がどの程度あるのかがわかります。

(2)具体的には、売上高や利益が増加したのか、減少したのか、その要因を把握、分析することで、企業の収益力がわかります。

2.財政状態

(1)分析対象となった企業の財政状態、即ち、財務の健全性がわかります。

(2)具体的には、売上債権の貸倒れ、棚卸資産の収益性低下、資金繰り、財務安定性を分析することで、企業の財政状態が良し悪しがわかります。

(3)業績が良くても財政状態に問題があれば、後に巨額の損失を計上する可能性も考えられるため、財政状態の分析は重要です。

3.キャッシュフローの状況

(1)分析対象となった企業のキャッシュフローの状況がわかります。

(2)業績が好調でも、キャッシュ・フローに反映されない場合、財政状態に問題がある可能性があるため、営業活動によるキャッシュ・フローの分析は特に重要です。

なお、分析では主に有価証券報告書、決算短信、決算説明資料など一般に公開された情報を用いています。

実際の投資などに際しては、ご自身のご判断でお願いします。

参考:職務経歴・専門性

分析結果の利用の参考に、主な職務経歴と専門性について記載させていただきます。

(会計監査)

大手監査法人で会計監査を行ってきました。

会計監査では、家電小売、化学、鉄道、ガス、住宅建材、銀行などの法定監査、政令指定都市の包括外部監査など、幅広い業種を担当しました。

(官公庁への出向)

最初は、金融庁・証券取引等監視委員会で、有価証券報告書の虚偽記載に関する犯則事件の調査、課徴金調査・開示検査を担当しました。

調査又は検査の主な内容は、上場企業の粉飾決算や会計上の重大な誤謬の解明です。

次に、財務省関東財務局で、有価証券報告書レビュー(※)を担当しました。

(※)重点テーマ審査、情報等活用審査

上場企業が政令や会計基準を準拠しているかどうかの審査です。

(保有資格)

①公認会計士(Certified Public Accountant)

②公認不正検査士(Certified Fraud Examiner)

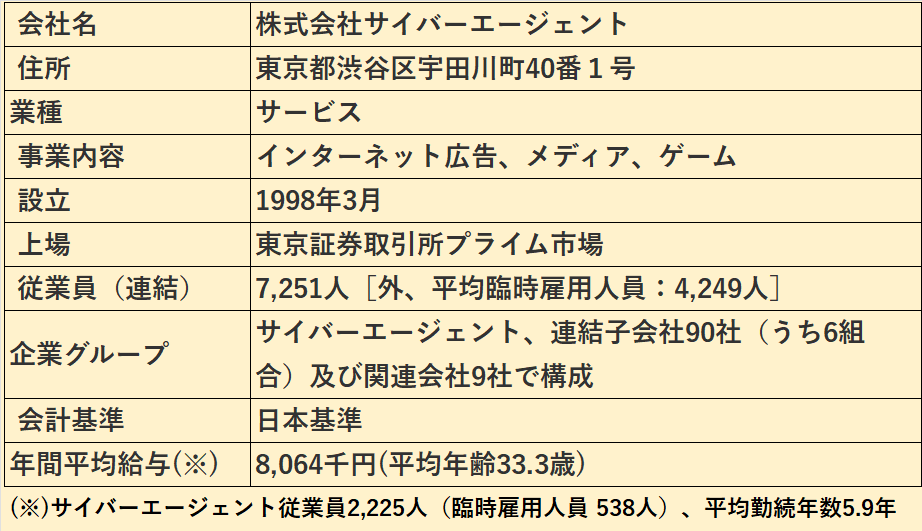

サイバーエージェント 会社概要

分析の結果の概要

増収も大幅減益 ROEは3.7%へ低下

1.業績

(1)2023年9月期のサイバーエージェントの業績は、増収減益でした。

メディア事業とインターネット広告事業が売上高を牽引しました。

しかし、人件費や広告宣伝費の増加により営業利益、親会社株主に帰属する当期純利益は大きく減少しました。

(2)過去5年の業績では、ゲーム事業で新規タイトルがヒットした2021年9月期の業績が最も好調でした。

その後は、この年度の反動もあり、利益が減少を続けています。

(3)2024年9月期は、メディア事業とインターネット広告事業が売上を牽引、利益率を回復させることで、増収増益を予想しています。

2.収益性

(1)ROE、ROA、売上高営業利益率、売上高当期純利益率は、2021年9月期をピークに下落に転じています。

(2)PER予想値は、2024年9月期が56.3倍、2025年9月期が37.5倍であり、一般的目安(15倍)よりも高く、株価は割高と考えられます。

3.安全性(財政状態)

(1)安全性(※)については、直ちに問題になるようなものはないと考えます。

(※)売上債権の回収可能性、棚卸資産の評価、資金繰り、財務安定性

4.キャッシュ・フロー(CF)

(1)営業CFは、プラスを継続しています。

営業CFが最も多かったのは、ゲーム事業が好調だった2021年9月期でした。

(2)フリーCFは、営業CFと同様、ゲーム事業が好調だった2021年9月期が最も多い会計年度でした。

その後は、投資CFが増加したことで、フリーCFはマイナスが継続しています。

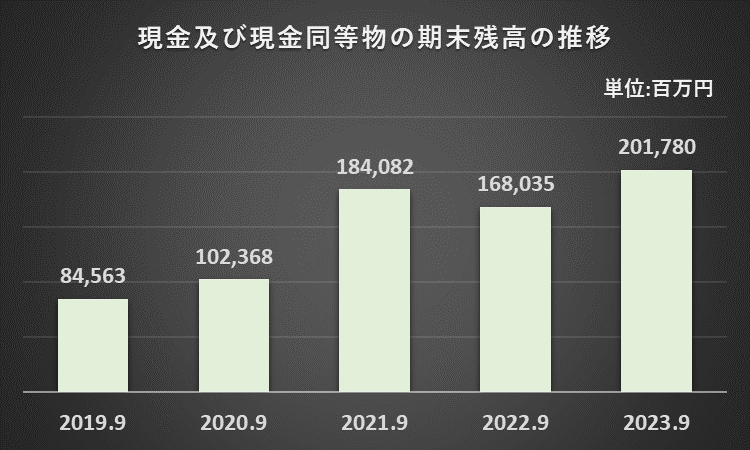

(3)現金及び現金同等物期末残高は、増加が継続しています。

業績推移

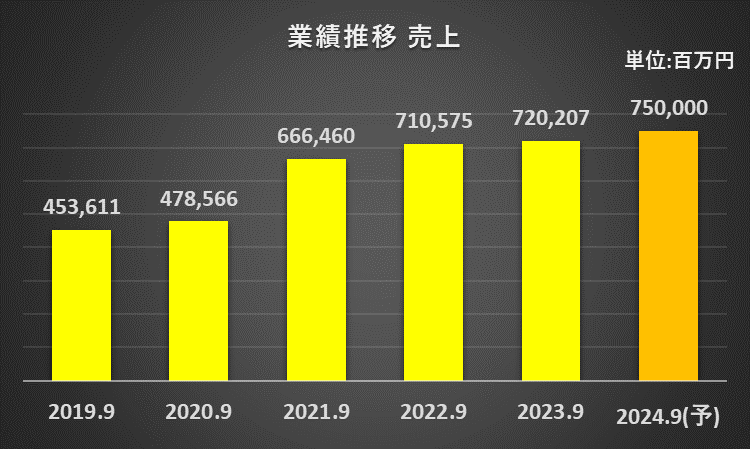

売上高:増収も伸び率鈍化

過去5年では増収を継続しています。

2021年9月期に売上高が大きく増加していますが、主な要因は、新規タイトルがヒットしたゲーム事業の大幅な業績向上です。

2024年9月期は、メディア事業とインターネット広告事業が引き続き業績を牽引することで増収、売上高7,500億円を見込んでいます。

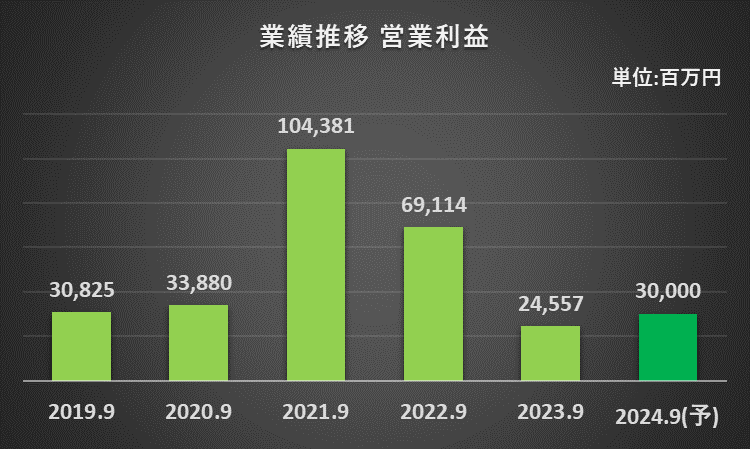

営業利益:ピーク時から76%減少

営業利益は、2021年9月期の1,043億円をピークに減少に転じました。

2023年9月期の営業利益は、前年度の691億円から245億円まで減少しました。

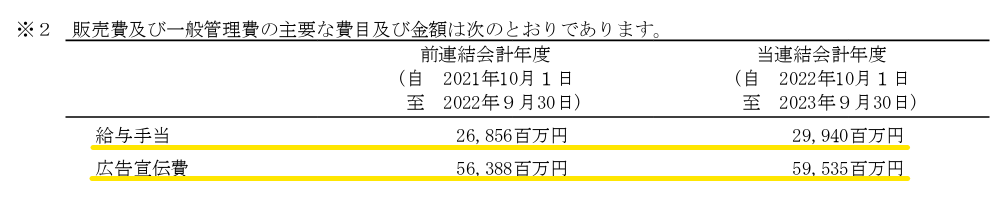

減益の主な要因について、会社は販売費及び一般管理費の増加(※)と説明しています。

(※)主な内訳

(1)人員増加に伴う給与手当の増加: 268億円 → 299億円

(2)広告宣伝費の増加:563億円 → 595億円

2024年9月期の営業利益を300億円を見込んでいます。

(1)ゲーム事業:既存タイトルの長寿命化、新規タイトルのリリース

(2)メディア事業:新しい未来のテレビ「ABEMA」の赤字縮小

(3)インターネット広告事業:利益率の改善

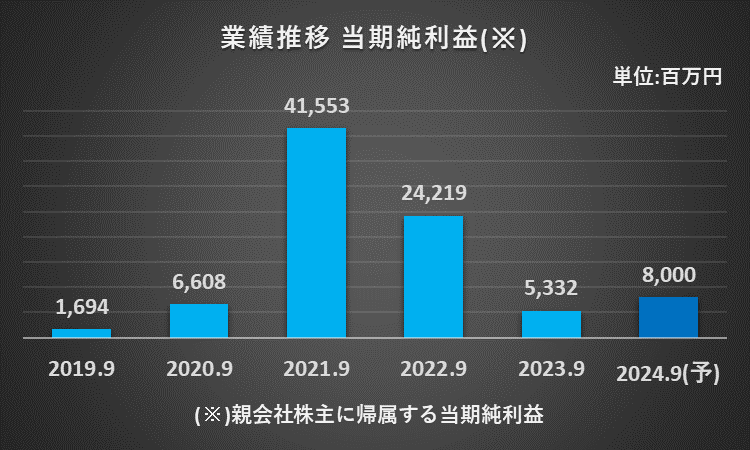

当期純利益:ピーク時から87%減少

親会社株主に帰属する当期純利益(以下、当期純利益)も、2021年9月期の415億円をピークに減少に転じました。

2023年9月期の当期純利益は、前年度の242億円から53億円まで減少しました。

減益の主な要因は、営業外損益や特別損益に大きな変動がないため、営業利益減少の要因と同様と考えます。

2024年9月期の当期純利益を80億円と見込んでいます。

収益性の検討

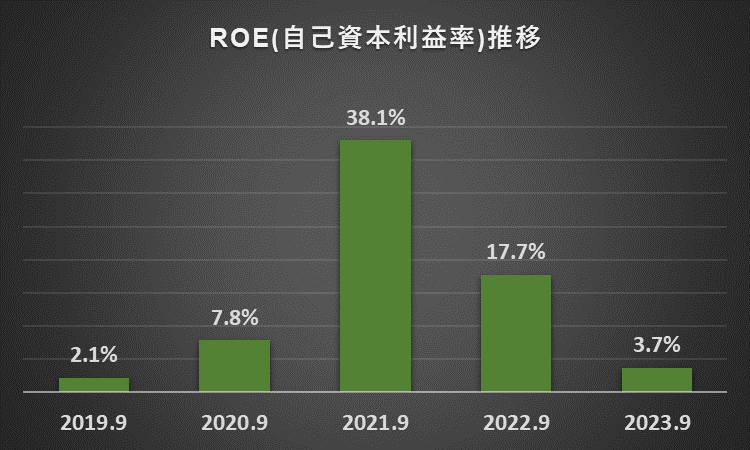

ROE(自己資本利益率):3.7%へ低下

自己資本利益率(以下、ROE)は、2021年9月期の38.1%をピークに下落しています。

そして、2023年9月期のROEは、前年度の17.7%から3.7%まで下落しました。

2021年9月期のROEの上昇要因は、自己資本の増加もありますが、それ以上に当期純利益の増加の影響の方が大きかったことです。

2021年9月期は、ゲーム事業で新規タイトルがヒットしたことで、業績が大幅に向上した会計年度です。

一方、2023年9月期のROEの下落要因は、当期純利益が2022年9月期から大幅に減少したことです。

(計算式:2023年9月期)

自己資本利益率(ROE)

=親会社株主に帰属する当期純利益÷自己資本(期首と期末の平均)×100%

=5,332百万円÷{(144,264百万円+144,422百万円)/2}×100%

=3.7%

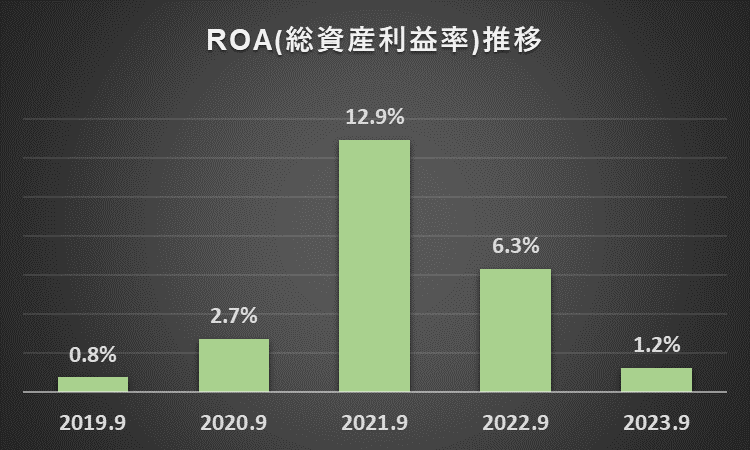

ROA(総資産事業利益率):1.2%へ低下

総資産利益率(以下、ROA)は、2021年9月期の12.9%をピークに下落しています。

そして、2023年9月期のROAは、前年度の6.3%から1.2%まで下落しました。

2021年9月期のROAの上昇、2023年9月期のROAの下落の主な要因は、ROEと同様です。

(計算式:2023年9月期)

総資産利益率(ROA)

=親会社株主に帰属する当期利益÷資産合計(期首と期末の平均)×100%

=5,332百万円÷{(383,698百万円+477,826百万円)/2}×100%

=1.2%

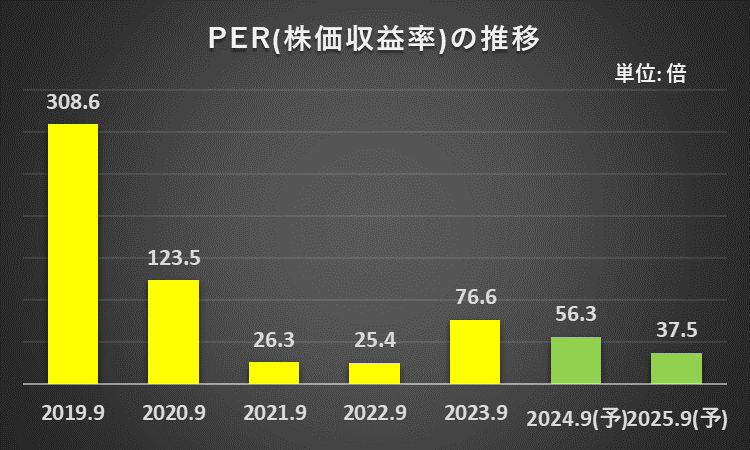

PER(株価収益率):56.3倍

PER予想値は、2024年9月期が56.3倍、2025年9月期が37.5倍です。

一般的な目安の15倍よりも高い値であることから、サイバーエージェントの株価は割高と考えられます。

(*)2024年9月期及び2025年9月期のPERは会社四季報から転載

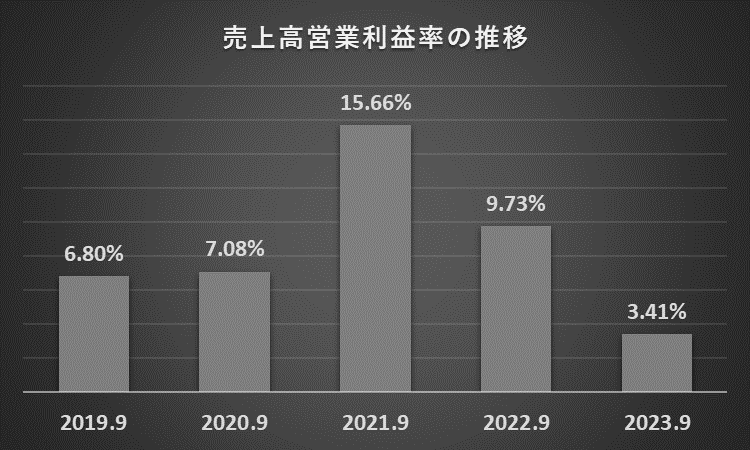

売上高営業利益率:3.41%へ低下

売上高営業利益率は、2021年9月期の15.66%をピークに下落しています。

そして、2023年9月期の売上高営業利益率は、前年度の9.73%から3.41%まで下落しました。

2021年9月期の売上高営業利益率の上昇要因は、売上高の増加もありますが、それ以上に営業利益の増加の影響の方が大きかったことです。

2021年9月期は、ゲーム事業で新規タイトルがヒットしたことで、業績が大幅に向上した会計年度です。

一方、2023年9月期の売上高営業利益率の下落要因は、営業利益が2022年9月期から大幅に減少したことです。

(計算式:2023年9月期)

売上高営業利益率

=営業利益÷売上高×100%

=24,557百万円÷720,207百万円×100%

=3.41%

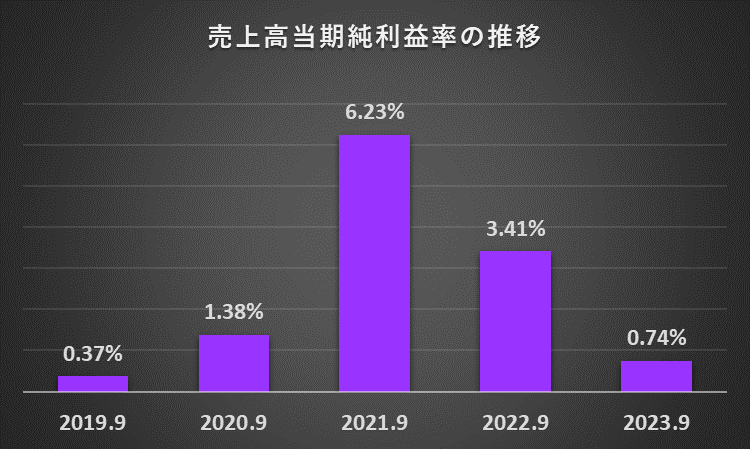

売上高当期純利益率:0.74%へ低下

売上高当期純利益率は、2021年9月期の6.23%をピークに下落が継続しています。

2023年9月期は、過去5年間の中で2番目に低い0.74%でした。

当期純利益が53億円にまで減少したことが、ここまで利益率が下落した直接的原因です。

(計算式:2023年9月期)

売上高当期純利益率

=親会社株主に帰属する当期利益÷売上高×100%

=5,332百万円÷720,207百万円×100%

=0.74%

セグメント別の業績

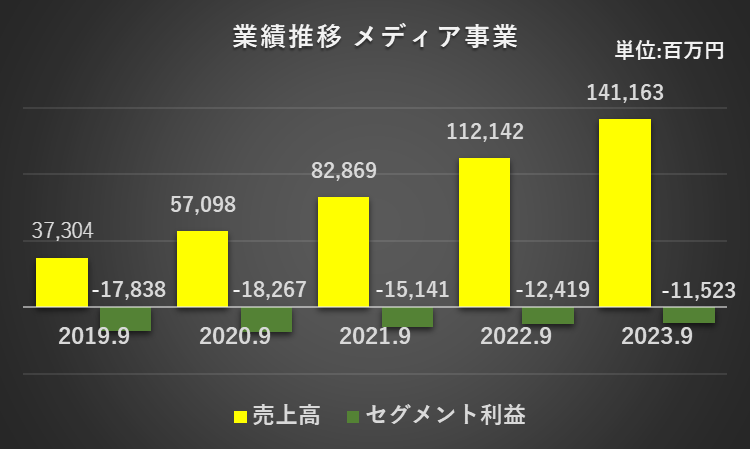

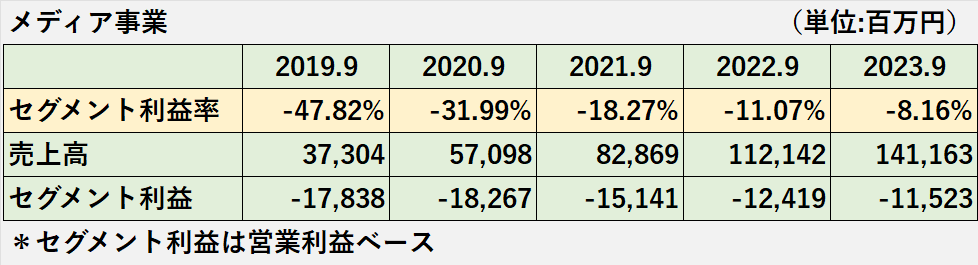

メディア事業:増収赤字減少 損失率8.16%

メディア事業では、国内最大規模のブログサービス「Ameba」やマッチングアプリ「タップル」、通販化粧品の「N organic」などを運営しています。

メディア事業の売上は増加を継続していますが、損益は赤字が継続しています。

会社は、ABEMA関連の売上高が好調に推移、「FIFA ワールドカップ」の大型投資をしつつも損失は改善していると説明しています。

セグメント利益率(※)は、2023年9月期は△8.16%に改善しています。

(※)セグメント利益÷セグメント売上高×100%

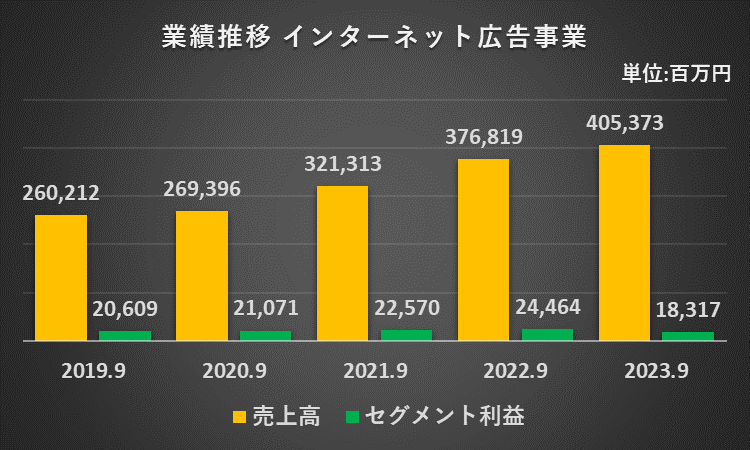

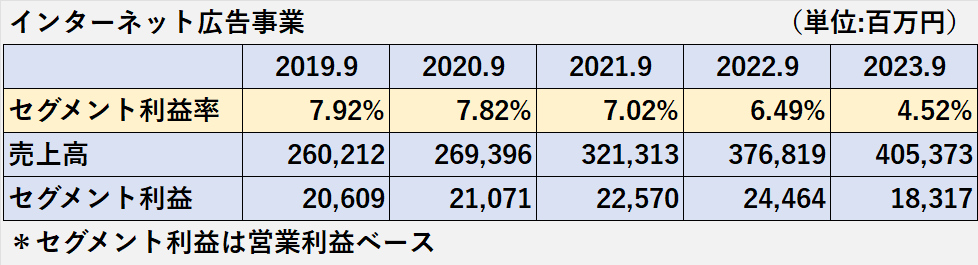

インターネット広告事業:増収減益 利益率4.52%へ低下

インターネット広告事業では、広告販売、AI や3DCGなど最先端技術を駆使した広告の制作を行っています。

また、各業界の大手企業との協業してDXの推進も取り組んでいます。

インターネット広告事業も売上は増加を継続していますが、メディア事業と異なり、黒字を継続しています。

ただし、セグメントの利益率は年々低下、2023年9月期は4.52%まで下がりました。

今後については、会社は、市場成長率以上の増収率を継続してシェアを拡大、その一方で、AI・DX分野へ積極投資を行うと説明しています。

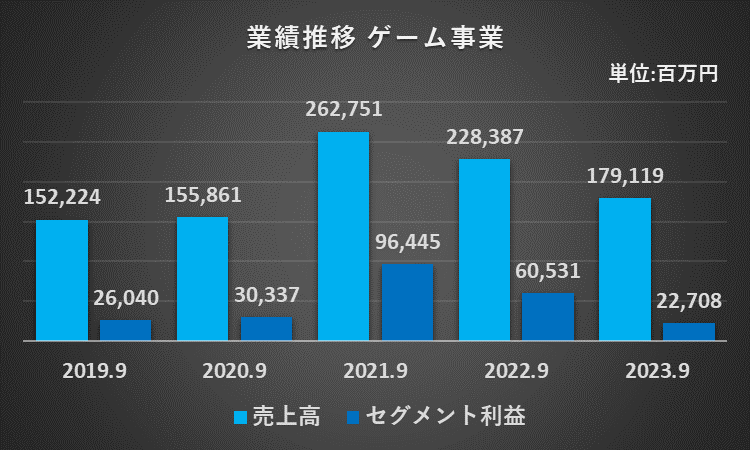

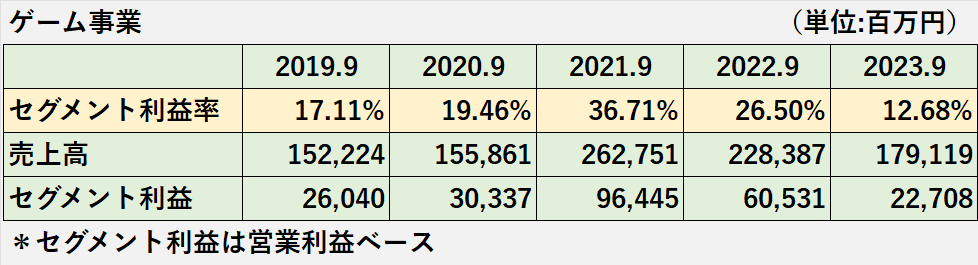

ゲーム事業:減収減益 利益率12.68%へ低下

ゲーム事業では、スマートフォン向けゲームを提供しています。

ゲーム事業は、2021年9月期をピークに減収減益が続いています。

特に、セグメント利益は、2021年9月期は964億円でしたが、2023年9月期は227億円まで減少しました。

また、利益率も、2021年9月期の36.71%から、12.68%へ低下しました。

会社は、減収減益の要因ついて、主にFY2021(2021年9月期)の大型ヒットタイトルの反動によるものと説明しています。

サイバーエージェントが行っている事業の中で、ゲーム事業はその特性(※)から業績の変動が大きく、連結全体の業績に与える影響も大きいと言えます。

(※)ゲーム事業の特性

①ユーザーの嗜好の多様化や変化

②魅力的と受け止められる新規コンテンツの提供が求められる点

③既存コンテンツの陳腐化

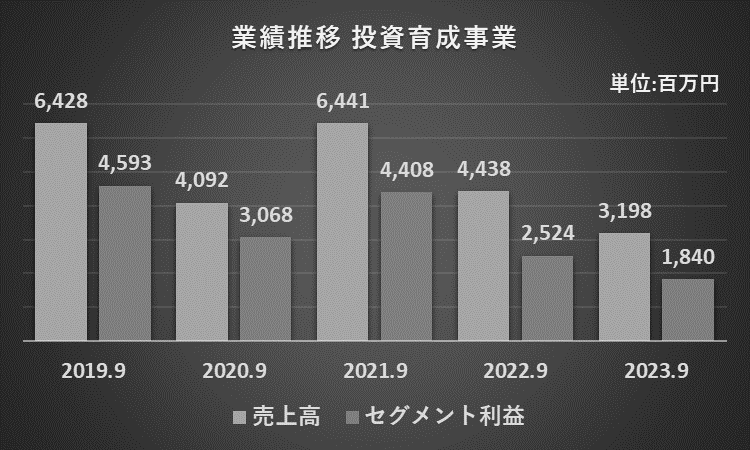

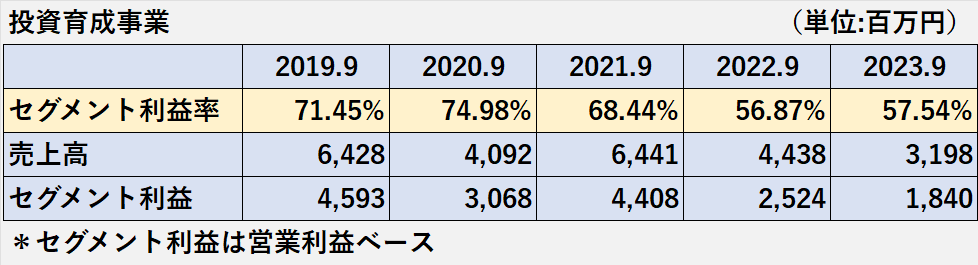

投資育成事業:減収減益 利益率57.54%へ上昇

投資育成事業では、ベンチャーキャピタル事業、ファンド設立及び運営を行っています。

投資育成事業も、2021年9月期から減収減益が続いています。

セグメントの規模は小さく、投資育成事業の売上高は連結全体の売上高のわずか0.4%です。

一方、利益率は高く、過去5年間の利益率の平均は約65%です。

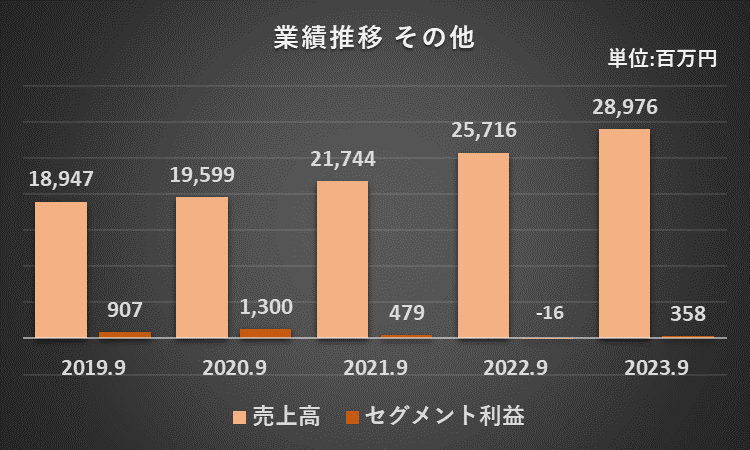

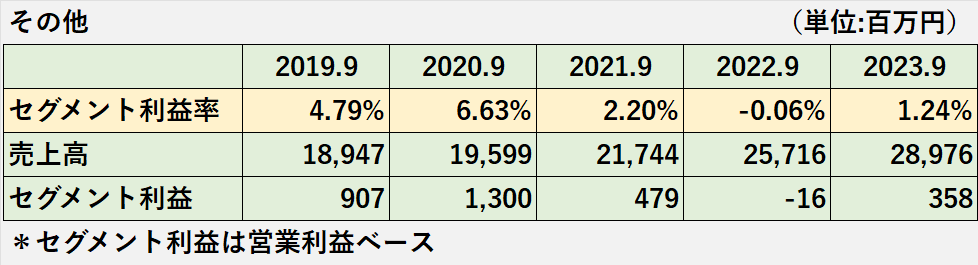

その他:増収:黒字回復 利益率1.24%へ上昇

その他の事業では、クラウドファンディングやプロサッカーチームなどを運営しています。

その他の事業は売上は増加を継続していますが、利益率は10%未満と低く、2022年9月期は僅かですが赤字でした。

安全性(財政状態)

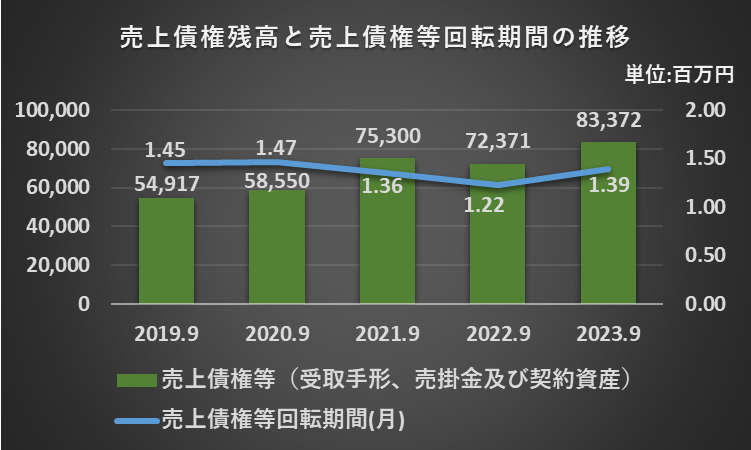

売上債権:回収可能性に問題なし

売上債権等の回収可能性については、売上債権等回転期間が1か月前半で横ばいで推移、長期化していないため、特に問題ないと考えます。

(計算式:2023年9月期)

売上債権等回転期間(月)

=売上債権等(=受取手形、売掛金及び契約資産)÷(売上高÷12月)

=83,372百万円÷(720,207百万円÷12)

=1.39か月

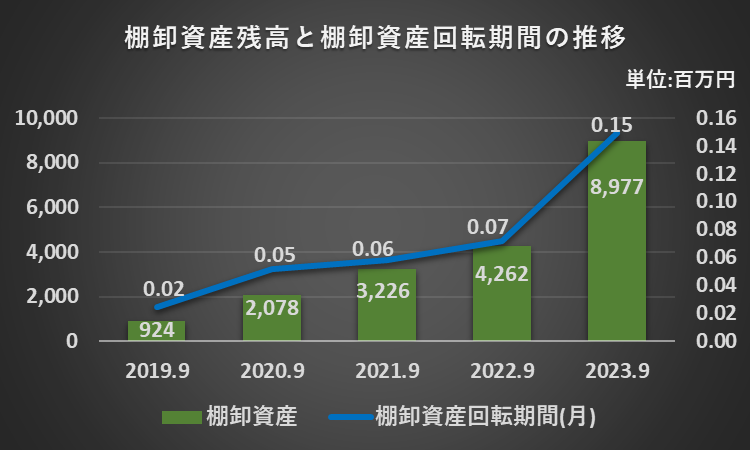

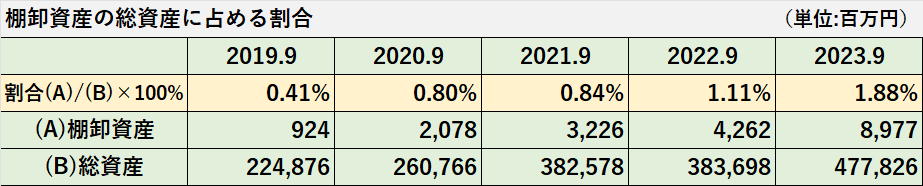

棚卸資産:収益性に問題なし

棚卸資産残高の増加に伴い棚卸資産回転期間も長期化していますが、それでも0.15カ月と短期です。

棚卸資産の総資産に占める割合も上昇していますが、それでも2%未満です。

総合的に判断して、多額の棚卸資産評価損が発生する可能性はかなり低いと考えます。

(計算式:2023年9月期)

棚卸資産回転期間(月)

=棚卸資産÷(売上高÷12月)

=8,977百万円÷(720,207百万円÷12)

=0.15か月

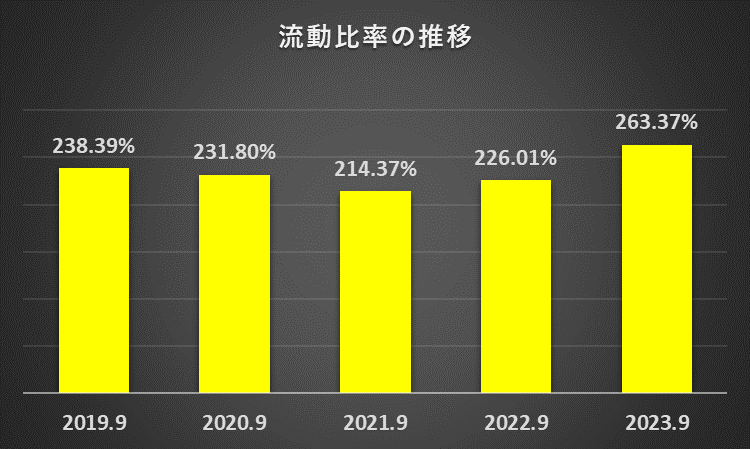

流動比率:263%の高水準 資金繰りに問題なし

流動比率が全ての年度で200%以上です。

一般的な目安の100%を大きく超えているため、資金繰りは問題ないと考えます。

(計算式:2023年9月期)

流動比率

=流動資産÷流動負債×100%

=351,242百万円÷133,362百万円×100%

=263.37%

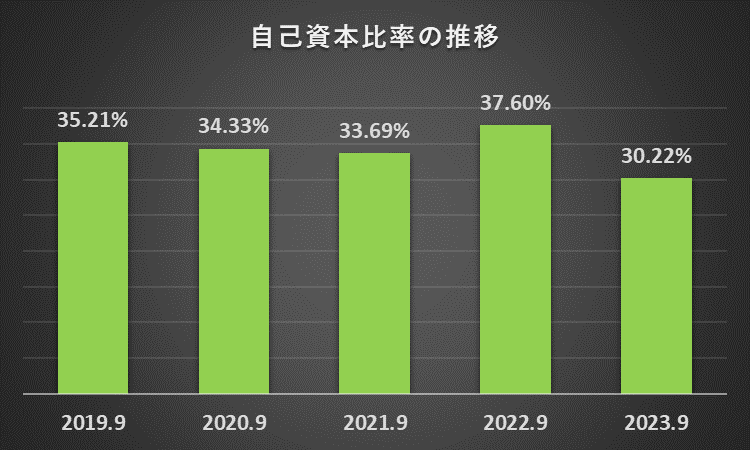

自己資本比率:30%を維持

1.自己資本比率は、全ての会計年度で、30%台で推移しています。

一般的な目安の50%に届かないものの、直ちに問題となる水準ではないと考えます。

(計算式:2023年9月期)

自己資本比率

=(株主資本合計+その他の包括利益累計額合計)÷負債純資産合計

=(137,034百万円+7,388百万円)÷477,826百万円×100%

=30.22%

キャッシュ・フローの状況

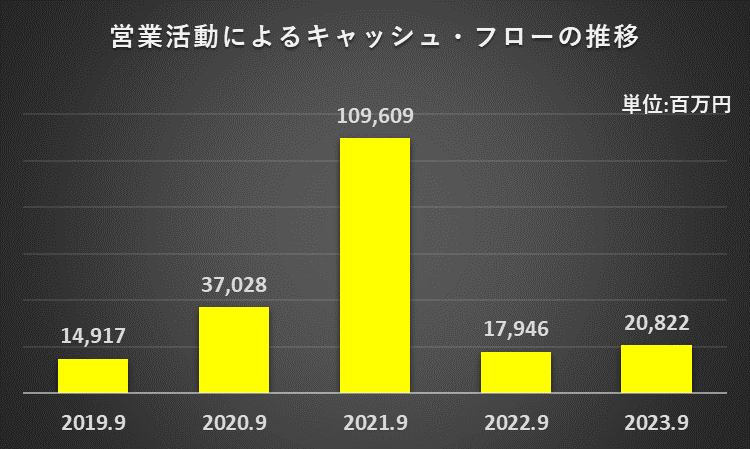

営業キャッシュフロー:208億円に回復

営業活動によるキャッシュ・フロー(営業CF)は、プラスを継続しています。

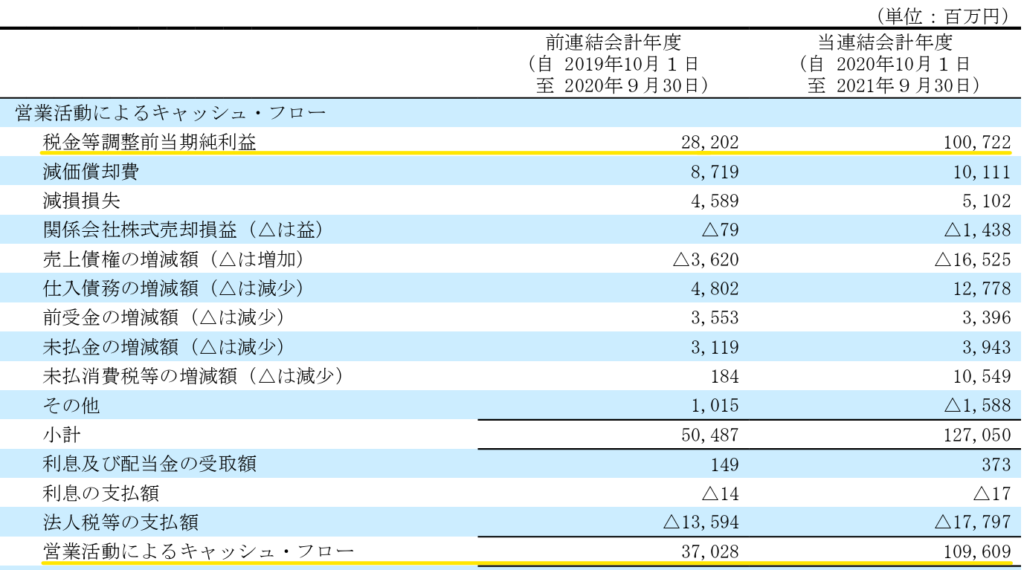

2021年9月期の営業CFが特に大きくなっています。

主な原因は、税金等調整前当期純利益が大幅に増加したことです(下記参照)。

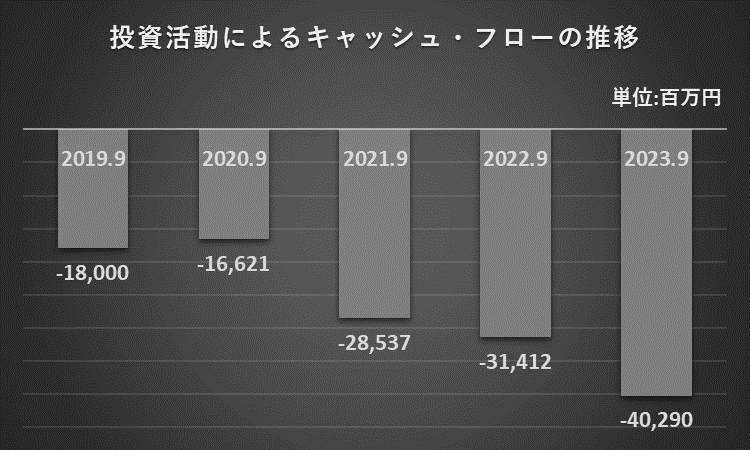

投資キャッシュフロー:投資有価証券の取得継続

投資活動によるキャッシュ・フロー(投資CF)は、マイナス(支出>収入)を継続しています。

投資活動の主な内訳は、下記表の通りですが、近年は投資有価証券を取得するための支出が増加しています。

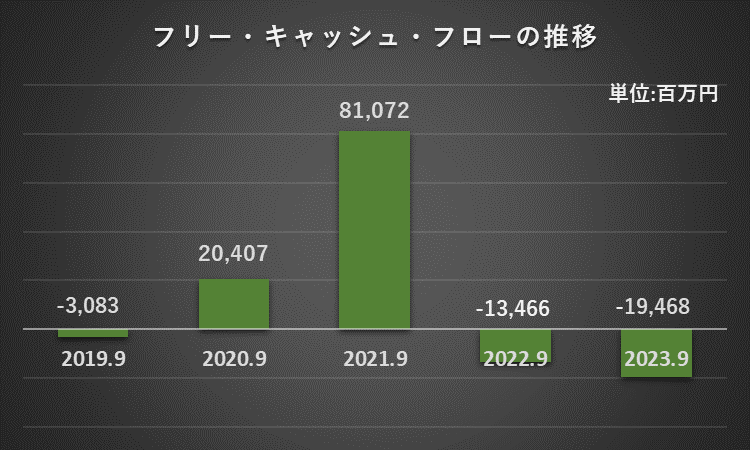

フリー・キャッシュ・フロー

フリー・キャッシュ・フロー(フリーCF)は、2021年9月期が大幅に増加、2022年9月期と2023年9月期はマイナスです。

2021年9月期のフリーCF大幅増加の主な要因は、営業CFのプラスが投資CFのマイナスを上回ったためです。

2022年9月期と2023年9月期のマイナスの主な要因は、反対に、営業CFのプラスが投資CFのマイナスを上回ったためです。

(計算式:2023年9月期)

フリー・キャッシュ・フロー

=営業活動によるキャッシュ・フロー+投資活動によるキャッシュ・フロー

=20,822百万円+△40,290百万円

=△19,468百万円

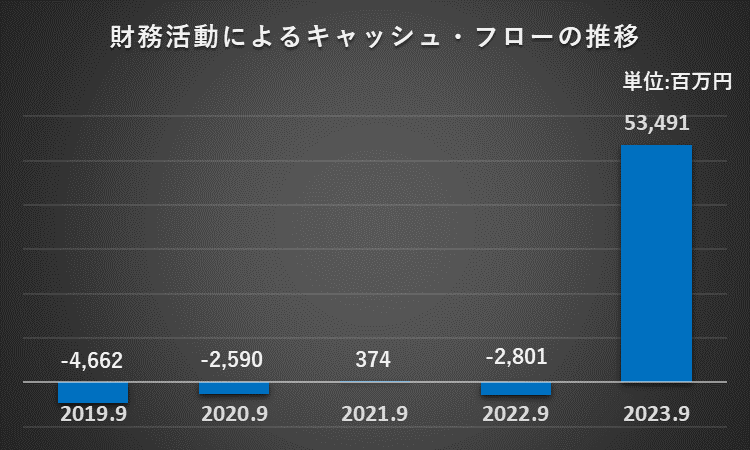

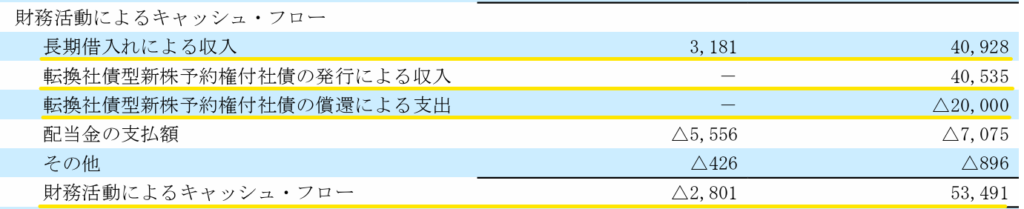

財務キャッシュフロー:大規模な資金調達

2022年9月期までの財務活動によるキャッシュ・フロー(財務CF)は、2021年9月期を除きマイナス(支出>収入)でした。

2023年9月期は534億円のプラス(収入>支出)ですが、主な内訳は、以下の通りです。

(1)長期借入:409億円

(2)転換社債型新株予約権付社債の発行:405億円

(3)転換社債型新株予約権付社債の償還:△200億円

現金及び現金同等物期末残高:増加傾向

現金及び現金同等物期末残高は、概ね増加傾向です。

2021年9月期が大きく伸びていますが、営業CF1,096億円のプラスが大きく影響しました。

同会計年度は、ゲーム事業で新規のタイトルがヒットしたことで業績が好調だった年度でした。

サイバーエージェント 財務分析のまとめ

最後に分析結果を振り返りたいと思います。

1.業績

(1)2023年9月期のサイバーエージェントの業績は、増収減益でした。

メディア事業とインターネット広告事業が売上高を牽引しました。

しかし、人件費や広告宣伝費の増加により営業利益、親会社株主に帰属する当期純利益は大きく減少しました。

(2)過去5年の業績では、ゲーム事業で新規タイトルがヒットした2021年9月期の業績が最も好調でした。

その後は、この年度の反動もあり、利益が減少を続けています。

(3)2024年9月期は、メディア事業とインターネット広告事業が売上を牽引、利益率を回復させることで、増収増益を予想しています。

2.収益性

(1)ROE、ROA、売上高営業利益率、売上高当期純利益率は、2021年9月期をピークに下落に転じています。

(2)PER予想値は、2024年9月期が56.3倍、2025年9月期が37.5倍であり、一般的目安(15倍)よりも高く、株価は割高と考えられます。

3.安全性(財政状態)

(1)安全性(※)については、直ちに問題になるようなものはないと考えます。

(※)売上債権の回収可能性、棚卸資産の評価、資金繰り、財務安定性

4.キャッシュ・フロー(CF)

(1)営業CFは、プラスを継続しています。

営業CFが最も多かったのは、ゲーム事業が好調だった2021年9月期でした。

(2)フリーCFは、営業CFと同様、ゲーム事業が好調だった2021年9月期が最も多い会計年度でした。

その後は、投資CFが増加したことで、フリーCFはマイナスが継続しています。

(3)現金及び現金同等物期末残高は、増加が継続しています。

以上をもちまして、サイバーエージェントの分析を終了とさせていただければと思います。

長文にもかかわらず、ここまでお読みいただきまして、誠にありがとうございました。

コメント